Sous réserves des conventions fiscales signées par la France, les contribuables non-résidents sont imposables sur l’ensemble de leurs revenus de source française. La campagne de déclaration des revenus s’achève pour les non-résidents le 23 mai 2024. Avant cette échéance, l’ASFE vous détaille la gestion de votre espace particulier et la déclaration de vos revenus français.

Création d’un espace particulier sur le portail impots.gouv.fr (si cela n’est pas déjà fait)

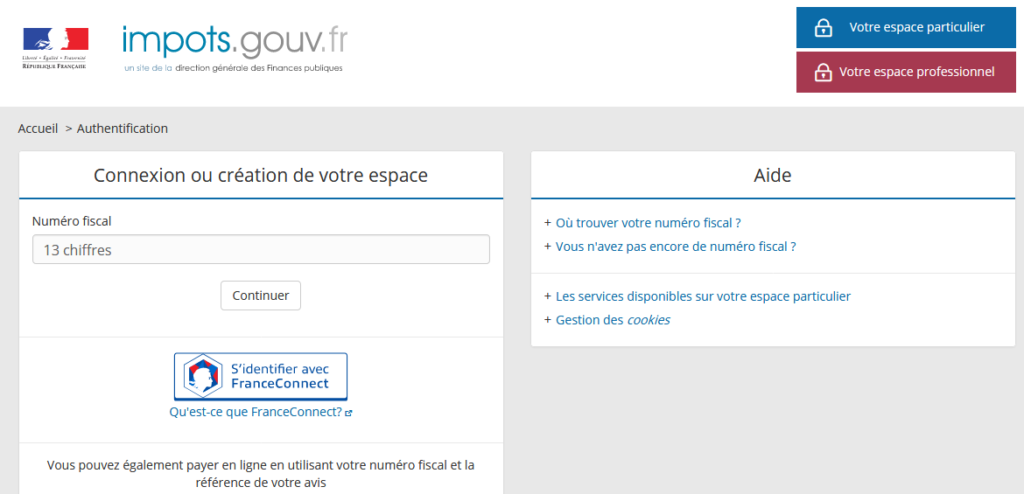

Il faut se rendre sur le portail impots.gouv.fr et cliquer sur la rubrique en haut à droite de l’écran « votre espace particulier » Un cadre intitulé « connexion ou création de votre espace » s’ouvre.

Se connecter en créant un compte

Pour créer un espace personnel, il faut en premier lieu renseigner le numéro fiscal. Il vous sera ensuite demander le numéro d’accès en ligne et le revenu fiscal de référence figurant sur les documents fiscaux.

Se connecter par France Connect

Il est également possible d’accéder à cet espace en cliquant sur l’icône « S’identifier avec FranceConnect » qui permet l’identification via un des partenaires de l’administration fiscale : AMELI, Identité Numérique de La Poste, YRIS ou la Mutualité Sociale Agricole (MSA).

Lors de votre première connexion par France Connect, si vous n’avez pas encore d’espace particulier sur impots.gouv.fr, vous devrez en créer, en saisissant une adresse électronique et en choisissant un mot de passe. Un courriel est envoyé à l’adresse choisie. Dans un délai de 24 heures, vous devez cliquer sur le lien contenu dans ce courriel pour activer définitivement votre espace. Une fois cette activation effectuée, vous pourrez accéder à votre espace personnel.

Obtenir des identifiants

Si vous ne possédez pas ces identifiants ou si vous n’avez aucun compte avec l’un des partenaires, le cadre « Aide » vous permet d’obtenir des identifiants en suivant le lien « Vous n’avez pas encore de numéro fiscal » puis « Centre de finances publiques ».

Sur cette nouvelle page, il faut se rendre au cadre situé en fin de page « comment puis-je créer mes identifiants pour accéder à mon espace particulier ? » et cliquer sur « Plus d’informations ».

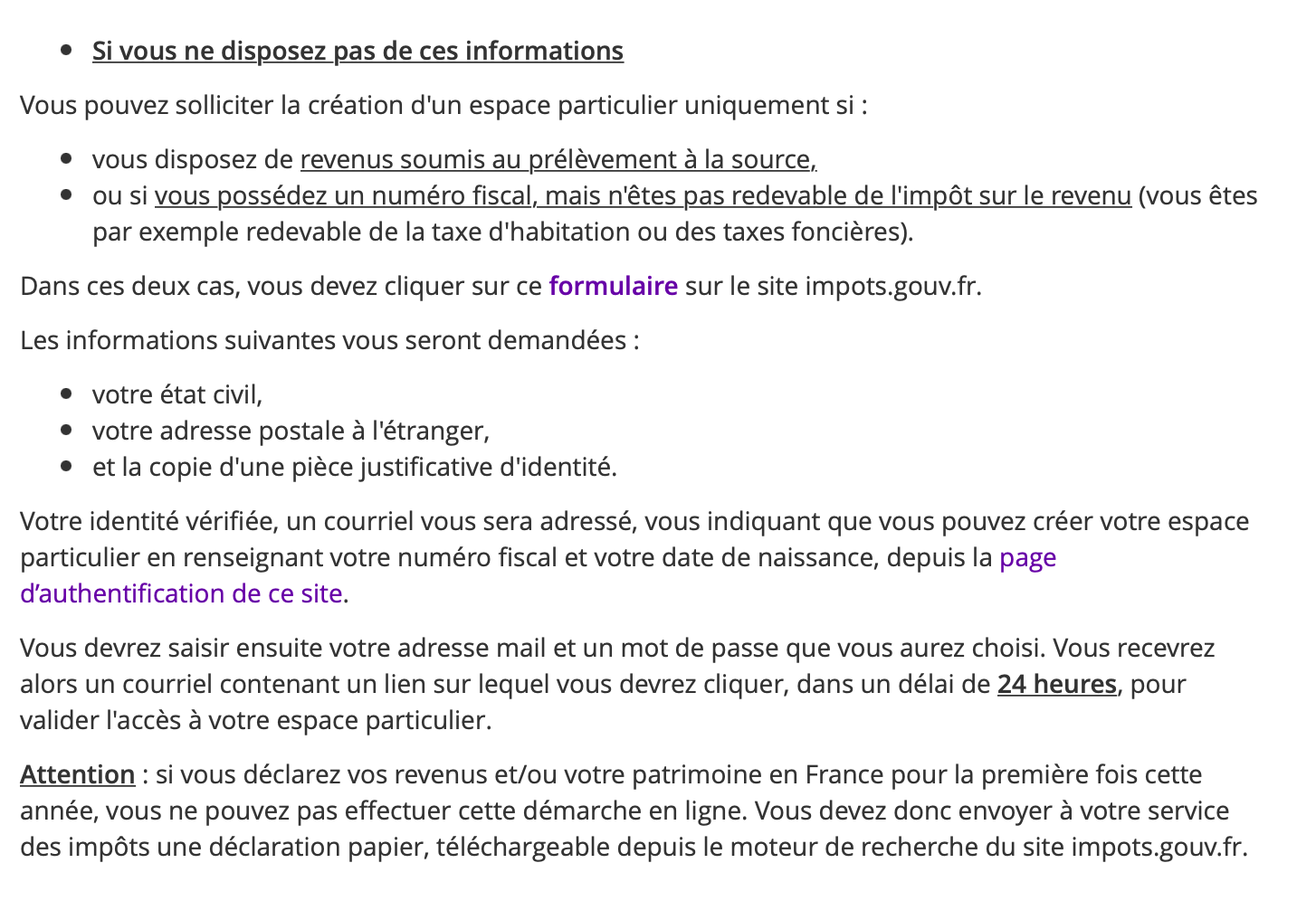

La page suivante s’affiche :

Il faudra accéder au formulaire et le remplir avec les informations demandées : état civil, adresse postale à l’étranger et copie d’une pièce justificative d’identité.

Une fois votre identité vérifiée, un courriel vous sera adressé, indiquant que vous pouvez créer votre espace particulier en renseignant le numéro fiscal qui vous aura été donné et votre date de naissance depuis la page d’authentification du site impôts.gouv.fr. Une adresse mail et un mot de passe que vous aurez choisi vous sont demandés. Vous recevrez alors un courriel contenant un lien sur lequel vous devrez cliquer, dans un délai de 24 heures, pour valider l’accès à votre espace particulier.

Attention : si vous déclarez vos revenus et/ou votre patrimoine en France pour la première fois cette année, vous ne pouvez pas effectuer cette démarche en ligne. Vous devez donc envoyer à votre service des impôts une déclaration papier, téléchargeable depuis le moteur de recherche du site impots.gouv.fr.

Vérifier et compléter la déclaration pré-remplie

La déclaration est pré-remplie avec les montants communiqués par les employeurs et les organismes sociaux. Il est nécessaire de vérifier minutieusement les montants pré-remplis. En cas d’imposition dans le pays de résidence en l’application des conventions fiscales internationales, il faut bien s’assurer que les montants imposables dans le pays de résidence n’apparaissent pas sur la déclaration d’impôts française. Pour vérifier si une pension est imposable en France ou non, le contribuable peut se référer au tableau indiquant le lieu d’imposition en fonction des conventions signées par la France.

Si une donnée est erronée, le contribuable peut directement la modifier sur sa déclaration en ligne.

Traitements, salaires, pensions et rentes

Les salaires et pensions de source française perçus par les non-résidents font l’objet en principe d’une retenue à la source prélevée directement par l’employeur ou le débiteur sur la pension ou le salaire net – sous réserve des conventions internationales.

Cette retenue à la source est un mécanisme d’acompte contemporain (c’est-à-dire qu’elle est acquittée en même temps que le revenu est perçu).

Il existe trois tranches pour cette retenue (revenus annuels net après abattement de 10% pour frais professionnels) :

– 0% pour les revenus jusqu’à 16 050€

– 12% pour les revenus compris entre 16 050 988€ et 46 657€

– 20% au-delà

Bien qu’ayant déjà fait l’objet d’une retenue, ces ressources doivent être déclarées dans la catégorie « Traitements et salaires » (Case 1AF et suivantes), « Pensions, retraite, rentes » (Case 1AL et suivantes) et « Rentes viagères à titre onéreux » (Case 1AR et suivantes). Les cases sont normalement pré-remplies. Si les revenus ne sont pas pré-imprimés dans les bonnes rubriques ou si les montants sont erronés, le contribuable doit corriger sa déclaration.

Déclaration de la retenue

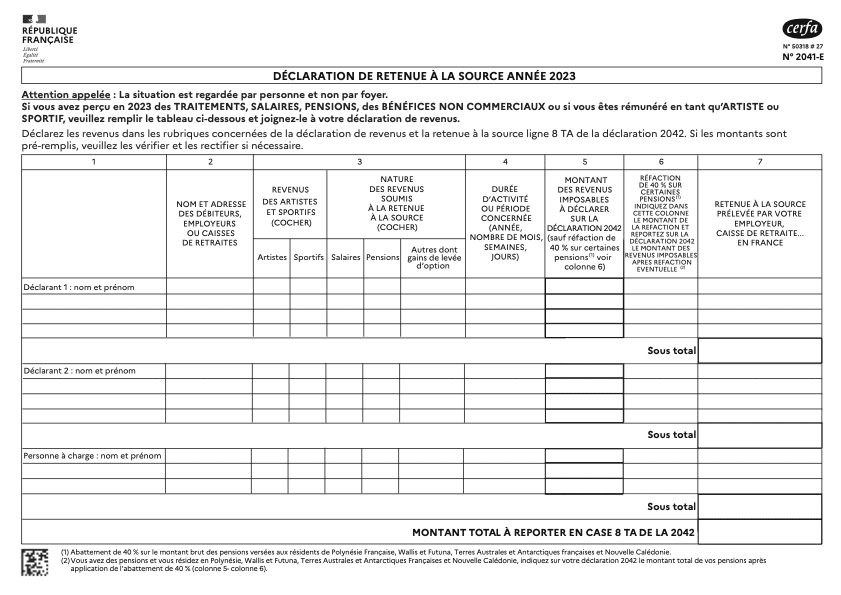

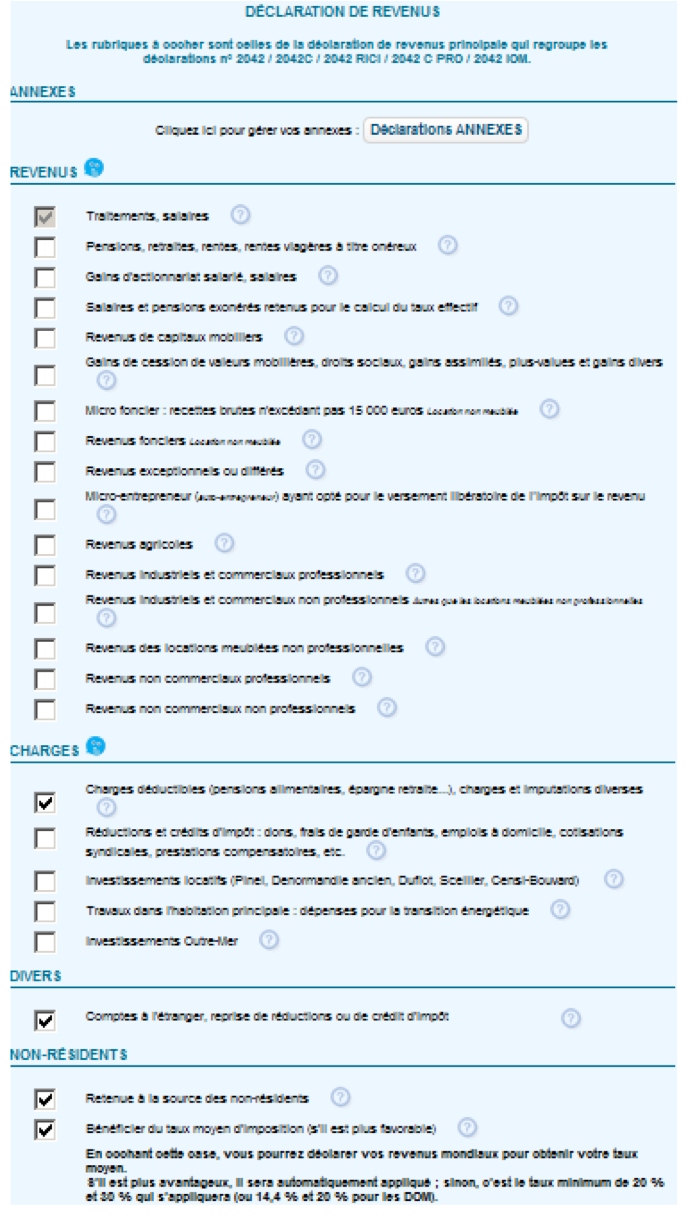

Arrivé à l’étape 3 « Revenus et charges », si ces revenus ont fait l’objet d’une retenue, il faut cocher la case « Retenue à la source des non-résidents » pour souscrire la déclaration 2041-E et la remplir si elle ne l’est pas.

N.B. : A la question « Avez-vous perçu chacun de vos revenus (salaires, pensions) sur l’année entière (du 01/01/2023 au 31/12/2023) ? « , répondre « OUI » si vous avez perçu des revenus sur l’année entière, et si – pour les salaires – votre activité a été exercée à temps plein. En cas de réponse négative, il conviendra de modifier les périodes de perception dans le champ de la date.

Le détail des retenues à la source opérées par chaque organisme payeur doit être indiqué sur l’annexe n°2041 E. Il faut remplir les colonnes relatives à la nature de la ressource, à la durée d’activité ou de période concernées et au montant de la retenue à la source prélevée pour chacun des revenus. Même si aucune retenue à la source n’a été effectuée, il est obligatoire de remplir cette annexe, en indiquant 0 le cas échéant (en colonne 7)

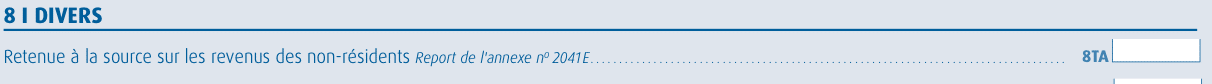

Le montant total des retenues à la source prélevées par l’employeur ou la caisse de retraite calculé en annexe 2041 E est normalement reporté automatiquement à la case 8TA dans la section 8 « Divers » de la déclaration de revenus. Il ne faut en aucun cas modifier le montant reporté. Même si ce montant est égal à zéro, la retenue à la source prélevée a bien été prise en compte dans le calcul de l’impôt à payer.

Régularisation des retenues

Dans le cas où vous percevez des revenus de plusieurs employeurs ou caisses de retraite, chacun d’entre eux a prélevé de la retenue à la source. Afin d’éviter que le montant des retenues à la source sur les pensions et salaires effectuées par plusieurs débiteurs soit inférieur à ce qu’il serait si ce montant total avait été débité par un seul organisme, la situation du contribuable est régularisée, s’il y a lieu par voie de rôle. Cette régularisation apparaîtra sur l’avis d’imposition à la ligne « pluralité de débiteurs – régularisation de la retenue à la source » (art. 197 B du CGI).

Caractère libératoire de la retenue à la source

Cette retenue est libératoire pour les tranches de 0 et 12%. Cela veut dire que les revenus qui sont soumis à une retenue à la source à hauteur de ces taux ne sont pas soumis ensuite à l’impôt sur le revenu.

Seule la fraction des revenus excédant soumis à la retenue à 20% sera imposée au barème progressif, avec les autres revenus de source française qui se situent également dans cette dernière tranche. Le montant de retenue payée à 20% viendra s’imputer sur le montant de l’impôt.

/!\ En cas de pluralité d’organismes payeurs, la retenue à la source effectivement acquittée l’année précédente peut être bien inférieure à celle résultant de l’addition des revenus donnant lieu à régularisation. Cette régularisation peut également placer des revenus dans la tranche non-libératoire de l’impôt sur le revenu.

Revenus immobiliers

Revenus fonciers

Les revenus fonciers tirés d’immeuble situés en France ou de droits relatifs à ces immeubles (droits indivis, nue-propriété, usufruits…) ou de parts de sociétés à prépondérance immobilière et les produits accessoires sont à déclarer.

Location de locaux nus

Les recettes locatives d’une location vide peuvent être soumis à deux régimes d’imposition :

- Le régime micro-foncier

- Le régime réel d’imposition

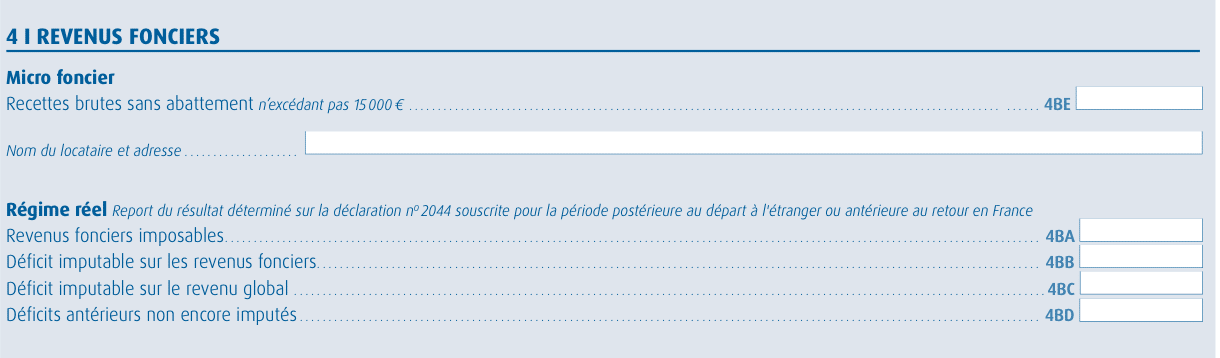

- Le régime micro-foncier est un régime d’imposition simplifié qui s’applique de plein droit aux contribuables dont le montant des recettes brutes est inférieur ou égal à 15.000 €. Les revenus bruts ( montant des loyers encaissés – les charges incombant au locataire + le montant des dépenses incombant normalement au propriétaire et mises à la charge des locataires + les subventions et indemnités perçues) sont alors à déclarer uniquement sur le formulaire n°2042 NR, en case 4BE. L’administration fiscale appliquera ensuite un abattement de 30 % sur ce montant brut, pour tenir compte de vos frais.

- Le régime réel d’imposition s’applique de plein droit aux propriétaires dont le montant des recettes brutes est supérieur à 15.000 €. Les revenus sont alors à déclarer sur le formulaire n°2044 et le résultat (bénéfice ou déficit) sera ensuite reporté sur le formulaire n°2042 NR en case 4BA en cas de bénéfice ou 4BB ou 4BC en cas de déficit.

Les contribuables éligibles au régime micro-foncier peuvent opter, dans le délai de souscription des déclarations, pour le régime réel : l’option est effectuée par le simple fait de remplir un formulaire n°2044 et s’applique alors pour une durée de trois ans.

Parts de Sociétés civiles immobilières (SCI) soumises à l’impôt sur le revenu

La fraction de recettes locatives perçues via une SCI soumise à l’impôt sur le revenu doit être déclarée

- Sur le formulaire 2072 pour le gérant, ou 2072-S pour les associés

- Sur le formulaire 2072-C si la SCI possède un immeuble spécial, qui génère une déduction d’impôt grâce à un dispositif de défiscalisation ou un bien en nue-propriété

La quote-part de bénéfice ou déficit doit être reporter dans les cases relatives au bénéfice ou au déficit dans la déclaration 2042 NR.

N.B. : Aucune déclaration de revenus fonciers 2044 n’est à souscrire.

Revenus industriels et commerciaux

Location de locaux meublés

Les revenus issus de la location d’un bien meublé – loueur meublé professionnel (LMP) ou loueur meublés non professionnel (LMNP) – sont imposables dans la catégorie des revenus industriels et commerciaux.

Ces revenus peuvent être soumis à deux régimes d’imposition :

- le régime micro-BIC

- le régime bénéfice réel

Voir notre article consacré à la fiscalité de la location meublée, les régimes fiscaux d’une location meublée non-professionnelle.

Ces revenus doivent être reportés sur la déclaration 2042-C-PRO dans la rubrique dédiée :

-revenus industiels et commerciaux professionnels

-revenus des locations meublées non professionnelles

/!\ Attention les sections « revenus industriels et commerciaux professionnels » et « revenus des locations meublées non professionnelles » de la déclaration 2042-NR ne doivent être remplis qu’en cas de départ ou de retour en France. En effet, seuls les montants des revenus perçus après le départ de France jusqu’au 31 décembre ou ceux encaissés du 1er janvier à la date du retour en France seront à déclarer sur la 2042-NR.

CSG-CRDS

Depuis le 1er janvier 2019, les personnes affiliées à un régime obligatoire de sécurité sociale d’un pays de l’EEE (Union européenne, Islande, Norvège, Liechtenstein) ou de la Suisse sont exonérées de CSG et de CRDS sur leurs revenus de patrimoine et de placement. Néanmoins, ces revenus demeurent soumis à un prélèvement de solidarité au taux de 7,5%.

Pour bénéficier de l’exonération il faut cocher les cases 8SH (déclarant 1) et / ou 8SI (déclarant 2) et remplir la case 8RF correspondant aux revenus fonciers à exonérer de CSG-CRDS s’il s’agit d’un couple marié ou pacsé et si un seul des deux conjoints remplit les conditions d’exonération(ces cases apparaissent à l’étape 3 de la déclaration après avoir coché la case de la rubrique « divers »). Les revenus des locations meublées non professionnelles sont, eux, automatiquement, exonérés sans qu’aucune action complémentaire ne soit requise.

Si vous avez omis de cocher cette case et que vous pouvez bénéficier de cette exonération, vous pouvez faire une réclamation contentieuse. Elle pourra être adressée via la messagerie sécurisée de votre espace particulier ou par courrier postal au Service Impôt des Particuliers Non-Résidents avec l’ensemble des justificatifs nécessaires (preuve de l’affiliation, avis d’imposition faisant apparaître les prélèvements sociaux dont la restitution est demandée).

/!\: l’affiliation au régime obligatoire doit être effective au 31 décembre de l’année au titre de laquelle les revenus ont été perçus ou réalisés.

Acomptes

Ces revenus immobiliers rentrent dans le champ du prélèvement à la sources, prenant la forme d’acomptes prélevés par l’administration fiscale. L’administration appliquera le taux du prélèvement à la source du foyer fiscal issu des derniers revenus déclarés et imposés.

Ces acomptes seront prélevés au plus tard le 15 de chaque mois mais il est possible d’opter pour un acompte trimestriel. En cas de cessation de perception de revenus fonciers, il est possible de demander à l’administration la suspension du prélèvement des acomptes.

Demander l’application du taux moyen

Les non-résidents percevant des revenus de source française sont imposés au taux minimum de 20 % jusqu’à un seuil de 28 797 € de revenu net imposable et au taux minimum de 30 % au-delà. Il s’agit là de taux minimum, si les revenus donnent lieu à un taux d’imposition supérieur à ces taux minimum, le taux de droit commun sera appliqué. (Barème de l’impôt sur le revenu)

Toutefois, si le contribuable non-résident peut justifier que le taux moyen résultant de l’application du barème progressif sur l’ensemble de ses revenus mondiaux (revenus de source française et de source étrangère) serait inférieur aux taux minimums de 20 % et 30 %, il peut demander à ce que ce taux soit appliqué à ses revenus de source française (seuls les revenus de source française seront effectivement imposés)

Bénéfice du taux moyen

Pour ce faire, il doit cocher, la « Bénéficier du taux moyen » en bas de l’étape 3 dans la rubrique « non-résident ».

/!\ : Dans le cas où certains de vos revenus ont été soumis à la retenue à la source des non-résidents (traitements et salaires, pensions, rentes…), il convient également de cocher dans cette même rubrique « Retenue à la source des non-résidents ».

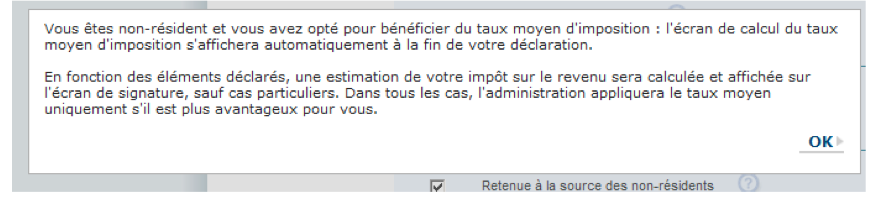

Une fois la case cochée, une fenêtre informative s’ouvre, il faut alors cliquer sur OK.

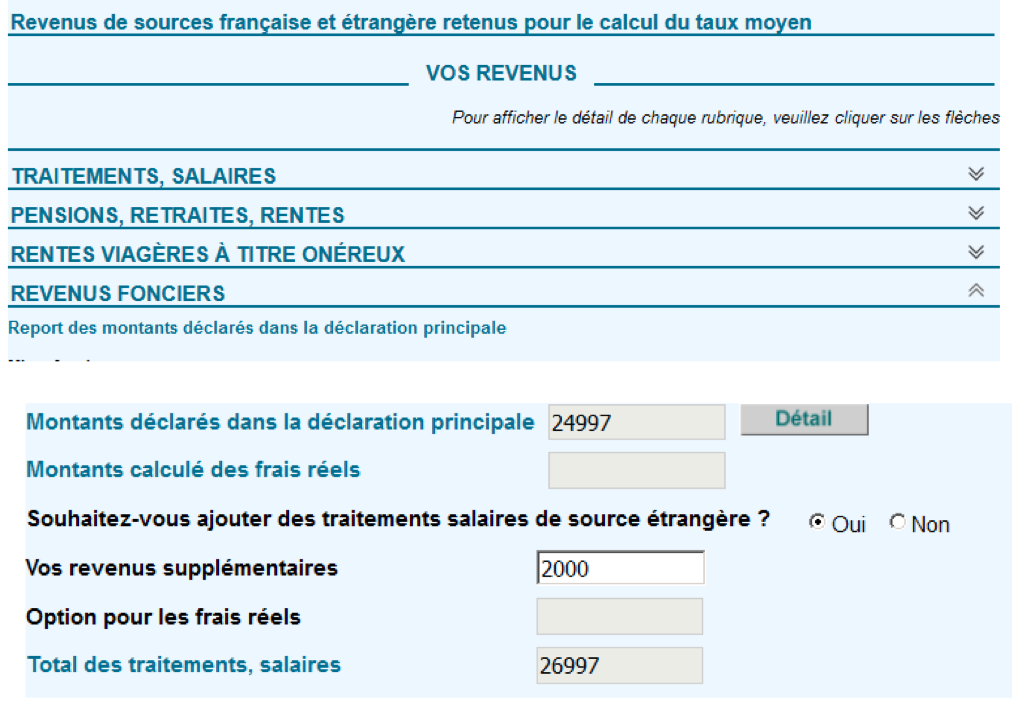

En fin de parcours, un formulaire permet de renseigner en plus des revenus de source française, le type et le montant des revenus de source étrangère. Il faut cliquer sur « oui » pour pouvoir ajouter vos autres revenus imposables à l’étranger associés à la rubrique correspondante nécessaire au calcul de votre taux d’imposition.

N.B. : Pour les non-résidents sollicitant l’application du taux moyen, il est possible de déduire les pensions alimentaires dans le calcul de l’impôt sur le revenu, sous réserve que les pensions versées soient déclarées dans les revenus du bénéficiaire et imposables en France, et qu’elles n’aient pas donné lieu, pour le contribuable qui les verse, à un avantage fiscal dans l’État de résidence.

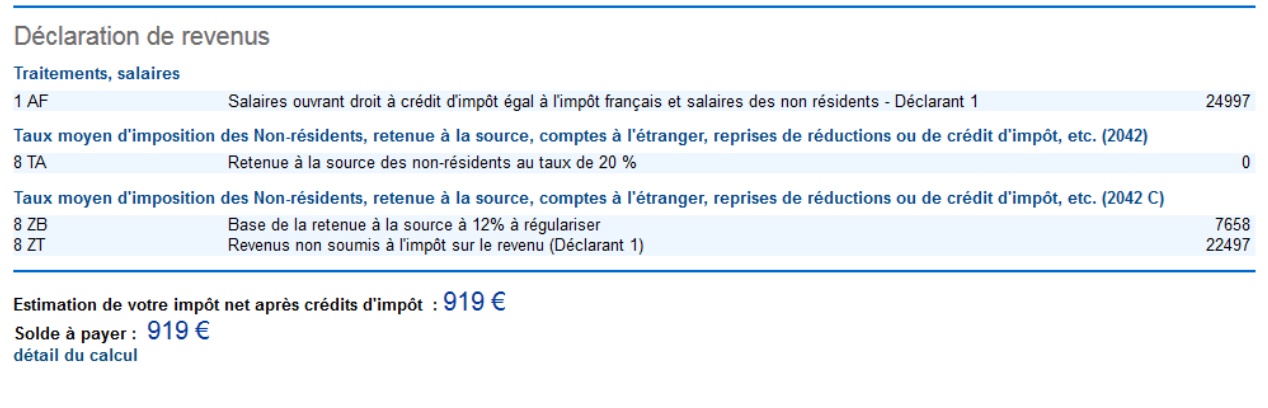

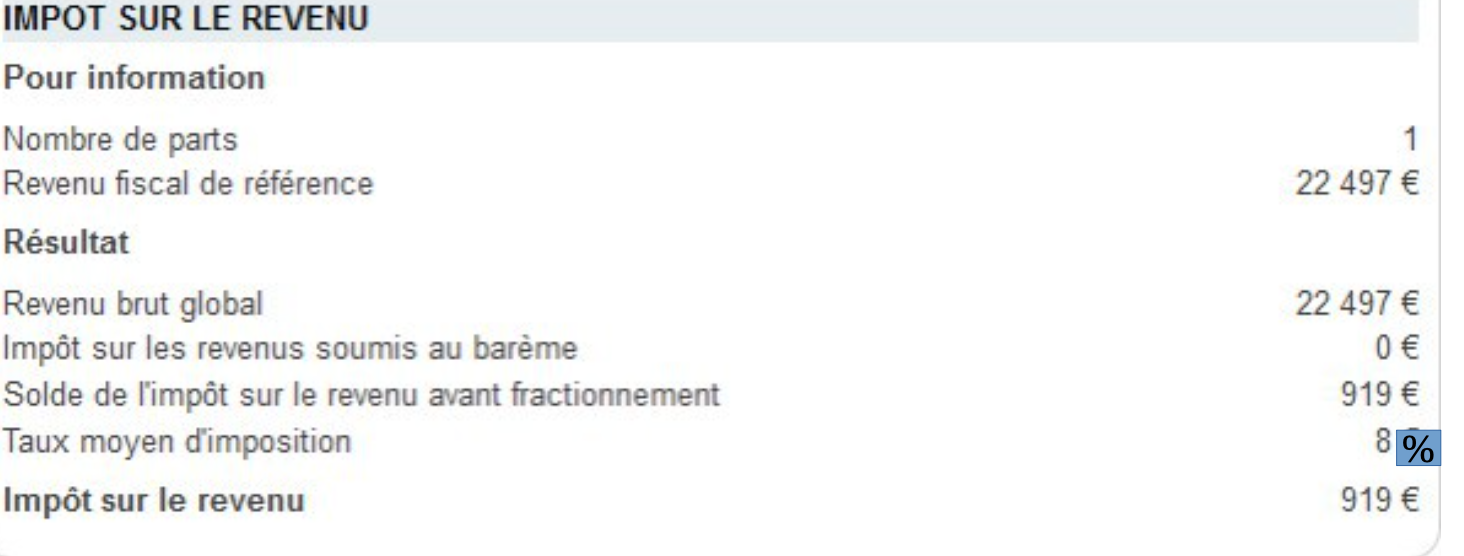

A l’étape suivante, une estimation de l’impôt est donnée.

En cliquant sur détail du calcul, les différents éléments pris en compte pour la détermination du montant à payer sont précisés.

Si le taux moyen est plus favorable au contribuable, il sera appliqué sur ses seuls revenus de source française et apparaîtra sur son avis d’impôt à la place des taux minimums.Il y a donc tout intérêt à opter pour le taux moyen.

N.B. : Il est possible d’opter pour le taux moyen même en l’absence de revenus étrangers.

Taux moyen et fraction libératoire de la retenue à la source

Le contribuable peut opter pour l’application du taux moyen sans perdre le bénéfice de la fraction libératoire de la retenue à la source spécifique applicable à ses salaires, pensions ou rentes de source française. Dans ce cas, ce taux moyen est appliqué uniquement sur ses revenus de source française hors salaires, pensions et rentes soumis à la retenue libératoire.

Si le montant de la retenue à la source (déjà acquittée ou en cas de pluralité de débiteurs, à régulariser) excède le montant de l’impôt calculé avec application du taux moyen, le contribuable peut demander le remboursement de cet excédent par voie contentieuse.

Taux moyen et régime micro-foncier

En cas d’option du taux moyen, le seuil de 15 000 euros du régime micro-foncier est apprécié en tenant compte des revenus français de source française et étrangère. Si ces revenus bruts fonciers mondiaux (hors abattement et charges) dépassent ce seuil, le régiem micro-foncier ne peut être conservé pour les seuls revenus de source française et l’option pour le régime réél est alors obligatoire.

Réclamation contentieuse

Si vous n’avez pas opté pour le taux moyen au moment de la déclaration de revenus, il est possible de présenter une réclamation auprès du service des impôts des particuliers non-résidents (SIPNR) ou via la messagerie sécurisée de votre espace particulier, en fournissant tout document probant permettant de connaître la nature et le montant de vos revenus de sources française et étrangère. Toutefois, en raison d’un grand volume de demandes, les délais de traitement sont plus longs.

Réduction et crédit d’impôt

Les contribuables domiciliés hors de France sont exclus du bénéfice des réductions et crédits d’impôt sur le revenu, hormis :

- pour les investissement immobilier avec le dispositif « Pinel » et « Denormandie » réalisés avant le départ de France et sous certaines conditions

- le crédit d’impôt au titre des dépenses de travaux prescrits dans le cadre d’un plan de prévention contre les risques technologiques (PPRT), dans un logement, achevé avant l’approbation de ce plan (jusqu’au 31 décembre 2023)

- le dispositif Loc’avantage sous réserve que la date de prise d’effet de la convention avec l’Agence nationale de l’habitat ait eu lieu avant la date du départ de France

- certains crédits d’impôt en faveur des entreprises pour les contribuables exerçant une profession non salariée

- la déduction des pensions alimentaires pour le calcul du taux moyen

Bonjour Madame,

Résident en Thaïlande, est-ce que je suis exonéré de la csg/crds sur le montant de ma retraite ?

Oui, les pensionnés à l’étranger ne sont pas redevables de la CSG-CRDS sur leur pension de retraite. Toutefois, s’ils comptent plus de 15 années d’affiliation ils sont redevables de la CotAM (cotisation assurance maladie)

Bonjour,

Je suis de nationalité française,

Je suis en contrat local en Tunisie,

J’ai donc ma carte de résident ,

Mes cotisations sociales sont prélèvees à la source,

Que dois-je faire et surtout quoi remplir ?

Je vous remercie par avance,

Bien cordialement

Olivier DUMEAUX

Merci pour les details

Un point cependant : les Non Resident – non fiscalement rattaches au systeme francais n’ont pas besoin de faire une declaration d’impot n’est ce pas. C’est ce que ma banque me dit

Bonjour,

Pour mon cas personnel (reparti en expatriation hors EEE courant 2020, non resident fiscal), j’ai souhaite continuer a declarer mes impots avec « 0 » dans mes revenus, comme on m’a toujours dit de le faire avant l’apparition des espaces personnels sur le site des impots.

Tout s’est bien passe en 2021 pour declarer 2020, en revanche, l’an dernier alors que je devais declarer pour 2021, j’avais acces a mon espace personnel mais impossible d’acceder au formulaire (« nous ne retrouvons pas vos informations il semble que c’est votre premiere declaration, merci de la faire en version papier… »).

J’ai donc contacte mon SIP qui m’a repondu sur mon espace personnel que « vous ne pouvez pas et ne devez surtout pas » faire de declaration.

Dans le doute j’ai donc appele le SIP des Non Residents, qui m’a dit que ce n’etait pas obligatoire de faire de declaration (sauf si revenus de source francaise a declarer, par exemple fonciers, ou si votre famille reste en France donc resident fiscal, etc. bref, les cas specifiques).

En esperant que cela vous aide.

Cordialement

Votre salaire est versé par la structure française de votre entreprise ou par celle à l’étranger ? Pour ma part j’ai une partie de mon salaire versée par la structure en France et je souhaite savoir si je dois déclarer ce montant…

Merci

Bonjour,

Je suis dans le même cas que vous, avez-vous reçu une quelconque réponse?

Bonjour Léonie,

Si vous n’avez aucun revenu de source française: salaire, pension, rente, revenus du capital etc alors vous n’avez pas de déclaration à faire sauf disposition contraire dans la convention fiscale bilatérale signée du pays dans lequel vous résidez.

Bonjour,

Comment remplir sa déclaration pour les plus values mobilières et les dividendes. Si vous faite une déclaration pour des revenus fonciers, il est obligatoire de faire aussi pour les revenus mobiliers de sociétésfrançaises. Case 3VG pour les plus-values. Faut il remplir l’annexe 2070?

Tres difficiles de trouver des infos.

Merci pour votre réponse.

Bonjour,

Je suis non résident français, je perçois des pensions de retraite française qui sont déclarées et imposables en France.

Je perçois des dividendes sur placement bancaire à Maurice, j’ai demandé le taux moyen .

Cependant, le formulaire 2041-TM pour mettre le détail de mes revenus français et étrangers. Or cet imprimé a changé et pour ma part il n’y a que la rubrique pension , le reste ne me concerne pas.

Où dois-je indiquer mes revenus étrangers. Merci.

Bonjour Madame

J’ai posé quelques questions au service des impôts au travers de la messagerie qui est accessible à partir de mon espace particulier . ( formulaire a remplirvmais inaccessible etc…)

Malgré mes relances je n’ai reçu aucune réponse.

J’ai appelé le service chargé des Français résidents à l’étranger et il est impossible d’avoir un interlocuteur le service étant surchargé.

on m’indique que je doit envoyer un message à partir de ma messagerie.

On tourne en rond .

Cordialement Gérard Valentin

Je compatis. J’ai exactement le même problème.

oh moi ça fait 6 ans que le site ne veut pas prendre en compte ma déclaration en ligne, qu¿il est impossible de leur laisser un message, et qu’ils m’écrront par mail que je n’ai pas fait ma éclaration et que je dois porter ma déclaration format papier ….. ce que je suis inapable de fairea 10.000 km de distance.

Bonjour Cédric,

Écrivez-nous à contact@alliancesolidaire.org !

Je confirme également que le service est aux abonnés absents.

Montréal, le 17 mai 2023

Madame,

Je l’avoue, je suis un peu déçu et désappointé concernant mes démarches pour ma déclaration française des revenus 2022, même parfois perdu.

L’aide et les informations correctes que j’aurais besoin pour compléter, au plus juste, ma déclaration, sont difficiles à obtenir, et parfois sans résultats concrets ou conseils judicieux.

Je suis français et résidant fiscalement au Québec/Montréal depuis plus de vingt ans et j’ai reçu pour l’année 2022 mes premières prestations de retraite française (CNAV / AGIRC-ARRCO Lourmel), et bien sûr, québécoises et canadiennes.

Mes caisses de retraite sur Info-retraite.fr me confirment avoir envoyées aux services fiscaux français les sommes perçues à déclarer et en m’indiquant, que ceux-ci devraient être figurer sur ma déclaration de revenus pré-remplie.

Je n’ai jamais reçu, à date, par la poste ou courriel de déclaration pré-remplie. Quand n’est-il, et pourquoi cela semble inexact ?

Ce n’est pas ma première déclaration des revenus français. Lorsque que résidais, à Paris, jusqu’en 1995, je déclarais mes revenus chaque année, et par conséquent, j’avais un numéro d’identification fiscal (75 752021 032 0167590144363.3864666789). Donc je suppose que je peux être retracable fiscalement en France, de même lorsque nous avons un numéro de Sécurité social., celui-ci est valide à vie…

Je n’ai pu, malheureusement, obtenir de résultats, en faisant une demande de création d’espace particulier sur le portail impots.gouv.fr

Donc pas de possibilité, à date, d’obtenir mes ‘identifiants, et par la-même, mon inscription officielle pour avoir mon espace personnel sur le portail, Décevant, je l’avoue.

La date limite pour remplir et envoyer ma déclaration de revenus 2022 approche à grand pas (25 mai, par Internet et 22 mai, déclaration papier et envoi postal) et je ne veux pas être pénalisé, à cause de cela.

Cela me stress tout de même, car je ne sais pas où me tourner pour réussir ma démarche correctement.

Je ne veux pas sembler me plaindre, mais vouloir légitimement recevoir les bons outils, pour éviter tout désagrément ou pénalité futurs.

Devrais-je alors la remplir sur papier (déclaration 2042 et annexe 2041-E seulement, pour les non résidents) ?

J’ai fait mes déclarations d’impôts canadiennes (Provincial/Fédéral en y incluant mes retraites françaises, comme il se doit) en avril dernier.

Donc je pense que devrais déclarer uniquement mes pensions de retraite française (CNAV / AGIRC-ARRCO Lourmel) sur la déclaration des revenus 2022 du gouvernement français ?

Je suis désolé de vous décrire en long et en large dans tout ce courriel mes interrogations, mais j’aimerais juste que l’on me procure les renseignements les plus adaptables à ma situation.

J’espère ne pas trop vous déranger et être légèrement persistant à vos yeux.

Je sollicite simplement un peu d’aide et un petit coup de pouce supplémentaire, sans vous obliger.

En attendant de votre retour de courriel, si possible, veuillez recevoir, Madame, mes salutations les plus respectueuses.

Cordialement vôtre.

Bonne fin de journée à vous.

Bonjour Christophe,

Nous vous avons répondu par mail !

Bonjour,

Merci pour vos explications détaillées.

J’ai néanmoins une question concernant les intérêts de comptes détenus en France : sont-ils à déclarer en France ou au Mexique ?

Cordialement,

Bonjour Danielle,

En france.

J’aimerais savoir si, résidente en Australie, je dois déclarer en France des revenus de loyer (dans les 4000 euros par mois). Je sais que je dois les déclarer en Australie. Merci d’avance

Bonjour Hélène,

Où sont situés vos biens immobiliers : en France ou en Australie ?

Tout revenu perçu à l’étranger par un résident fiscal australien doit être déclaré aux services fiscaux australiens hormis les revenus de biens immobiliers situés en France qui sont alors imposés en France. Si vos biens sont situés en Australie, la convention fiscale bilatérale dispose qu’ils sont imposables dans le pays dans lequel le bien est situé.

https://www.impots.gouv.fr/sites/default/files/media/10_conventions/australie/australie_convention-avec-l-australie-signee-le-20.06.2006-en-vigueur-au-01.06.2009_fd_3747.pdf

Bonjour,

Ma question est: Comment obtenir le formulaire de déclaration de revenus au format papier?

car je reçois le message suivant après connexion sur France Connect:

Citation:

Vous ne pouvez pas déclarer en ligne cette année. Vous devez déposer une déclaration de revenus au format papier auprès de votre Centre des Finances Publiques.

Vous pourrez déclarer en ligne à compter de l’année prochaine.

Ce blocage peut avoir des causes multiples, par exemple :

– vous déclarez pour la première fois et vous n’avez pas reçu une lettre de l’administration avec vos identifiants ;

– le traitement de votre déclaration de revenus de l’an dernier a été l’objet d’un incident d’exploitation ;

– vous êtes redevable uniquement de l’impôt sur la fortune immobilière mais pas de l’impôt sur le revenu …

La direction générale des finances publiques

Fin de citation.

Merci d’avance pour votre réponse et cordialement.

Bonjour Alexandre,

Vous pouvez trouver sur le site de impôts les formulaires à compléter ici : https://www.impots.gouv.fr/formulaire/2042/declaration-des-revenus Faites attention aux annexes nécessaires en fonction de votre situation personnelle et la date d’envoi de votre dossier est du 25 mai 2023 inclus (caché de la poste faisant foi).

bonjour madame

je suis un francais 2 eme degrés je n ai aucun revenu aucune pension je ne gagne aucun sou de la france de quel revenu et de quel imposition vous parlez ??

merci a vous

cordialement

FARAH LAFI

Bonjour, nous sommes un couple de retraités résidant depuis 5 ans en Pologne et payant nos impôts en France, en tant qu’anciens fonctionnaires de l’Etat Contrairement à ce que l’article dit, moi, je suis prélevé à la source forfaitairement chaque mois au titre de la Loi de 1976 que vous ne citez pas.

Par ailleurs, notre déclaration simplifiée ne nous aide pas, car elle est toujours bourrée d’erreurs. Nous avons des problèmes récurrents avec le service des impôts des NR, qui ne répondent jamais par messagerie ou très tardivement et la plupart du temps à côté de la plaque. Il y a vraiment un problème de compétence sur les textes. Nous n’avions pas connu cela quand nous habitions en France.

Bonjour,

Cela concerne une déclaration micro foncier, donc utilisation du formulaire 2042.

Vous dites : « Pour bénéficier de l’exonération il faut cocher les cases 8SH (déclarant 1) et / ou 8SI (déclarant 2). »

Le formulaire 2042 ne contient pas les champs 8SH/8SI.

Pouvez-vous me confirmer que ses déductions se feront automatiquement ?

Merci

Léa

Bonjour Léa,

Il faut :

– indiquer le montant total de vos revenus fonciers en case 4BA ou 4BE ;

– cocher la case 8SH (déclarant 1) et/ou 8 SI (déclarant 2) de la déclaration 2042 C qui sera apparue.

– préciser en case 8RF le montant des revenus exonérés de CSG/CRDS, si vous êtes en couple marié ou pacsé et si un seul des deux conjoints remplit les conditions d’exonération.

Je ne comprends pas vos explications : d’un côté vous dites qu’il n’y a pas de retenue à la source pour les revenus au dessous de 14000 €, puis vous dites que l’imposition est de 20% jusqu’à 26000 €. Quelque chose m’échappe.

Pourquoi l’Italie lance t’elle toujours des procédures pour faire payer des impôts sur des revenu Français de 2015 maintenant 2016?

Nous déclarons en France nos retraites Carsat, Argic et Arcco.

Bonjour Pinero,

Je vous conseille notre article ci-après : https://alliancesolidaire.org/2022/03/24/la-convention-fiscale-france-italie-et-limposition-des-pensionnes/

Bonsoir,

Je vous remercie pour ces détails malgrè

leur ambiguitél.Ma résidence fiscale est établie en Grade Bretagne(+50 ans).Pas d’éspace personnel,pas de n0 fiscal et impossibilité d’inscription sur FranceConnect.Minuscule revenu de source française en tant que retraite(>E 1000 annuel )Dois-je malgrè cela remplir une déclaration d’impôts?

Cordialement

Bonjour Françoise,

Oui vous devez déclarer les salaires et retraites payés par l’État français et ses collectivités, sauf si vous possédez exclusivement la nationalité britannique. Vous trouverez le pas à pas ici pour la création de votre compte : https://www.impots.gouv.fr/particulier/questions/comment-creer-votre-espace-particulier-pour-declarer-en-ligne

Bonjour,

Merci pour cette note qui éclaircit un certain nombre de choses, car on dirait que tout est fait dans le logiciel de la déclaration en ligne pour nous embrouiller.Cependant, pourriez-vous préciser :

– Dans le cas (qui est le mien) où je reçoit une pension imposable en France, et une autre imposable en Côte d’Ivoire, dans quelle « case » doit-on déclarer cette dernière ?

– Je crois avoir compris que la part des revenus soumis à la retenue* à la source de 0 et 12% n’est pas prise en compte pour le prélèvement à la source de 20%, et que cette retenue* tient lieu d’impôt définitif sur cette fraction de revenu. Dans ce cas, si la fraction soumise à la taxation à 20% est nulle ( revenu total inférieur au plancher de 44000 euros), comment est pris en compte le quotient familial ?

Bonjour,

Merci pour cette note qui éclaircit un certain nombre de choses, car on dirait que tout est fait dans le logiciel de la déclaration en ligne pour nous embrouiller.Cependant, pourriez-vous préciser :

– Dans le cas (qui est le mien) où je reçoit une pension imposable en France, et une autre imposable en Côte d’Ivoire, dans quelle « case » doit-on déclarer cette dernière ?

– Je crois avoir compris que la part des revenus soumis à la retenue* à la source de 0 et 12% n’est pas prise en compte pour le prélèvement à la source de 20%, et que cette retenue* tient lieu d’impôt définitif sur cette fraction de revenu. Dans ce cas, si la fraction soumise à la taxation à 20% est nulle ( revenu total inférieur au plancher de 44000 euros), comment est pris en compte le quotient familial ?

Avec mes cordiales salutations

Je reçois de la part de CNAV et ARRCO une retraite française pour les 4 ans durant lesquels j’ai travaillé en France.

J’ai ensuite travaillé 39 ans en Suisse. Jusqu’à aujourd’hui, je déclare mes retraites française et suisse aux impôts suisses à Genève.

J’ai demandé aux impôts suisses s’il existait une convention entre la Suisse et la France . La réponse est oui, je reste taxé uniquement

en Suisse pour la retraite française.

Ma question : faut-il déclarer cette retraite française aux impôts français également ? Dans ce cas, je serai donc taxé en double ?

Merci pour votre réponse

Bonjour Gilbert,

Il faut vous référer à la convention fiscale bilatérale.

Elle précise que les pensions et autres rémunérations similaires versées à un résident d’un État contractant au titre d’un emploi salarié antérieur ne sont en principe imposables que dans cet État. La règle est différente pour les rémunérations et pensions ayant trait à un emploi exercé au sein d’une entité publique.

Vous devez déclarer vos pensions françaises en France : la convention permet justement d’éviter une double imposition. Puisque vous résidez en Suisse, vos revenus sont exonérés d’impôt dans l’Etat de résidence, lorsque la France dispose sur ceux-ci du droit d’imposition. Ils sont cependant soumis en Suisse à une réserve de progressivité : pour le calcul du taux d’imposition, les revenus totaux (intérieurs et extérieurs) sont additionnés, et le taux ainsi déterminé est appliqué aux seuls revenus imposables en Suisse.

Bonjour,

Je suis un peu perdue… Quelqu’un pourrait-il m’aider a y voir plus clair?

J’ai demenage a l’etranger il y a deux ans, et je me rappelle avoir change mon adresse lors de la reception de ma declaration d’impot. Je ne gagne aucune soure de revenus en France. Je suis residente en Australie , avec un employeur Australien et paye mes impots en Australie.

J’ai recu ma declaration d’impot francaise, mais je ne sais pas vraiment quoi cocher ou remplir sachant que je ne suis plus residente francaise et que je n’ai aucune ressource francaise?

J’ai essaye de contacter le centre d’impot mais en vain. Je vais retenter…

Merci de votre aide!

Bonjour Julie,

Si vous n’avez aucun revenus de source française alors vous n’avez rien à remplir sauf disposition contraire de la convention fiscale franco-australienne (si vous avez des revenus immobiliers de biens en France par exemple;)

Bonjour,

Pour les retraités Français résidents en Italie il ne faut pas oublier qu’il y aura aussi les impôts à payer en Italie en plus des impôts payés en France et ceci malgré la convention fiscale entre les deux pays : https://www.senat.fr/questions/base/2022/qSEQ220700062.html#:~:text=La%20France%20et%20l%27Italie%20sont%20liées%20par%20une%20convention,sont%20imposables%20dans%20cet%20État%20». … et pourtant il est bien noté dans cette convention « ne sont imposables que dans cet État »

En attendant, des centaines de Français subissent des redressements fiscaux injustifiés depuis 2015

Bonjour,

petite question, Je vis en Allemagne (nationalité FR) et je dois déclarer du microfoncier (en France) en case 4BE.

Si on coche le « Bénéfice du taux moyen », on est d’accord que les revenus en 1AF (revenus de source étrangère) ne seront pas taxés ?

Ils ne seront utilisés que pour le calcul du taux moyen ?

Seul les revenus microfonciers seront taxés ?

Merci !

Bonjour

Ma résidence fiscale est en Suisse depuis plus de 30 ans.

Je viens d’hériter pour 1/4 d’un appartement loué que nous voulons vendre. les loyers sont sur un compte géré par un notaire. Dois-je déclarer quelque chose? et si oui, quoi où comment? J’ai essayé de me renseigner mais sans succès. Je ne sais vraiment plus où m’adresser. Je ne sais vraiment pas quoi faire.

Bonjour,

Lorsque vous recevez des revenus en France, il est impératif de les déclarer en suivant la procédure indiquée précédemment. Si cette démarche vous semble complexe, il est recommandé de faire appel à un professionnel spécialisé tel qu’un avocat fiscaliste ou un conseiller en gestion de patrimoine. Ce dernier pourra vous assister dans la déclaration de revenus et dans l’optimisation fiscale.

Bonjour,

Je vis à Singapour et je coche la case 2OP pour bénéficier du barème progressif sur mes revenus mobiliers.

Hélas, j’ai été imposé dès le premier euro à 20%, je crois.

J’ai contacté les impôts qui m’ont répondu la phrase suivante :

Les non-résidents n’ont pas la possibilité d’opter pour l’application du taux du barème progressif. Vous restez donc soumis au prélèvement forfaitaire.

Je n’ai pas vu d’information sur le fait que les non-résidents doivent maintenant payer 20% dès le premier euro.

Pouvez-vous confirmer que c’est bien le cas ?

Merci.

Bonjour,

Les non résidents ont la possibilité d’opter pour le taux moyen progressif. Dans ce cas, il est impératif de déclarer l’ensemble de ses revenus mondiaux afin de calculer ce taux moyen. La taxation sera alors appliquée uniquement sur les revenus générés en France. Il est crucial que tous les revenus soient déclarés selon le taux moyen pour que cette option soit valide. , si vous avez choisi l’imposition forfaitaire sur les revenus mobiliers, sur un seul de vos revenus mobiliers, vous ne pourrez pas utiliser le taux moyen.

Bonjour à tous,

Je suis en train de faire ma déclaration des revenus 2022 sur papier, car j’ai oublié de la faire en ligne en temps et en heure… C’est pourquoi ma question arrive si tard !

Ma question est la suivante: Est-il obligatoire de fournir l’annexe 2042-C (revenus complémentaires) ?

Dans mon cas, uniquement la ligne 8TM de cette annexe me concernerait, mais choisir le taux moyen ne change rien dans ma situation… C’est pourquoi je souhaiterais me passer de cette annexe 2042-C si elle n’est pas obligatoire.

Dans la suite logique, pouvez-vous également confirmer si l’annexe 2041-TM est obligatoire (celle ou on rentre tous les revenus étrangers dans le but de calculer 8TM) ?

PS: Merci infiniment pour cet article qui a été ma béquille ces derniers jours ^^

Bonjour,

elle n’est pas nécessaire si vous n’avez pas d’information à indiquer à l’administration fiscale

Bonjour,

Je suis français résidant en Jordanie, je n’ai pas de revenus en France, est-ce que je dois faire des déclarations sur les revenues en France? J’ai envoyé une déclaration papier pour 2022 mais je n’ai reçu aucun retour.

Merci d’avance de votre assistance.

Bonjour,

Si votre résidence fiscale est en Jordanie et que vous ne percevez pas de revenu en France, cela n’est pas nécessaire.

Bonjour,

Je suis traductrice et j’ai déménagé dans mon pays natal, la Nouvelle Zélande.

J’ai un double statut : autoentrepreneur (URSSAF autoe) et auteur (URSSAF Limousin).

Je sais désormais que je dois remplir les fiches suivantes :

2042 — pour tous les revenus d’auteur (assimilé salarié) jusqu’à la date de déménagement fiscale > case 1AJ (CA en Net Fiscale) pour les droits d’auteur précomptés

2042 C -PRO — pour tous les revenus de microentrepreneur avec VLF, jusqu’à la date de déménagement fiscale > case 5TE (CA en HT)

Jusqu’ici, tout va bien….

Ensuite :

2042-NR — pour tous les revenus perçus APRÈS la date de déménagement fiscale > déclaration en case 1AF

2042-E — pour les revenus d’auteur précomptés APRÈS la date de déménagement fiscale > calcul dans le tableau à la fin de la fiche, pour trouver ce qu’il faut mettre dans la case 8TA de la 2042

C’est là où je rencontre des difficultés…

Dois-je mettre dans la case 1AF tous mes salaires perçus après déménagement fiscale dans la case 1AF?

Si oui, ce serait mélangé : le NET FISCALE (source A / auteur) + le BRUT (source B / microentrepreneur) ?

Ou alors ces deux sources confondues, mais les deux exprimés en BRUT ?

Ou dans d’autres cases complètement ??

Les choses se compliquent encore, car j’ai certains clients qui me règlent les droits d’auteur en BRUT (ce sont des exceptions non-précomptés, car particuliers, etc.)

Normalement, je les déclarais (lors de mes déclarations en France) dans la case 5HQ.

Dans quelle case je déclare ces revenues là après déménagement fiscale ?

Mille mercis de votre aide.

Bien à vous

Bonjour,

il est très difficile de répondre à vos différentes questions car les éléments communiqués ne sont pas assez détaillés. pour les revenus de sources microentrepreneur vous pouvez continuer à déclarer dans la rubrique des revenus non commerciaux non professionnel ( 5hQ)

Concernant le net et brut. vous pouvez ajouter le formulaire 2041-E pour distinguer les revenus avec application du prélèvement à la source.

Bonjour,

Français mais non-résident, je paye mes impots à la Norvège.

Je pensais faire ma première déclaration française cette année (revenue 2023) pour « rentrer dans le système » (et en particulier obtenir un Numéro d’Identification Fiscale et un login d’Espace Client). J’ai entendu que cela pourrait simplifier mes démarches ultérieures (déclaration de dons, etc…).

Cette première déclaration doit être au format papier. Hors, le formulaire 2042 pour les revenus 2023 n’est pas encore en ligne.

Savez-vous quand le formulaire 2042 papier sera mis en ligne? Et savez vous quelle est la date limite d’envoi du formulaire en 2024?

,

Cordialement,

Thomas

Bonjour Thomas,

La déclaration 2024 des revenus de 2023 débutera en avril 2024, vous trouverez donc le formulaire qu’à partir de là.

Pour les non-résidents ayant perçu des revenus de source française imposables en France, la date limite de dépôt du formulaire est le 23 mai 2024 à 23h59 (heure française).

Cordialement,

L’équipe ASFE

Bonjour,

Tout d’abord, merci pour toutes ces informations.

Je suis française résidente au Royaume Uni.

Je dois déclarer mes revenus de source française. Cependant, je souhaiterais pouvoir bénéficier du taux moyen, je dois donc également déclarer mes revenus de source anglaise.

j’ai bien vu comment vous disiez de le faire mais malheureusement cela n’apparaît pas de cette manière dans ma déclaration en ligne (peut être ont ils changé en 2024).

Il y a soit la ligne 1AF, pré-remplie avec mes revenus français mais sur laquelle est indiqué « salaires perçus par les non résidents et salaires de source étrangère avec crédit d’impôt égal à l’impôt français » ou bien la ligne 1AG « autres salaires imposables de source étrangère ».

pourriez vous m’inquiète dans laquelle des 2 lignes je dois mettre mes revenus anglais ?

il faut donc que je convertisse mes salaires anglais en euros avec le taux en vigueur à la date de la paye ?

Merci d’avance

Bonjour,

Pour cette question spécifique, veuillez nous contacter par mail : contact@alliancesolidaire.org

Bonjour,

Je suis Français résident en Autriche depuis plusieurs années.

En 2023, j’ai perçu une pension de reversion d’origine Française (CNAV et AGIRC-ARRCO) qui est déclarée dans mes impots en Autriche selon la convention entre les deux pays.

Faut-il faire une déclaration de ces revenus en France ?

Plus généralement faut-il faire une déclaration de revenus en France ?

Bonjour Gilles,

A vérifier sur la convention bilatérale fiscale franco-autrichienne, mais normalement vous devez déclarer vos pensions françaises en France : la convention permet justement d’éviter une double imposition. https://bofip.impots.gouv.fr/bofip/318-PGP.html/identifiant%3DBOI-INT-CVB-AUT-20120912#:~:text=Une%20convention%20en%20vue%20d,de%20la%20R%C3%A9publique%20d'Autriche.

Bonjour, pouvez-vous me rappeler dans quelle case ou fiche dois-je renseigner les revenus de source étrangère de mon mari qui est non résident et déjà imposé à l’étranger?

Bonjour,

La case à remplir est la 8TA dans la section 8 « Divers ». Si besoin, vous pouvez retrouver la procédure à suivre pour 2024 grâce à notre article réservé aux non-résidents : https://alliancesolidaire.org/2024/05/07/non-residents-comment-remplir-sa-declaration-dimpot-en-2024/

J’ai travaillé dans les années 70/80 en France. Je suis parti définitivement fin 1991 au Portugal et pour pouvoir faire ma demande de retraite en France, on me réclame les derniers justificatifs

D’imposition que je ne trouve pas. Où puis-je les obtenir? ( années 90/91)

Merci.

Bonjour,

Nous vous conseillons de contacter directement votre ancien employeur pour obtenir ces différents documents.

Bonjour,

Je viens de recevoir mon avis d’imposition. Je suis non-resident fiscal en France mais j’ai fais une declaration de mes revenus de SCPI car une petite partie comporte des immeubles en France. La plupart des SCPI sont sur des investissements européens hors-France et pour lesquelles un prélèvement d’impôt est fait a la source (par exemple Allemagne).

J’ai rempli ma declaration en prenant les valeurs des bordereaux fiscaux fournis par les SCPI. Ces bordeaux sont-ils valables dans mon cas de non-resident?

Je n’ai pas rempli le formulaire 2044 car il est pour les personnes ayant leur domicile en France.

Résultat: nombreuses double impositions.

Auriez-vous des conseils comment régler cela?

Merci par avance

Bonjour,

Pour cette question spécifique, nous vous conseillons vivement de bien vouloir prendre attache avec un conseiller en fiscalité.