Sous réserves des conventions fiscales signées par la France, les contribuables non-résidents sont imposables sur l’ensemble de leurs revenus de source française. La campagne de déclaration des revenus s’achève pour les non-résidents le 23 mai 2024. Avant cette échéance, l’ASFE vous détaille la gestion de votre espace particulier et la déclaration de vos revenus français.

Création d’un espace particulier sur le portail impots.gouv.fr (si cela n’est pas déjà fait)

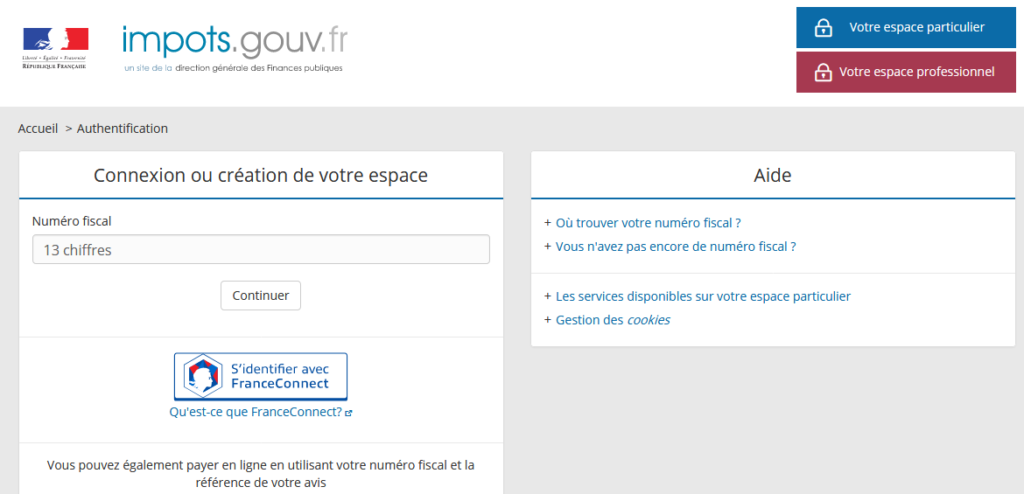

Il faut se rendre sur le portail impots.gouv.fr et cliquer sur la rubrique en haut à droite de l’écran « votre espace particulier » Un cadre intitulé « connexion ou création de votre espace » s’ouvre.

Se connecter en créant un compte

Pour créer un espace personnel, il faut en premier lieu renseigner le numéro fiscal. Il vous sera ensuite demander le numéro d’accès en ligne et le revenu fiscal de référence figurant sur les documents fiscaux.

Se connecter par France Connect

Il est également possible d’accéder à cet espace en cliquant sur l’icône « S’identifier avec FranceConnect » qui permet l’identification via un des partenaires de l’administration fiscale : AMELI, Identité Numérique de La Poste, YRIS ou la Mutualité Sociale Agricole (MSA).

Lors de votre première connexion par France Connect, si vous n’avez pas encore d’espace particulier sur impots.gouv.fr, vous devrez en créer, en saisissant une adresse électronique et en choisissant un mot de passe. Un courriel est envoyé à l’adresse choisie. Dans un délai de 24 heures, vous devez cliquer sur le lien contenu dans ce courriel pour activer définitivement votre espace. Une fois cette activation effectuée, vous pourrez accéder à votre espace personnel.

Obtenir des identifiants

Si vous ne possédez pas ces identifiants ou si vous n’avez aucun compte avec l’un des partenaires, le cadre « Aide » vous permet d’obtenir des identifiants en suivant le lien « Vous n’avez pas encore de numéro fiscal » puis « Centre de finances publiques ».

Sur cette nouvelle page, il faut se rendre au cadre situé en fin de page « comment puis-je créer mes identifiants pour accéder à mon espace particulier ? » et cliquer sur « Plus d’informations ».

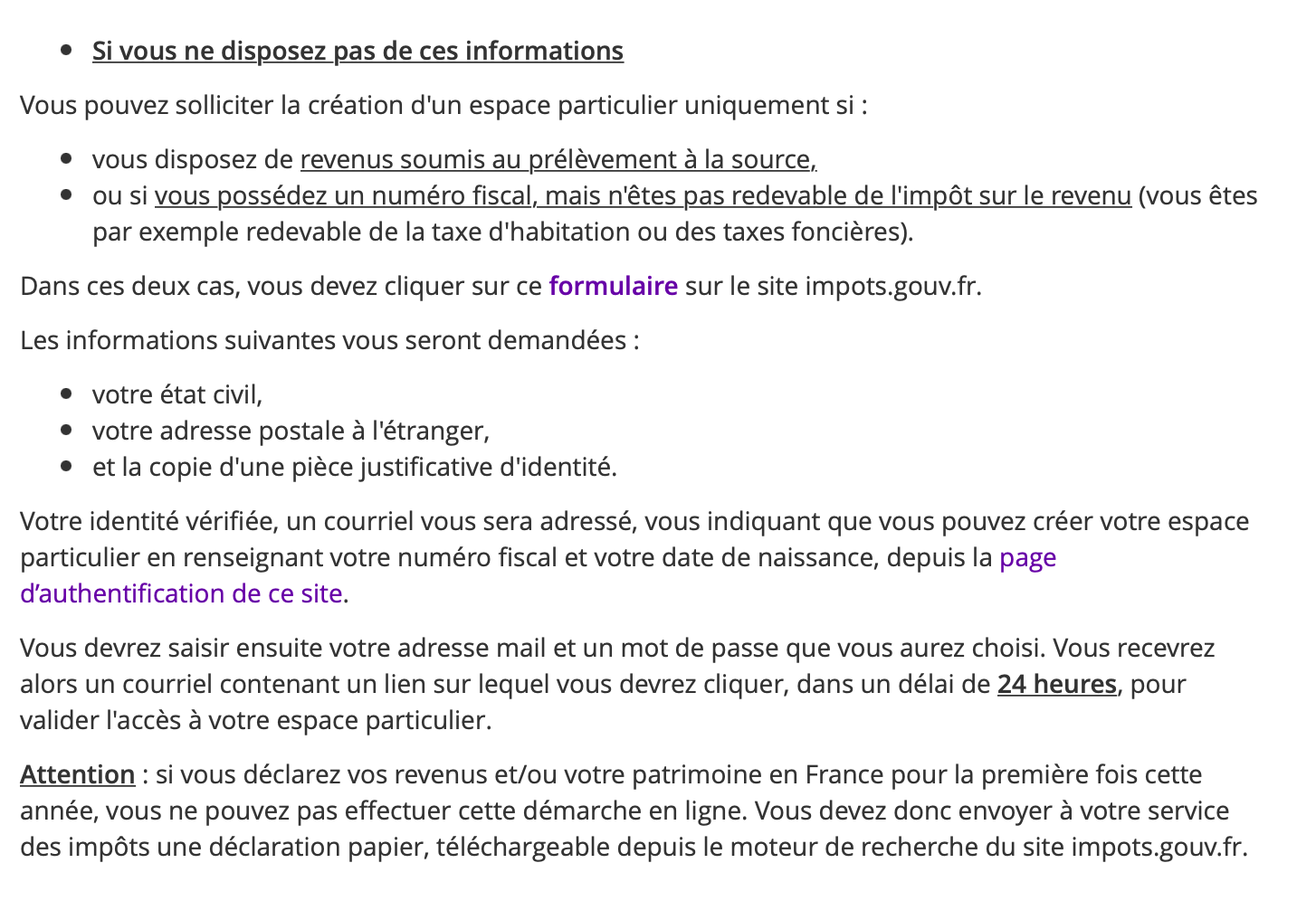

La page suivante s’affiche :

Il faudra accéder au formulaire et le remplir avec les informations demandées : état civil, adresse postale à l’étranger et copie d’une pièce justificative d’identité.

Une fois votre identité vérifiée, un courriel vous sera adressé, indiquant que vous pouvez créer votre espace particulier en renseignant le numéro fiscal qui vous aura été donné et votre date de naissance depuis la page d’authentification du site impôts.gouv.fr. Une adresse mail et un mot de passe que vous aurez choisi vous sont demandés. Vous recevrez alors un courriel contenant un lien sur lequel vous devrez cliquer, dans un délai de 24 heures, pour valider l’accès à votre espace particulier.

Attention : si vous déclarez vos revenus et/ou votre patrimoine en France pour la première fois cette année, vous ne pouvez pas effectuer cette démarche en ligne. Vous devez donc envoyer à votre service des impôts une déclaration papier, téléchargeable depuis le moteur de recherche du site impots.gouv.fr.

Vérifier et compléter la déclaration pré-remplie

La déclaration est pré-remplie avec les montants communiqués par les employeurs et les organismes sociaux. Il est nécessaire de vérifier minutieusement les montants pré-remplis. En cas d’imposition dans le pays de résidence en l’application des conventions fiscales internationales, il faut bien s’assurer que les montants imposables dans le pays de résidence n’apparaissent pas sur la déclaration d’impôts française. Pour vérifier si une pension est imposable en France ou non, le contribuable peut se référer au tableau indiquant le lieu d’imposition en fonction des conventions signées par la France.

Si une donnée est erronée, le contribuable peut directement la modifier sur sa déclaration en ligne.

Traitements, salaires, pensions et rentes

Les salaires et pensions de source française perçus par les non-résidents font l’objet en principe d’une retenue à la source prélevée directement par l’employeur ou le débiteur sur la pension ou le salaire net – sous réserve des conventions internationales.

Cette retenue à la source est un mécanisme d’acompte contemporain (c’est-à-dire qu’elle est acquittée en même temps que le revenu est perçu).

Il existe trois tranches pour cette retenue (revenus annuels net après abattement de 10% pour frais professionnels) :

– 0% pour les revenus jusqu’à 16 050€

– 12% pour les revenus compris entre 16 050 988€ et 46 657€

– 20% au-delà

Bien qu’ayant déjà fait l’objet d’une retenue, ces ressources doivent être déclarées dans la catégorie « Traitements et salaires » (Case 1AF et suivantes), « Pensions, retraite, rentes » (Case 1AL et suivantes) et « Rentes viagères à titre onéreux » (Case 1AR et suivantes). Les cases sont normalement pré-remplies. Si les revenus ne sont pas pré-imprimés dans les bonnes rubriques ou si les montants sont erronés, le contribuable doit corriger sa déclaration.

Déclaration de la retenue

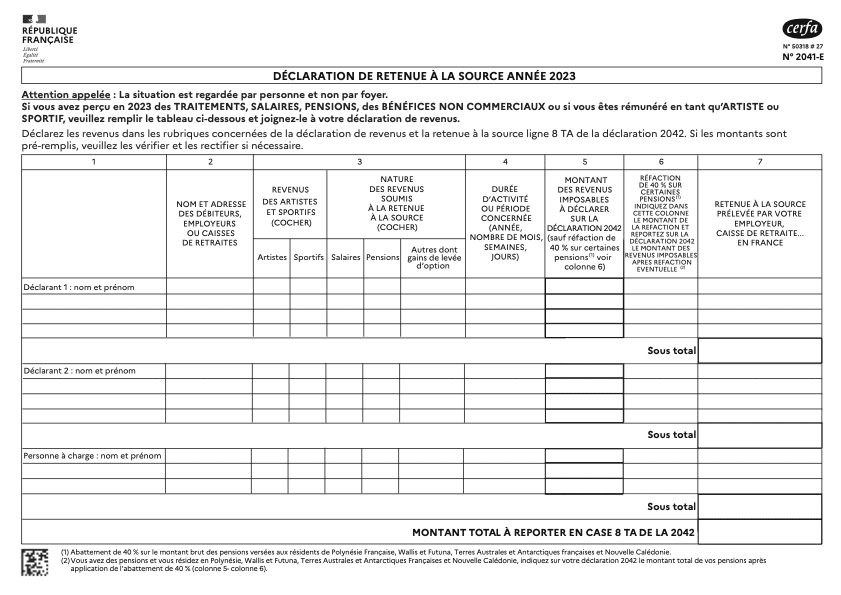

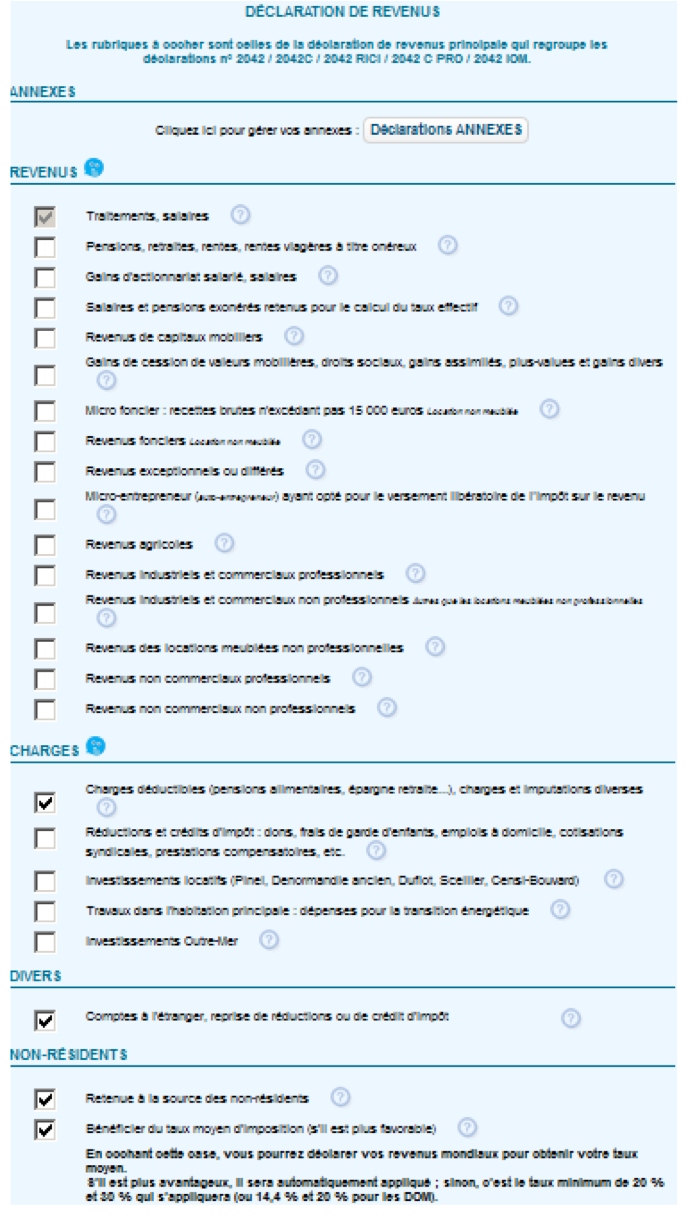

Arrivé à l’étape 3 « Revenus et charges », si ces revenus ont fait l’objet d’une retenue, il faut cocher la case « Retenue à la source des non-résidents » pour souscrire la déclaration 2041-E et la remplir si elle ne l’est pas.

N.B. : A la question « Avez-vous perçu chacun de vos revenus (salaires, pensions) sur l’année entière (du 01/01/2023 au 31/12/2023) ? « , répondre « OUI » si vous avez perçu des revenus sur l’année entière, et si – pour les salaires – votre activité a été exercée à temps plein. En cas de réponse négative, il conviendra de modifier les périodes de perception dans le champ de la date.

Le détail des retenues à la source opérées par chaque organisme payeur doit être indiqué sur l’annexe n°2041 E. Il faut remplir les colonnes relatives à la nature de la ressource, à la durée d’activité ou de période concernées et au montant de la retenue à la source prélevée pour chacun des revenus. Même si aucune retenue à la source n’a été effectuée, il est obligatoire de remplir cette annexe, en indiquant 0 le cas échéant (en colonne 7)

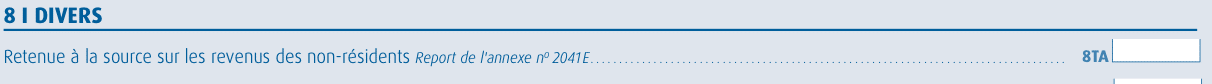

Le montant total des retenues à la source prélevées par l’employeur ou la caisse de retraite calculé en annexe 2041 E est normalement reporté automatiquement à la case 8TA dans la section 8 « Divers » de la déclaration de revenus. Il ne faut en aucun cas modifier le montant reporté. Même si ce montant est égal à zéro, la retenue à la source prélevée a bien été prise en compte dans le calcul de l’impôt à payer.

Régularisation des retenues

Dans le cas où vous percevez des revenus de plusieurs employeurs ou caisses de retraite, chacun d’entre eux a prélevé de la retenue à la source. Afin d’éviter que le montant des retenues à la source sur les pensions et salaires effectuées par plusieurs débiteurs soit inférieur à ce qu’il serait si ce montant total avait été débité par un seul organisme, la situation du contribuable est régularisée, s’il y a lieu par voie de rôle. Cette régularisation apparaîtra sur l’avis d’imposition à la ligne « pluralité de débiteurs – régularisation de la retenue à la source » (art. 197 B du CGI).

Caractère libératoire de la retenue à la source

Cette retenue est libératoire pour les tranches de 0 et 12%. Cela veut dire que les revenus qui sont soumis à une retenue à la source à hauteur de ces taux ne sont pas soumis ensuite à l’impôt sur le revenu.

Seule la fraction des revenus excédant soumis à la retenue à 20% sera imposée au barème progressif, avec les autres revenus de source française qui se situent également dans cette dernière tranche. Le montant de retenue payée à 20% viendra s’imputer sur le montant de l’impôt.

/! En cas de pluralité d’organismes payeurs, la retenue à la source effectivement acquittée l’année précédente peut être bien inférieure à celle résultant de l’addition des revenus donnant lieu à régularisation. Cette régularisation peut également placer des revenus dans la tranche non-libératoire de l’impôt sur le revenu.

Revenus immobiliers

Revenus fonciers

Les revenus fonciers tirés d’immeuble situés en France ou de droits relatifs à ces immeubles (droits indivis, nue-propriété, usufruits…) ou de parts de sociétés à prépondérance immobilière et les produits accessoires sont à déclarer.

Location de locaux nus

Les recettes locatives d’une location vide peuvent être soumis à deux régimes d’imposition :

- Le régime micro-foncier

- Le régime réel d’imposition

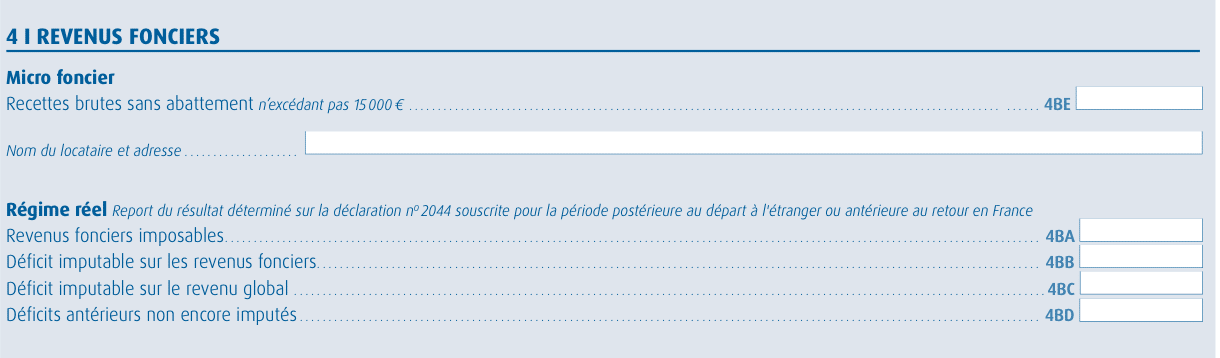

- Le régime micro-foncier est un régime d’imposition simplifié qui s’applique de plein droit aux contribuables dont le montant des recettes brutes est inférieur ou égal à 15.000 €. Les revenus bruts ( montant des loyers encaissés – les charges incombant au locataire + le montant des dépenses incombant normalement au propriétaire et mises à la charge des locataires + les subventions et indemnités perçues) sont alors à déclarer uniquement sur le formulaire n°2042 NR, en case 4BE. L’administration fiscale appliquera ensuite un abattement de 30 % sur ce montant brut, pour tenir compte de vos frais.

- Le régime réel d’imposition s’applique de plein droit aux propriétaires dont le montant des recettes brutes est supérieur à 15.000 €. Les revenus sont alors à déclarer sur le formulaire n°2044 et le résultat (bénéfice ou déficit) sera ensuite reporté sur le formulaire n°2042 NR en case 4BA en cas de bénéfice ou 4BB ou 4BC en cas de déficit.

Les contribuables éligibles au régime micro-foncier peuvent opter, dans le délai de souscription des déclarations, pour le régime réel : l’option est effectuée par le simple fait de remplir un formulaire n°2044 et s’applique alors pour une durée de trois ans.

Parts de Sociétés civiles immobilières (SCI) soumises à l’impôt sur le revenu

La fraction de recettes locatives perçues via une SCI soumise à l’impôt sur le revenu doit être déclarée

- Sur le formulaire 2072 pour le gérant, ou 2072-S pour les associés

- Sur le formulaire 2072-C si la SCI possède un immeuble spécial, qui génère une déduction d’impôt grâce à un dispositif de défiscalisation ou un bien en nue-propriété

La quote-part de bénéfice ou déficit doit être reporter dans les cases relatives au bénéfice ou au déficit dans la déclaration 2042-NR.

N.B. : Aucune déclaration de revenus fonciers 2044 n’est à souscrire.

Revenus industriels et commerciaux

Location de locaux meublés

Les revenus issus de la location d’un bien meublé – loueur meublé professionnel (LMP) ou loueur meublés non professionnel (LMNP) – sont imposables dans la catégorie des revenus industriels et commerciaux.

Ces revenus peuvent être soumis à deux régimes d’imposition :

- le régime micro-BIC

- le régime bénéfice réel

Voir notre article consacré à la fiscalité de la location meublée, les régimes fiscaux d’une location meublée non-professionnelle.

Ces revenus doivent être reportés sur la déclaration 2042-C-PRO dans la rubrique dédiée :

-revenus industiels et commerciaux professionnels

-revenus des locations meublées non professionnelles

/! Attention les sections « revenus industriels et commerciaux professionnels » et « revenus des locations meublées non professionnelles » de la déclaration 2042-NR ne doivent être remplies qu’en cas de départ ou de retour en France. En effet, seuls les montants des revenus perçus après le départ de France jusqu’au 31 décembre ou ceux encaissés du 1er janvier à la date du retour en France seront à déclarer sur la 2042-NR.

CSG-CRDS

Depuis le 1er janvier 2019, les personnes affiliées à un régime obligatoire de sécurité sociale d’un pays de l’EEE (Union européenne, Islande, Norvège, Liechtenstein) ou de la Suisse sont exonérées de CSG et de CRDS sur leurs revenus de patrimoine et de placement. Néanmoins, ces revenus demeurent soumis à un prélèvement de solidarité au taux de 7,5%.

Pour bénéficier de l’exonération il faut cocher les cases 8SH (déclarant 1) et / ou 8SI (déclarant 2) et remplir la case 8RF correspondant aux revenus fonciers à exonérer de CSG-CRDS s’il s’agit d’un couple marié ou pacsé et si un seul des deux conjoints remplit les conditions d’exonération(ces cases apparaissent à l’étape 3 de la déclaration après avoir coché la case de la rubrique « divers »). Les revenus des locations meublées non professionnelles sont, eux, automatiquement, exonérés sans qu’aucune action complémentaire ne soit requise.

Si vous avez omis de cocher cette case et que vous pouvez bénéficier de cette exonération, vous pouvez faire une réclamation contentieuse. Elle pourra être adressée via la messagerie sécurisée de votre espace particulier ou par courrier postal au Service Impôt des Particuliers Non-Résidents avec l’ensemble des justificatifs nécessaires (preuve de l’affiliation, avis d’imposition faisant apparaître les prélèvements sociaux dont la restitution est demandée).

/!: l’affiliation au régime obligatoire doit être effective au 31 décembre de l’année au titre de laquelle les revenus ont été perçus ou réalisés.

Acomptes

Ces revenus immobiliers rentrent dans le champ du prélèvement à la sources, prenant la forme d’acomptes prélevés par l’administration fiscale. L’administration appliquera le taux du prélèvement à la source du foyer fiscal issu des derniers revenus déclarés et imposés.

Ces acomptes seront prélevés au plus tard le 15 de chaque mois mais il est possible d’opter pour un acompte trimestriel. En cas de cessation de perception de revenus fonciers, il est possible de demander à l’administration la suspension du prélèvement des acomptes.

Demander l’application du taux moyen

Les non-résidents percevant des revenus de source française sont imposés au taux minimum de 20 % jusqu’à un seuil de 28 797 € de revenu net imposable et au taux minimum de 30 % au-delà. Il s’agit là de taux minimum, si les revenus donnent lieu à un taux d’imposition supérieur à ces taux minimum, le taux de droit commun sera appliqué. (Barème de l’impôt sur le revenu)

Toutefois, si le contribuable non-résident peut justifier que le taux moyen résultant de l’application du barème progressif sur l’ensemble de ses revenus mondiaux (revenus de source française et de source étrangère) serait inférieur aux taux minimums de 20 % et 30 %, il peut demander à ce que ce taux soit appliqué à ses revenus de source française (seuls les revenus de source française seront effectivement imposés)

Bénéfice du taux moyen

Pour ce faire, il doit cocher, la « Bénéficier du taux moyen » en bas de l’étape 3 dans la rubrique « non-résident ».

/! : Dans le cas où certains de vos revenus ont été soumis à la retenue à la source des non-résidents (traitements et salaires, pensions, rentes…), il convient également de cocher dans cette même rubrique « Retenue à la source des non-résidents ».

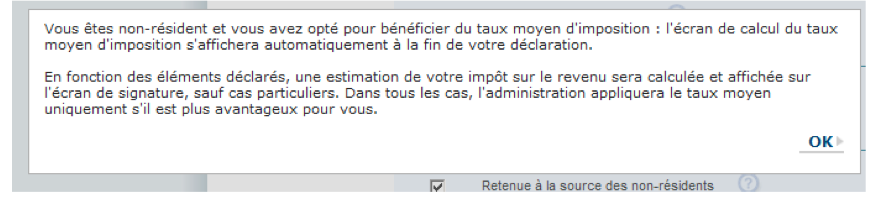

Une fois la case cochée, une fenêtre informative s’ouvre, il faut alors cliquer sur OK.

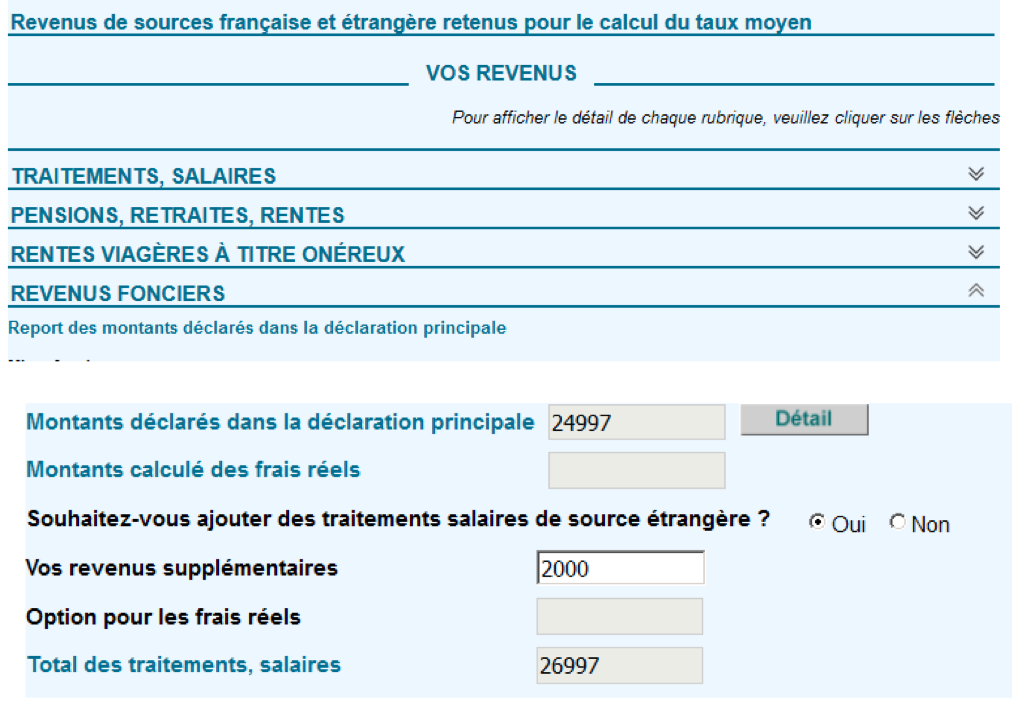

En fin de parcours, un formulaire permet de renseigner en plus des revenus de source française, le type et le montant des revenus de source étrangère. Il faut cliquer sur « oui » pour pouvoir ajouter vos autres revenus imposables à l’étranger associés à la rubrique correspondante nécessaire au calcul de votre taux d’imposition.

N.B. : Pour les non-résidents sollicitant l’application du taux moyen, il est possible de déduire les pensions alimentaires dans le calcul de l’impôt sur le revenu, sous réserve que les pensions versées soient déclarées dans les revenus du bénéficiaire et imposables en France, et qu’elles n’aient pas donné lieu, pour le contribuable qui les verse, à un avantage fiscal dans l’État de résidence.

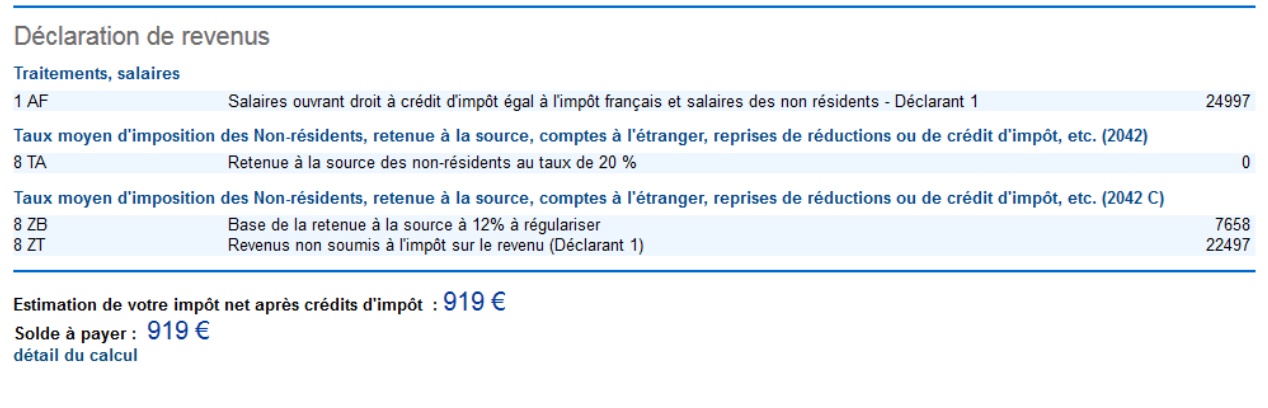

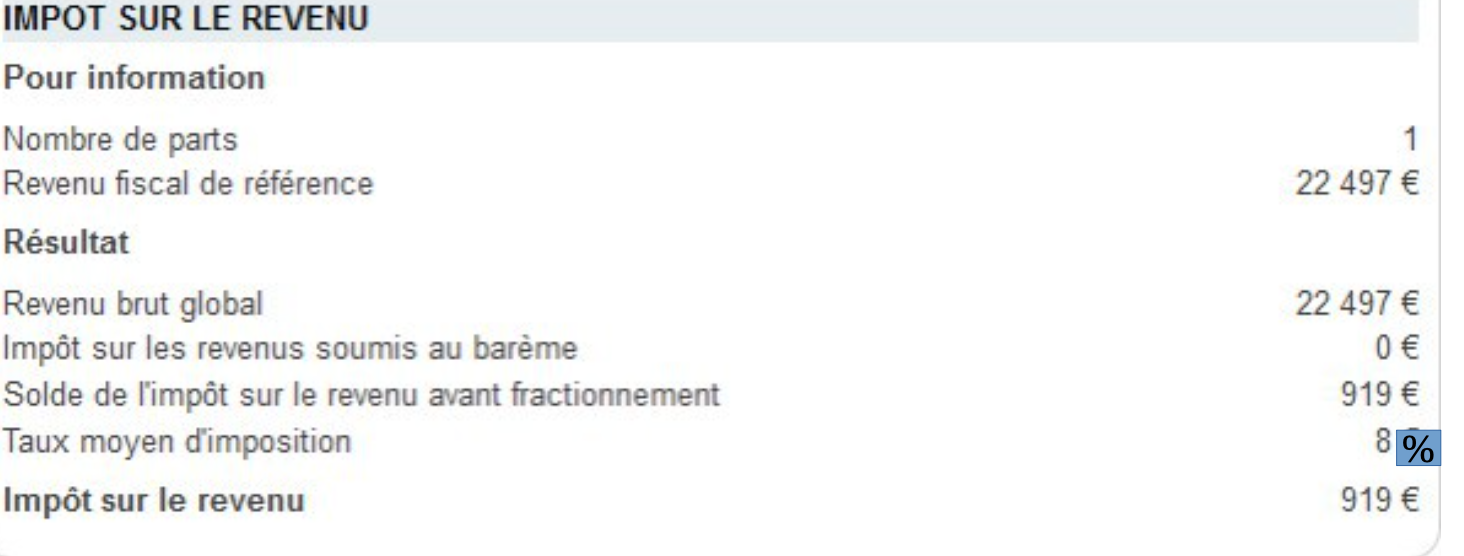

A l’étape suivante, une estimation de l’impôt est donnée.

En cliquant sur détail du calcul, les différents éléments pris en compte pour la détermination du montant à payer sont précisés.

Si le taux moyen est plus favorable au contribuable, il sera appliqué sur ses seuls revenus de source française et apparaîtra sur son avis d’impôt à la place des taux minimums.Il y a donc tout intérêt à opter pour le taux moyen.

N.B. : Il est possible d’opter pour le taux moyen même en l’absence de revenus étrangers.

Taux moyen et fraction libératoire de la retenue à la source

Le contribuable peut opter pour l’application du taux moyen sans perdre le bénéfice de la fraction libératoire de la retenue à la source spécifique applicable à ses salaires, pensions ou rentes de source française. Dans ce cas, ce taux moyen est appliqué uniquement sur ses revenus de source française hors salaires, pensions et rentes soumis à la retenue libératoire.

Si le montant de la retenue à la source (déjà acquittée ou en cas de pluralité de débiteurs, à régulariser) excède le montant de l’impôt calculé avec application du taux moyen, le contribuable peut demander le remboursement de cet excédent par voie contentieuse.

Taux moyen et régime micro-foncier

En cas d’option du taux moyen, le seuil de 15 000 euros du régime micro-foncier est apprécié en tenant compte des revenus français de source française et étrangère. Si ces revenus bruts fonciers mondiaux (hors abattement et charges) dépassent ce seuil, le régiem micro-foncier ne peut être conservé pour les seuls revenus de source française et l’option pour le régime réél est alors obligatoire.

Réclamation contentieuse

Si vous n’avez pas opté pour le taux moyen au moment de la déclaration de revenus, il est possible de présenter une réclamation auprès du service des impôts des particuliers non-résidents (SIPNR) ou via la messagerie sécurisée de votre espace particulier, en fournissant tout document probant permettant de connaître la nature et le montant de vos revenus de sources française et étrangère. Toutefois, en raison d’un grand volume de demandes, les délais de traitement sont plus longs.

Réduction et crédit d’impôt

Les contribuables domiciliés hors de France sont exclus du bénéfice des réductions et crédits d’impôt sur le revenu, hormis :

- pour les investissement immobilier avec le dispositif « Pinel » et « Denormandie » réalisés avant le départ de France et sous certaines conditions

- le crédit d’impôt au titre des dépenses de travaux prescrits dans le cadre d’un plan de prévention contre les risques technologiques (PPRT), dans un logement, achevé avant l’approbation de ce plan (jusqu’au 31 décembre 2023)

- le dispositif Loc’avantage sous réserve que la date de prise d’effet de la convention avec l’Agence nationale de l’habitat ait eu lieu avant la date du départ de France

- certains crédits d’impôt en faveur des entreprises pour les contribuables exerçant une profession non salariée

- la déduction des pensions alimentaires pour le calcul du taux moyen

70 réponses

Merci infiniment pour ce précieux document !

10/5/2024. Bonjour, une question :

Résidant à l’étranger hors UE avec une convention fiscale décrétant que les revenus de source privée sont à déclarer dans l’Etat de résidence et les revenus de source publique dans l’Etat émetteur, je touche une retraite de la Prefon. Est-elle privée ou publique, s’il vous plaît, merci.

Bonjour,

La Caisse de retraite Préfon est privée.

bonjour

merci pour cette edition 2024

recevant mes pensions (privées) au Portugal et donc fiscalisées au PORTUGAL (RNH) j’ai bien noté que je devais les décocher des cases préremplies les concernant sur le formulaire de déclaration :mais dois je quand meme renseigner le tableau 2041-E « déclaration de retenue a la source année 2023 » ???

MERCI de votre reponse

cordiales salutations

michel salard

Bonjour, merci pour toutes ces informations mais je ne vois pas , en cas de première déclaration? Dans ce cas il est normalement pas possible de créer un compte et de declarer en ligne .

Cordialement,

Bonjour,

Non en cas de première déclaration, il faut envoyer votre déclaration d’impôt en version papier.

Je souhaite recevoir un formulaire de déclaration d’impots par courrier postal. Merci de votre compréhension

Bonjour Korner,

Il faut télécharger, imprimer et envoyer votre déclaration papier. Nous ne pouvons rien faire en ce sens. J’ai supprimé vos coordonnées pour plus de confidentialité dans votre message.

Bonjour,

Je suis résident en Belgique et envoie ma déclaration pour la 1ère fois ( version papier donc ) pour un revenu mobilier. Pourriez-vous me communiquer à quelle adresse je dois l’envoyer ?

En tant que non résident, suis-je tenu d’indiquer un relevé d’identité bancaire pour un prélèvement à la source ?

Merci

Bonjour,

Oui, vous pouvez retransmettre dans le courrier votre RIB.

Nous vous retransmettons les informations du site des impots: https://www.impots.gouv.fr/particulier/questions/qui-sadresser-si-je-suis-non-resident

Les coordonnées du SIPNR sont les suivantes :

SIPNR

10 rue du Centre

TSA 10010

93465 Noisy-le-Grand Cedex

Accueil téléphonique: (+33)1 72 95 20 42 (de 9h à 16h)

Bonjour,

ou puis-je telecharger un formulaire de déclaration de revenus foncier et a quelle adresse le renvoyer ?

merci d avance,

Florent.

Bonjour,

Les différents formulaires sont téléchargeables ici : https://www.impots.gouv.fr/formulaire/2042/declaration-des-revenus

L’adresse postale du service des Impôts des particuliers non résidents (SIPNR) est disponible sur le lien suivant : https://lannuaire.service-public.fr/centres-contact/R122

Bonjour,

Si je suis non résident et que mes revenus sont de source étrangère (hors UE) dois-je quand même les déclarer ?

Merci,

Bonjour,

Même si vous n’avez aucun revenu en France, il est important de remplir une déclaration d’impôts pour signaler votre situation à l’administration fiscale. Cela permet de maintenir votre dossier à jour et peut être nécessaire pour d’autres démarches administratives.

Bonjour et merci pour cet article sur un sujet toujours aussi complexe. Je me permets de suggérer une suite à cet article sur la déclaration de revenus pour les cas complexes comme les couples fiscalement mixtes, les revenus perçus de l’étranger pour les entrepreneurs et les conventions internationales.

Bonjour

Auriez vous l’adresse postale où envoyer sa déclaration pour les revenus fonciers (non résidents) ? Merci

Cordialement

Bonjour,

Nous reportons les informations du site des impots: https://www.impots.gouv.fr/particulier/questions/qui-sadresser-si-je-suis-non-resident

Les coordonnées du SIPNR sont les suivantes :

SIPNR

10 rue du Centre

TSA 10010

93465 Noisy-le-Grand Cedex

Accueil téléphonique: (+33)1 72 95 20 42 (de 9h à 16h)

Je n’ai aucun revenu fiscal en France, et ce depuis 2010. Dois-je quand même remplir une déclaration d’impôts?

Bonjour,

Même si vous n’avez aucun revenu fiscal en France depuis 2010, il est important de remplir une déclaration d’impôts pour signaler votre situation à l’administration fiscale. Cela permet de maintenir votre dossier à jour et peut être nécessaire pour d’autres démarches administratives.

Bonjour,

Merci pour ces précieux renseignements. Il serait toutefois encore plus utile de les publier dès que s’ouvre la campagne de déclaration plutôt que quelques jours seulement avant la fermeture.

Bonjour, je suis actuellement expatrier, et j’aimerais savoir, en cas de remplir la déclaration papier, à quelle adresse envoyer cette déclaration.

Merci beaucoup,

Cordialement,

Sébastien

Bonjour,

En tant qu’expatrié, vous devez envoyer votre déclaration papier au Service des Impôts des Particuliers Non-Résidents (SIPNR). Voici l’adresse :

Service des Impôts des Particuliers Non-Résidents

10, rue du Centre

TSA 10010

93465 Noisy-le-Grand Cedex

France

Bonjour,

Pourriez-vous me confirmer si cette déclaration concerne aussi les résidents fiscaux en Espagne?

Je vous remercie de votre aimable collaboration.

Très cordialement.

Oui Également valable pour l’Espagne avec laquelle la France a signé une convention fiscale afin d’éviter la double imposition.

Bonjour,

Devons-nous faire une déclaration en France si nous n’avons aucun revenu en France ?

Merci

Pierre

Merci beaucoup pour ces informations précieuses!

Pour la declaration papier (car c’est la première fois que je fais une declaration donc c’est obligatoire que ca se fasse en papier), comment puis-je avoir une estimation du montant a payer? Et comment payer?

Merci!

Bonjour Célia,

Les différents formulaires sont téléchargeables ici : https://www.impots.gouv.fr/formulaire/2042/declaration-des-revenus

Serait-il possible de mettre le lien pour le formulaire des impots pour non résidents, régime micro-foncier.

Aussi, j’ai lu que si on n’a jamais rempli ce formulaire auparavant, il était possible de le renvoyer à une adresse centrale en France.

Est-ce que c’est vrai?

Merci…

C’est super stressant quand on ne l’a jamais fait….

Bonjour Delphine,

Voici l’adresse postale du Service des Impôts particuliers des non résidents : https://lannuaire.service-public.fr/centres-contact/R122

Les différents formulaires sont disponibles ici : https://www.impots.gouv.fr/formulaire/2042/declaration-des-revenus

Comme toujours et de façon incompréhensible et injustes,les résidents français en Espagne ne peuvent pas défiscaliser les dons faits depuis un compte bancaire français à une ONG française .

bonjour

est ce normal que l’italie me dise que je dois declarer mes revenus aussi chez eux alors que mes pensions viennent toutes de france quand je suis arrivée ici j’avais demandé aux impots des non residents a noisy le grand rt on m’avait répondu de déclarer seulement en france

il m’ont envoyé un redressement pour 2017 + des penalités j’en ai pour 8000 euro

pouvez vous me rassurer merci

je vous remercie à l’avance

Bonjour Clodina,

Nous vous conseillons la lecture de ces articles :

– https://alliancesolidaire.org/2022/03/24/la-convention-fiscale-france-italie-et-limposition-des-pensionnes/

– https://alliancesolidaire.org/2024/02/29/redressement-et-evasion-fiscale-en-italie-nouveau-decret/

Bonjour et merci pour tous vos renseignements. Quand aurons nous une réponse sur le gros problème de la double imposition de nos retraites en Italie? Depuis 3 ans nous attendons qu’une modification soit apportée à la convention de 1989 très ambigue par laquelle le fisc italien nous oblige à payer des sommes exorbitantes en plus de l’impot déjà payé en France. Nous expatriés en Italie sommes dans une situation désesperée et rien de concret a été fait jusque là malgré les recours envoyés soit à Bercy soit à Rome, personne veut vraiment se pencher sur ce problème. J’espère qu’une solution pourra etre trouvée comme cela a été fait pour la Grèce, ces gros soucis ont déjà fait tomber malades des concitoyens, n’attendons pas que le pire arrive…. Merci pour votre aide, sincères salutations

Bonjour,

Veuillez nous contacter par mail: contact@alliancesolidaire.org, nous verrons ce qu’il est possible de faire.

Bonjour merci pour toutes ces infos mais vous ne parlez pas de la possibilite de faire valoir la jurisprudence « Schumacker » au meme titre qu’un resident francais tout en declarant ses revenus mondiaux comme pour celui du taux moyen ( mais en beneficiant des reductions d’impots , cotisation syndicale, en partie frais etudes en college ou lycee etc )

Je n’arrive pas a finaliser ma déclaration 2023 car je ne comprends pas la demande de correction d’anomalie pour la case 1AL.

Bonjour,

La case 1AL concerne les revenus d’activité salariée. Une demande de correction d’anomalie signifie qu’il y a une incohérence ou une erreur dans les montants déclarés. Vérifiez que les montants correspondent à vos fiches de paie. Si vous avez des difficultés, contactez l’administration fiscale pour obtenir de l’aide.

Bonsoir,

Je ne comprends pas. Je vis et travaille en GB depuis 30 ans et j’y paie mes impôts. Pourquoi devrais-je aussi être taxée par la France sur mes revenus britanniques?

Merci de votre aide.

Bonsoir,

En général, si vous résidez et travaillez au Royaume-Uni depuis 30 ans et y payez vos impôts, vous ne devriez pas être taxée par la France sur vos revenus britanniques. La convention fiscale entre la France et le Royaume-Uni vise à éviter la double imposition.

Pour confirmer votre situation, je vous conseille de vérifier auprès d’un conseiller fiscal ou de consulter la convention fiscale entre les deux pays.

Bonjour,

Après l’arrivé de mon mari à Dubai en septembre 2022, il a fait la déclaration en ligne 2023 sur les revenues 2022 (revenues de salaire), il a tout réglé et a déclaré son expatriation et donc changement d’adresse à Dubai. nous ne possédant rien en France. Sauf qu’en attendant de le rejoindre j’ai reçu des revenues chômage en 2023 une somme de 7000 euros. maintenant que nous essayons de se connecter sur le site, il nous indique que nous ne pouvons pas faire de déclaration en ligne et que nous devons faire une déclaration papier car nous ne dépendons plus du même centre d’impôt !

ma question : est-ce que je suis imposable sur ce revenu perçu ! et si oui comment faire pour le déclarer ?

ps: nous faisons une déclaration commune!

j’avais un numéro de déclaration fiscale second déclarant mais quand j’essai de me connecter, le message s’affiche m’indique erreur, numéro non existant!

Bonjour,

Oui, vous êtes imposable sur les revenus de chômage perçus en 2023. Comme vous venez de déménager à l’étranger, vous ne dépendez plus du même centre des impôts, vous devez faire une première déclaration papier. Les allocations de chômage sont soumises à l’impôt sur le revenu et sont à inscrire dans la rubrique « Autres revenus imposables » cases 1AP à 1DP de votre déclaration de revenus

Pour résoudre les problèmes de connexion et pour toute assistance, contactez directement votre centre des impôts.

Bonjour

Si j’ai plus aucun revenu en France je dois quand meme remplir une déclaration avec zero euros?

Merci

Sonia

Bonjour,

Oui, même si vous n’avez plus aucun revenu en France, vous devez tout de même remplir une déclaration.

Bonjour,

Oui pour être enregistré « non résident » l’année de votre départ, mais faux pour les années suivantes si vous n’avez plus de revenu de source française. Dans ce cas, vous n’avez aucune obligation déclarative à faire en France. Seulement dans votre pays de résidence suivant leurs conventions fiscales.

Renseignements pris auprès de plusieurs SIP et de la Direction des impôts des non résidents.

Cordialement.

Bonjour

Merci pour votre retour, une copine m’a également dit entre-temps qu’il ne fallait pas, apriori dans l’article :

https://www.service-public.fr/particuliers/vosdroits/F31442#:~:text=En%20tant%20que%20non%20r%C3%A9sident,sup%C3%A9rieurs%20%C3%A0%2028%20797%20%E2%82%AC

« À savoir

Si vous ne disposez pas de revenus de source française, vous n’avez aucune obligation vis-à-vis de l’administration fiscale française. »

Bonjour,

Je ne trouve nulle part la réponse des revenus de source étrangère à prendre en compte pour le calcul du taux moyen : faut-il prendre son salaire brut ? son salaire imposable ?

Etant résidente fiscale en Italie et bénéficiant du régime des impatriés, il y a une nette différence entre les deux.

Merci d’avance pour votre aide.

Bonjour,

Il s’agit du salaire imposable.

Cordialement,

-Bonjour, je n’arrive pas a faire ma declaration de non-resident, non imposable.

Malgre avoir parle apres minuit (heure de Californie) un agent m’a suggere de l’envoyer sur papier.

J’ai essaye a nouveau ce matin de telephoner avant 7h, puisqu;ils ferment a 16h, mais les lignes etaient toujours encombrees. Vous dire de telecharger, download mais quoi? Je suis toute seule ici sans connaissance francaise dans le meme cas.Merci

Bonjour Martine,

Les différents formulaires sont téléchargeables ici : https://www.impots.gouv.fr/formulaire/2042/declaration-des-revenus

Bonjour,

Merci pour cet article très détaillé.

J’ai en France des revenus fonciers et dans mon pays de résidence des revenus non salariés. J’ai fait l’expérience pour constater la différence : quand j’indique mes revenus de source étrangère en dernière page pour bénéficier du taux moyen d’imposition, j’obtiens dans le calcul un impôt 230€ plus élevé que lorsque je ne les indique pas.

Cela signifie concrètement que mes revenus de source étrangère sont imposés ! Ou alors y a-t-il quelque chose qui m’échappe ?

Je précise que j’ai appelé le service des impôts des non résidents et qu’après une attente d’une demi-heure je n’ai pas obtenu de réponse.

Bonjour Sandrine,

Le mécanisme des revenus mondiaux à l’Impôt sur le Revenu (IR) signifie que les résidents fiscaux français doivent déclarer tous leurs revenus, nationaux et internationaux, à l’administration fiscale française. Cela inclut les salaires, les revenus fonciers, les gains en capitaux, etc.

Les impôts payés à l’étranger peuvent souvent être déduits pour éviter la double imposition, selon les conventions fiscales. L’impôt est calculé selon un barème progressif et doit être payé selon les échéances fixées par l’administration fiscale française.

Cordialement,

Wassila BEN BERKANE

Bonjour,

Je me permets de vous contacter car je suis désormais non résident en France et je possède des LMNP en France. Les dividendes perçus d’une société française sont les seuls revenus français du foyer.

J’aurais donc souhaité savoir si les dividendes entraient en compte dans la prise en compte des revenus du foyer ?

En effet, il s’agit bien de revenus de source française mais non imposables en france car selon la convention fiscale entre les deux pays, les dividendes sont imposables dans le pays d’accueil dans lequel je suis.

D’ailleurs, une sénatrice à poser une question au Ministère de l’économie et des finances qui lui a répondu en janvier 2024 pour la prise en compte des revenus de source étrangère pour les LMNP des non-résidents.

Mais dans sa réponse on lit, une phrase m’interpelle : « lorsqu’un usager non-résident perçoit des revenus provenant de la location meublée d’un local d’habitation, pour un montant supérieur à 23 000euros et que par ailleurs, ses seuls revenus de source française tels que mentionnés au 2ème alinéa de l’article 155 IV-2 du CGI passibles de l’impôt sur le revenu en France sont inférieurs aux recettes provenant de l’activité de loueur en meublé, alors l’activité doit être qualifiée de professionnelle « .

Par conséquent, les dividendes sont biens de source française mais non imposables en France donc passage en LMP, est-ce bien cela ?

Merci d’avance pour votre retour.

Bien cordialement

Bonjour,

Pour cette question spécifique, nous vous conseillons vivement de bien vouloir prendre attache avec un conseiller en fiscalité.

Bonjour,

Je suis double national suisse et française et suite à un problème familial, je dois déclarer des revenus fonciers, perçus en France en 2021,2022 et 2023 .

Je paye mes impôts en suisse depuis 30 ans et n’ai jamais fait de déclaration en France depuis.

Quelle est la procédure à suivre ?

Cordialement

Nathalie

Bonjour,

Pour cette question spécifique, nous vous conseillons de bien vouloir prendre attache avec un conseiller en fiscalité franco-suisse.

Bonjour, Est ce que les regles indiquées pour les SCI sont les memes pour les SCPI ?

Cordialement

Olivier

Bonjour,

Pour cette question spécifique, nous vous conseillons de bien vouloir prendre attache avec un conseiller en fiscalité.

bonjour, bien que « résident » à l’étranger dans un pays avec lequel une convention fiscale attribue l’impôt sur les pensions au pays de résidence, comment « forcer » la prise en compte des pensions dans la déclaration française (pour payer l’impôt sur les pensions en France) pour les motifs suivants :

– moins de 180 jours passés dans le pays étranger de « résidence » (la France étant le pays du séjour le plus long = « lieu de séjour principal » dans l’année fiscale considérée)

– et fiscalité plus intéressante en France ?

Sachant qu’un retraité « jeune » est mobile et ne passe pas forcément plus de temps dans sa résidence à l’étranger qu’il ne passe de temps en France ou ailleurs.

Merci

Bonjour,

Vous ne pouvez pas « forcer » la prise en compte de vos revenus en France. Il faut au préalable déterminer votre résidence fiscale au regard des critères conventionnels. Il n’y a pas que le critère des 183 jours. Souvent, les conventions fiscales internationales prévoient que prédomine le « centre des intérêts vitaux » c’est-à-dire où est votre famille, vos intérêts économiques. Vous pouvez consulter un avocat fiscaliste pour vous aider à déterminer votre résidence fiscale.

Bonjour,

Vous ne pouvez pas « forcer » la prise en compte de vos revenus en France. Il faut au préalable déterminer votre résidence fiscale au regard des critères conventionnels. Il n’y a pas que le critère des 183 jours. Souvent, les conventions fiscales internationales prévoient que prédomine le « centre des intérêts vitaux » c’est-à-dire où est votre famille, vos intérêts économiques. Vous pouvez consulter un avocat fiscaliste pour vous aider à déterminer votre résidence fiscale.

Bonjour,

Je suis résident à Madagascar. Une convention entre mon pays et mon employeur fait que je dois faire ma déclaration d’implôt en France en tant que non résident.

Jje fais mes déclarations tous les ans depuis 3 ans mais en version papier puiqu’on ne m’a toujours pas attribué de numéro fiscal pour le faire en ligne. Pourtant, quelques mois après ma 1ère déclaration ( 2022) le service en France m’a envoyé un courrier me demandant des dossiers complémentaires. Je les ai envoyé et depuis, plus aucun retour de leur part.

Je vous remercie de votre aide.

Bonjour

Je suis résidente en Espagne. Pourriez-vous me recommander un cabinet ou une personne qui puisse m´aider à remplir ma déclaration d´impôt tous en payant le service.

Je suppose qu´étant non-résident, nous devons déclare nos revenu Net perçu mais je ne sais pas comment calculer mon revenu net depuis ma déclaration en Espagne (de nombreuse case a déduire)

Pourriez-vous m´aider?

Merci d´avance de votre retour,

Bonjour

Je suis avocate fiscaliste et je peux vous aider pour cela. Nous pouvons convenir d’un moment pour échanger. Vous trouverez mon mail ci dessous.

Merci de votre retour, votre email n´est pas indiqué ci-dessous. Pourriez-vous me le faciliter?

Bonjour ,

Je suis non résident vivant au Québec depuis 5 ans. Donc je paye mes impots au Québec.

Ceci dit, Je dois fournir ma déclaration de revenus avant le 22 mai car je suis propriétaire d’une location meublée non professionnelle. J’ai plusieurs questions avant d pouvoir compléter ma demande.

J’ai fais des travaux (changement de fenêtres) pour une meilleur insolation. Ai je droit à des crédits d’impôts ou autres ? Est ce que je peux les inscrire à un endroit dans la déclaration?

Même si j’ai fais ma déclarations de revenus au Canada, il me semble que je dois indiquer mes revenus canadiens dans ma déclaration française pour information. Si oui , à quel endroit dans le formulaire ? Quelle « cellule » ?

J’ai donné de l’argent à un organisme humanitaire domicilié en France. Est ce que je peux le déclarer même si je suis non résident ?

Merci beaucoup pour votre réponse.

Bonjour,

Merci pour votre message.

En tant que non-résident fiscal français vivant au Québec et propriétaire d’un bien en location meublée non professionnelle en France, voici quelques éléments de réponse à vos interrogations :

– Travaux de rénovation énergétique (fenêtres)

Si vous êtes au régime réel d’imposition, les travaux de remplacement des fenêtres peuvent être déduits en tant que charges (travaux d’amélioration), à condition qu’ils aient été payés au cours de l’année concernée.

En revanche, les crédits d’impôt pour la transition énergétique ou les dispositifs comme MaPrimeRénov’ ne sont pas ouverts aux non-résidents.

– Déclaration des revenus canadiens

Vous devez effectivement déclarer à titre informatif vos revenus de source étrangère, même si vous êtes imposé uniquement sur vos revenus de source française. Cela permet à l’administration fiscale française de calculer le taux effectif d’imposition.

Ces revenus doivent être indiqués en annexe dans la déclaration 2047 (rubrique 6 ou 8 selon la nature des revenus), puis reportés en case 8TI de la déclaration principale 2042.

– Dons à des organismes français

Les dons effectués à un organisme humanitaire domicilié en France peuvent être déclarés uniquement si vous êtes imposable en France. Si vos seuls revenus imposables sont issus de la location meublée et que vous êtes non imposable, l’avantage fiscal ne pourra pas s’appliquer, même si vous êtes autorisé à les mentionner dans la déclaration.

Bien cordialement,

L’équipe de l’ASFE

Merci beaucoup pour votre retour.

Très précis.

Je suis en régime BIC. Est ce que cela veut dire que je ne peux pas déduire mes travaux en tant que charge ?

Bonjour,

Comment fait on pour signaler avoir deja payer des impôts coté italien sur les revenus déclarés en France, et ainsi éviter la double imposition

mes parents sont residents italiens mais déclarent encore leur retraite francaise en France

Ou peut on faire cela sur la déclaration francaise, quelle case?

Merci!!

Bonjour,

Pour vos parents, résidents fiscaux en Italie percevant une retraite française, voici comment éviter la double imposition sur la déclaration française :

– Les montants des retraites françaises sont à déclarer dans les cases 1AS à 1DS du formulaire 2042.

– Il faut ensuite compléter le formulaire 2047, rubrique 6, qui concerne les revenus exonérés ouvrant droit à un crédit d’impôt égal à l’impôt français, en y indiquant ces revenus ainsi que les impôts déjà payés en Italie.

– Le formulaire 2042 C peut aussi être nécessaire en complément.

Cette procédure permet d’obtenir un crédit d’impôt en France pour neutraliser la double imposition.

Bien cordialement,

L’équipe de l’ASFE

Bonjour,

merci pour votre retour rapide!

Le 2047 concerne » Déclaration des revenus 2024 encaissés à l’étranger par un contribuable domicilié en France (y compris la fiche d’aide au calcul du salaire suisse net imposable n° 2047 suisse)

mes parents sont domiciliés en Italie et residents et Italie, touchant une retraite francaise, deja taxée en Italie.

je ne trouve rien non plus dans la 2042 pour eux

pas facile de s’y retrouver..

Bonjour,

Pourriez-vous me guider sur le point suivant: Mes enfants sont nes en Angleterre, de mere Francaise et pere Anglais. Ils sont sur mon livret de famille mais n’ont jamais fait de demande de passeport Francais, donc jamais revendique la nationalite Francaise. Si je venais a leur faire un don d’argent, 1. devrais-je le declarer aux impots en France? et 2. devraient-ils aussi faire des declarations aupres des impots en France, meme s’ils n’ont aucun lien avec la France?