Anthony SALA, conseiller en gestion de patrimoine spécialisé pour les non-résidents nous propose la troisième partie de la chronique patrimoniale sur l’assurance vie ce mois-ci. Vous retrouverez la première partie puis la deuxième partie.

La fiscalité du contrat d’assurance-vie

Il existe plusieurs fiscalités sur le contrat d’assurance-vie. Celle qui est appliqué lors d’un rachat (retrait d’une somme), et celle qui existe lors du dénouement du contrat (décès du souscripteur).

Fiscalité lors d’un rachat

L’impôt de droit français

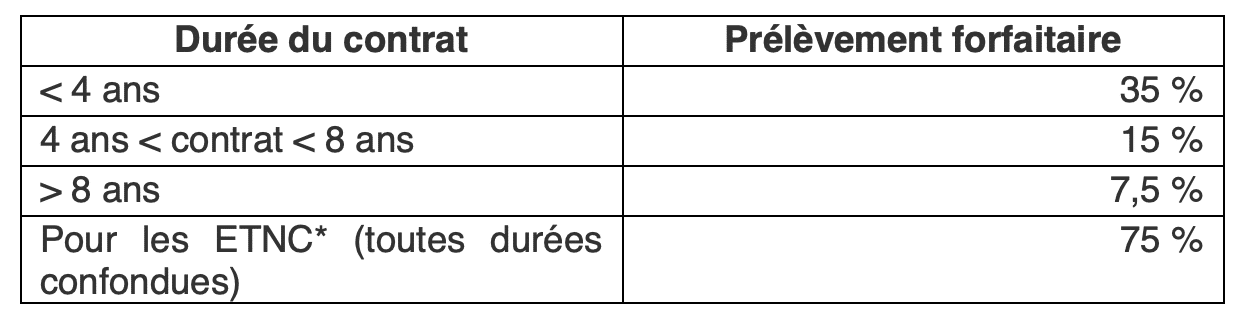

Lorsque le souscripteur souhaite récupérer des fonds sur son contrat, il devra s’acquitter en France d’un impôt forfaitaire qui dépend de la durée de détention. Pour un non-résident, l’option de l’intégration des intérêts sur sa déclaration de revenus n’existe pas.

Tableau à insérer

*ETNC : Etat ou territoire non-coopératif

Depuis 2017, la législation vient à harmoniser la fiscalité. Pour les versements effectués après le 27 septembre 2017, le taux de prélèvement est de 12,8%, quelque soit la durée de détention du contrat (7,5% pour les encours inférieurs à 150 000 €).

A noter que les non-résidents ne bénéficient pas de l’abattement fiscal annuel de 4 600 € (pour une personne seule) ou 9 200 € (pour un souscripteur marié), sur les rachats réalisés au bout de 8 ans.

Le rôle des conventions fiscales internationales

Il convient de vérifier si le pays de résidence possède une convention fiscale avec la France pour limiter ou éviter une double taxation.

En général, les conventions fiscales prévoient l’imposition des intérêts perçus dans le pays de résidence du contribuable.

La France conserve tout de même son droit de taxation, au taux prévu par le prélèvement à la source. Cependant, il existe des taux « négociés » entre la France et certains pays, qui sera applicable à la place de celui de droit commun. (Par exemple, 0% pour l’Allemagne, la Suisse, 10% pour les résidents d’Espagne ou d’Italie, 15% pour les résidents de Belgique….). A vérifier auprès de la convention avec le pays de résidence si un taux particulier existe ou pas.

Enfin, le pays de résidence du contribuable supprime la double taxation en accordant un crédit d’impôt égal à celui prélevé par l’Etat français.

Justificatifs de résidence

Pour bénéficier de ces taux, les assureurs demandent au souscripteur de fournir une preuve de résidence fiscale. Pour la plupart, il faut retourner le formulaire 5000-SD complété par l’administration fiscale du pays de résidence. Pour d’autres, une simple attestation sur l’honneur peut suffir avec le certificat d’enregistrement auprès de l’ambassade (ou du consulat).

A défaut de pouvoir fournir des justificatifs de résidence fiscale, l’assureur ne tiendra pas compte des taux inscrit dans la convention fiscale et prélèvera le taux prévu par le droit français.

Bon à savoir !

Il n’y a pas de prélèvements sociaux applicable sur les intérêts perçus par un contribuable non-résident, que cela soit sur les intérêts perçus annuellement ou lors de rachat. Il arrive que les assureurs « oublient » que le souscripteur est non-résident et prélèvent annuellement les prélèvements sociaux sur les fonds en euros. Il est possible de se faire rembourser les prélèvements sociaux indument ponctionnés, en contactant son assureur qui fera une demande de remboursement auprès de l’administration fiscale.

Fiscalité lors du décès du souscripteur non-résident

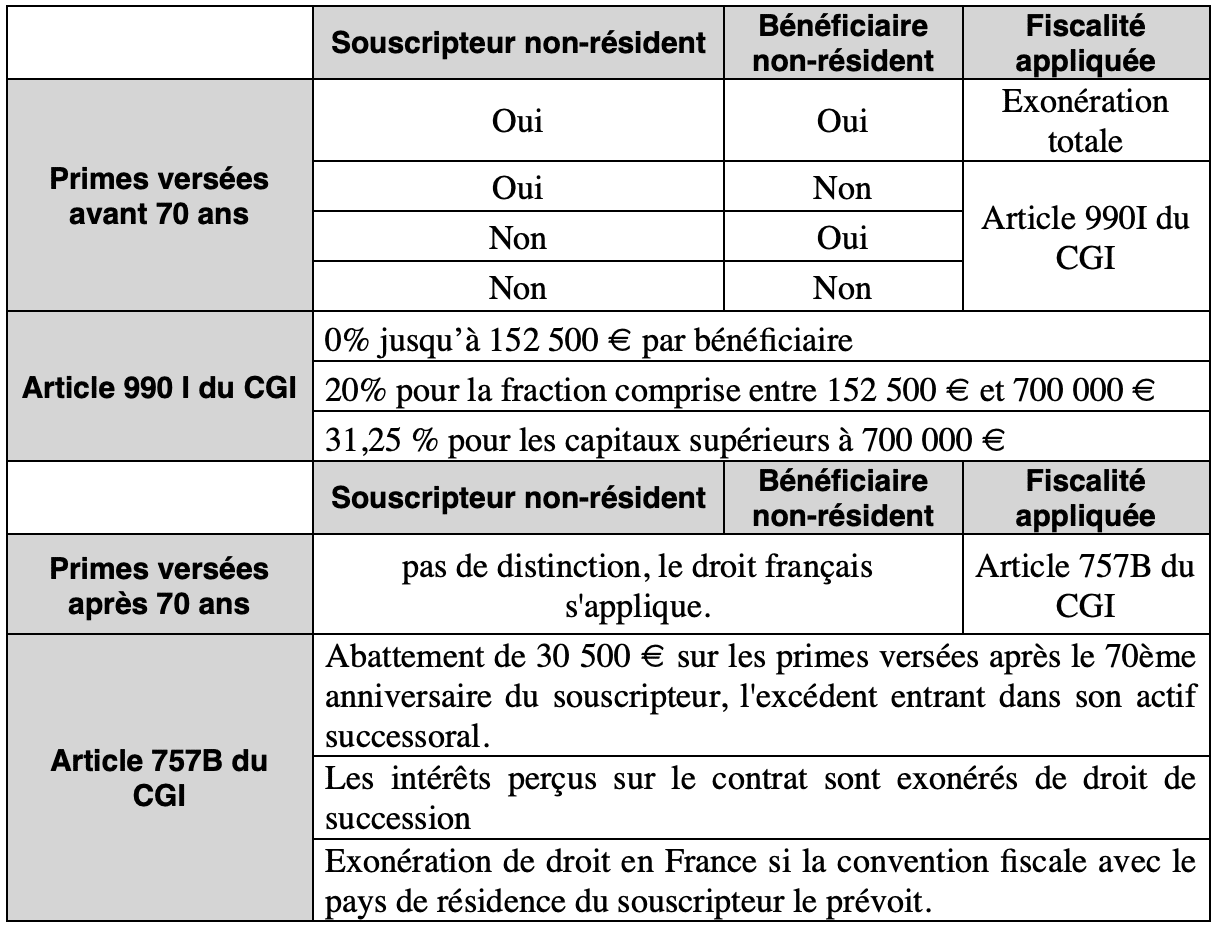

Il convient déjà de faire la distinction entre le traitement fiscal en France et dans le pays de résidence du souscripteur. Une double imposition est possible, les conventions fiscales étant très peu fournies sur ce sujet (excepté pour les versements effectués après 70 ans, selon certaines conventions, qui prévoit la taxation dans le pays de résidence et non en France).

Il existe plusieurs cas de figure, qui dépendent de la résidence fiscale des bénéficiaires et du souscripteur au moment de son décès.

Le souscripteur est considéré comme non-résident si sa domiciliation fiscale (au sens de l’article 4B du CGI) se situe hors de France au jour du décès.

On entend par bénéficiaire non-résident une domiciliation fiscale (au sens de l’article 4B du CGI) hors de France au jour du décès du souscripteur, et n’a pas été résident fiscal français pendant au moins 6 ans durant les 10 dernières années.

Assurance vie et IFI

Les non-résidents fiscaux assujetti à l’impôt sur la fortune immobilière en France doivent déclarer la quote-part de fonds immobiliers détenus (OPCI, SCI, SCPI) au 1er janvier dans leur contrat d’assurance-vie. Les assureurs communiquent chaque année à leurs assurés cette information (courant mars en général).

Bonjour,

La convention avec la Suisse prévoit que le Suisse taxe les intérêts des rachats et que la France applique 0%. Dans le cas où la taxation en Suisse serait supérieure au prélèvement libératoire français, m’est-il possible de choisir de payer le prélèvement libératoire français et que la Suisse ne m’impose pas ? En effet, j’ai pu lire sur d’autres articles l’indication suivante : « Lorsqu’une convention fiscale a été conclue entre la France et l’État de résidence du souscripteur, ce dernier pourra demander l’application de la fiscalité la plus avantageuse entre celle prévue par le droit français et celle prévue par la convention. »

Merci d’avance pour vos réponses.

Bonjour Frédéric,

Oui c’est exact !

Bonjour,

Merci beaucoup pour le retour et la confirmation. Savez-vous où je peux trouver les textes stipulant cela afin de les faire valoir, si besoin est, auprès de mon administration fiscale en Suisse ?

Bonjour,

Je suis aussi intéressé par les textes correspondant à l’indication partagée par Frédéric.

Serait-it possible de les partager?

Merci d’avance pour votre réponse.

Bonjour ASFE

Je ne crois pas que la réponse soit exacte. J’interprète ceci différemment.

« Lorsqu’une convention fiscale a été conclue entre la France et l’État de résidence du souscripteur, ce dernier pourra demander l’application de la fiscalité la plus avantageuse entre celle prévue par le droit français et celle prévue par la convention. »

Dans le cas de Frédéric, l’admnistration fiscale Suisse n’imposera -t-elle pas quand même les interêts? La convention permet de ne pas être imposable en France. Le choix est entre 7.5% en France si vous ne souhaitez pas bénéficier de la convention ou 0% en France si vous souhaitez bénéficier des avantages de la convention. Toutefois, je pense que les interêts sont déclarables ET imposables en Suisse.

Pouvez-vous confirmer?

Merci

Bonjour,

Pour cette question très spécifique nous vous invitons à bien vouloir nous contacter par mail à l’adresse suivante : contact@alliancesolidaire.org

Bonjour Guillaume,

Je vous confirme que votre lecture est exacte.

En fournissant le CERFA 5002 lors du rachat, l’assureur appliquera le taux le plus favorable à l’assuré, en l’espèce 0% . Ensuite, charge au contribuable non-résident de déclarer ce gain dans son pays de résidence où une taxation locale sera applicable.

Bien à vous,

Maxime

Bonjour ASFE

Française non résident ,ayant mon domicile fiscal en Belgique,je doit racheter la totalité d’une assurance vie branche 21 dont la date d’effet est 15/04/1997. Pouvez-vous me renseigner sur la fiscalité la plus avantageuse dont je peux bénéficier en tenant compte des fiscalités française et belge.

Merci par avance pour votre réponse.

Bonjour,

j’ai fait le rachat total d’une assurance vie alors résident en France en 2023

cette assurance vie a été contractée pendant mon expatriation

j’ai payé lors de mon expatriation aux USA des impôts sur les intérêts, je n’ai effectué aucun rachat, mais les intérêts sont taxés comme ça aux USA (2018)

Ai-je la possibilité de les déduire de l’imposition en France ? et comment ?

Merci

Quel droit s’applique til en cas de décès si le souscripteur était résident fiscal francais et le bénéficaire non résident fiscal? (Allemagne),.

Bonjour,

De nombreux éléments sont à prendre en considération pour répondre à cette question. Entre autres, la date de souscription du contrat, la date de versement des capitaux, l’âge de l’assuré au moment du ou des versements.

Si l’assuré est résident fiscal lors du décès, alors la fiscalité française s’appliquera, en l’espèce le 990I du CGI (code général des impôts) pour les fonds versés sur le contrat avant le 70ème anniversaire du défunt. Ensuite, le bénéficiaire du contrat devra déclarer la perception de ces capitaux dans son pays de résidence où une fiscalité locale sera applicable.

A noter, la fiscalité en cas de décès indiquée à l’art. 990i du CGI est dit « sus generis », elle sera non déductible de l’impôt payable à l’étranger, car cet impôt n’est pas visé par les conventions bilatérales.

Bonne journée,

Maxime

Merci beaucoup pour votre réponse. Dans mon cas, il s’agit de deux contrats (un avant 70 ans et l’autre après) . Dommage que le prélèvement au titre de l’article 990i ne soit pas déductible d’éventuels impôts à payer en Allemagne, tant soit qu’il y en ait à payer.(les abattements en cas de succession en ligne directe étant 4 fous plus élevés qu’en France, mais par contre, le premier contrat ne rentre pas dans la succession ..)

Bonjour,

Je suis bénéficiaire d’une assurance-vie d’un résident francais et je suis non-résident (résident norvégien).

Sur le site impots.gouv.fr, je lis « Depuis le 1er janvier 2019, les personnes affiliées à un régime obligatoire de sécurité sociale autre que français au sein d’un pays de l’EEE (Union européenne, Islande, Norvège, Liechtenstein) ou de la Suisse sont exonérées de CSG et de CRDS. »

Ma question est la suivante: Est-ce que l’assureur au moment du dénouement de l’assurance-vie doit déduire les prélèvements sociaux?

Cordialement,

Laurent Viguier

j’ai une assurance vie depuis plus de 8ans. mon assurance vie me demande de remplir un « Recueil de vos exigences et de vos besoin » pour pouvoir fermer mon compte. Je ne pense pas que ce soit legal ni meme necessaire. Dois je le remplir? j’ai deja fourni une preuve de ma fiscalite aux etats unis.

Bonjour,

Les compagnies d’assurance doivent identifier et vérifier l’identité de leurs clients, surveiller les transactions pour détecter les activités suspectes, et évaluer les risques de blanchiment d’argent. Elles sont tenues de déclarer toute transaction suspecte aux autorités compétentes et de former régulièrement leur personnel sur les obligations de lutte contre le blanchiment d’argent. Des contrôles internes et des audits doivent être mis en place pour assurer la conformité, et les documents relatifs aux clients et transactions doivent être conservés pendant une période déterminée.

Ces obligations sont dictées par des réglementations nationales et internationales, telles que la directive européenne sur la lutte contre le blanchiment d’argent (Directive AML) et les recommandations du Groupe d’action financière (GAFI)

Cordialement,

Wassila BEN BERKANE

Bonjour,

mon cas est un peu particulier. Je suis française, j’habite et travaille sous contrat belge depuis juin 2020. J’ai perdu mon RSI fin 2023 et je suis depuis le 1er janvier 2024 résidente fiscale belge. Je suis en train de vendre ma maison que j’ai en France. L’offre a été acceptée donc la vente va être actée très prochainement. Comme mes 2 comptes français (encore autorisés) sont pleins, je souhaite ouvrir une assurance vie auprès de ma banque en France afin d’y mettre l’argent de la vente de la maison (moins de 100 000 euros). La banquière m’a demandé de remplir le formulaire RF5000 .

– Est-ce le seul document que je dois remplir pour l’assurance vie en France et par qui je dois le faire valider?

– Est-ce que j’ai des documents à remplir pour la fiscalité belge concernant la vente de la maison. en France?

– Selon vous, qu’est ce qui serait le plus avantageux fiscalement d’ouvrir une assurance vie en France ou en Belgique. Le bénéficière est un résident fiscal français.

D’avance merci pour votre aide

Bien à vous,

Céline

Bonjour,

Je vais recevoir une assurance-vie. Je suis franco-canadienne et je vis depuis plus de 18 ans au Canada. Comment vais-je être imposé par la France en tenant compte de la convention France-Canada ? Merci

Bonjour,

Pour cette question spécifique, nous vous conseillons vivement de bien vouloir prendre attache avec un conseiller en fiscalité franco-canadienne.

Je suis résidente fiscale en France, mes bénéficiaires au Royaume-Uni. A mon décès, seront-ils soumis aux prélèvements sociaux sur l’assurance vie dont ils seront bénéficiaires ? En d’autres mots, est-ce la résidence fiscale du défunt qui dicte les prélèvements sur sociaux sur une assurance vie ?

Bonjour,

Non, les bénéficiaires ne sont pas soumis aux prélèvements sociaux sur les capitaux décès issus d’un contrat d’assurance-vie

Cordialement,