Les contribuables non-résidents sont imposables sur l’ensemble de leurs revenus de source française. A ce titre, ils doivent, tout comme les résidents, déclarer leurs revenus. La campagne déclarative 2020 s’est ouverte le 20 avril en ligne et s’achèvera le 4 juin (pour les déclarants papier, la date limite de dépôt des déclarations est fixée au 12 juin 2020 à 23h59 le cachet de La Poste faisant foi). Les dates sont les mêmes s’agissant de la déclaration d’impôt sur la fortune immobilière (IFI). Pour rappel, la télédéclaration est désormais obligatoire, sauf cas exceptionnel. Les services postaux internationaux étant fortement perturbés, il y a un risque qu’une déclaration papier n’arrive pas dans les temps, voire pas du tout, au Service des Impôts des particuliers non-résidents.

PREMIÈRE ÉTAPE : CRÉATION D’UN ESPACE PARTICULIER SUR LE PORTAIL IMPOTS.GOUV.FR (SI CELA N’EST PAS DÉJÀ FAIT)

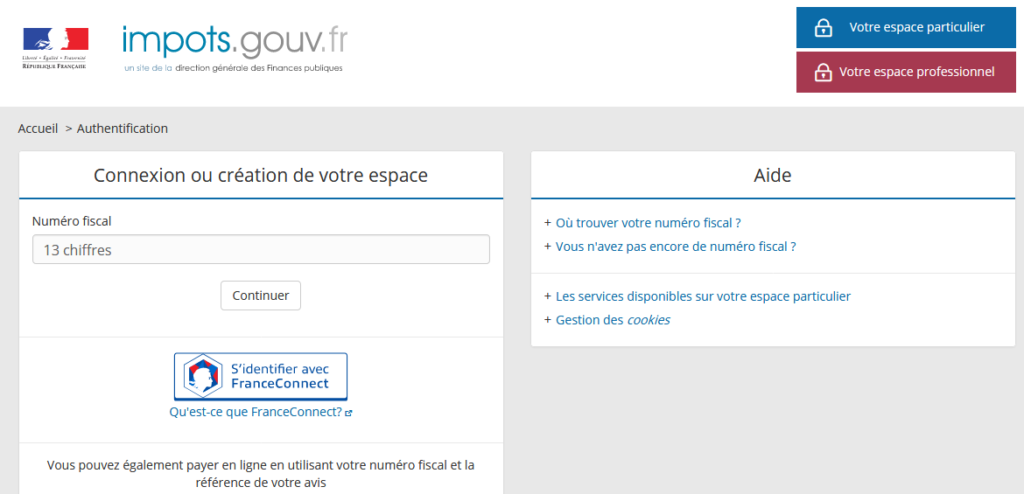

Il faut se rendre sur le portail impots.gouv.fr et cliquer sur la rubrique en haut à droite de l’écran « votre espace particulier ». Un cadre intitulé « connexion ou création de votre espace » s’ouvre.

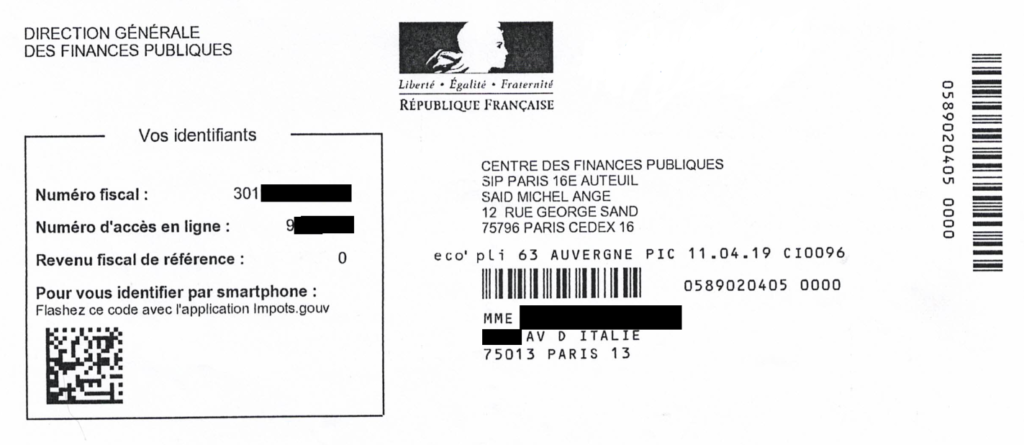

Pour s’inscrire il faut renseigner le numéro fiscal, le numéro d’accès en ligne et le revenu fiscal de référence figurant. sur les documents fiscaux.

Il est également possible d’accéder à cet espace en cliquant sur l’icône « S’identifier avec FranceConnect » qui permet l’identification via un des partenaires de l’administration fiscale : AMELI, La Poste, MobileConnect et moi ou la Mutualité Sociale Agricole.

Si le contribuable ne possède pas ses identifiants ou s’il n’a aucun compte avec l’un des partenaires, le cadre « Aide » lui permet d’obtenir un numéro fiscal en suivant le lien « Vous n’avez pas encore de numéro fiscal » puis « Centre de finances publiques ».

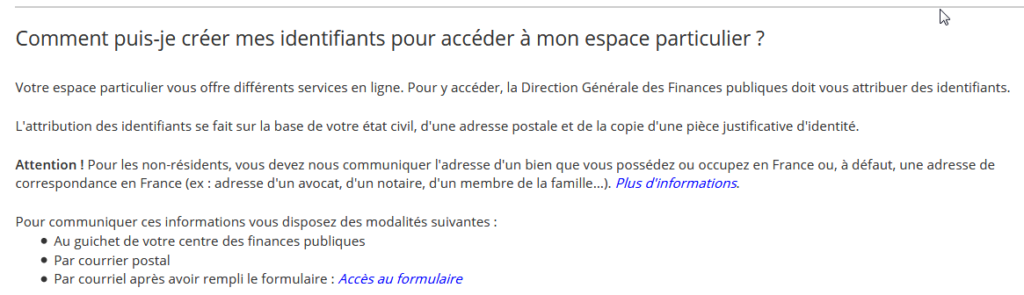

Sur cette nouvelle page, il faut se rendre au cadre situé en fin de page « comment puis-je créer mes identifiants pour accéder à mon espace particulier ? » :

– si le contribuable détient un bien France ou peut renseigner une adresse de contact en France (avocat, notaire, membre de la famille), il lui suffit de cliquer sur le lien « accès au formulaire » qu’il lui faudra remplir et envoyer

– si le contribuable ne dispose d’aucun bien ou adresse de contact en France, il doit cliquer sur plus d’informations. Une page de renseignements le mènera vers un formulaire, où il pourra saisir son adresse à l’étranger.

Une fois l’ensemble des informations saisies, des instructions lui seront envoyées par mail afin qu’il créé son espace particulier. Après avoir saisi son adresse mail et son mot passe de passe, il recevra un autre courriel contenant un lien sur lequel il devra cliquer, dans les 24 heures, pour valider l’accès à son espace particulier.

Deuxième étape : vérifier et compléter la déclaration pré-remplie

La déclaration est pré-remplie avec les montants communiqués par les employeurs et les organismes sociaux. Il est nécessaire de vérifier minutieusement les montants pré-remplis. En cas d’imposition dans le pays de résidence en l’application des conventions fiscales internationales, il faut bien s’assurer que les montants imposables dans le pays de résidence n’apparaissent pas sur la déclaration d’impôts française. Pour vérifier si une pension est imposable en France ou non, le contribuable peut se référer au tableau indiquant le lieu d’imposition en fonction des conventions signées par la France.

Si une donnée est erronée, le contribuable peut directement la modifier sur sa déclaration en ligne

Traitements, salaires, pensions et rentes (Section 1 de la déclaration)

Les salaires et pensions de source française perçus par les non-résidents font l’objet en principe d’une retenue à la source, prélevée directement par l’employeur ou le débiteur sur la pension ou le salaire net – sous réserve des conventions internationales.

Bien qu’ayant déjà fait l’objet d’une retenue, ces ressources doivent être déclarées dans la catégorie « Traitements et salaires » (Case 1AF et suivantes), « Pensions, retraite, rentes » (Case 1AL et suivantes) et « Rentes viagères à titre onéreux » (Case 1AR et suivantes). Les cases sont normalement pré-remplies. Si les revenus ne sont pas pré-imprimés dans les bonnes rubriques, le contribuable doit corriger sa déclaration.

![]()

![]()

![]()

Les rentes viagères de source française perçues par les non-résidents sont bien à déclarer en case 1AR et suivantes.

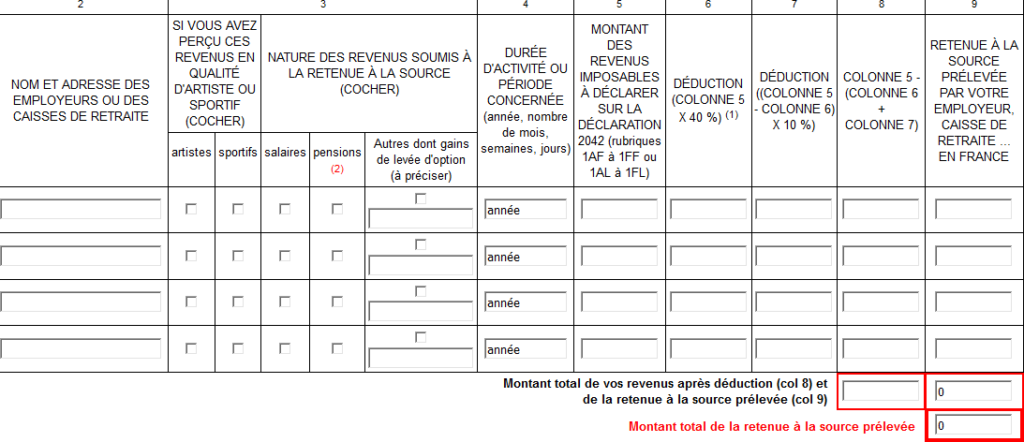

Le détail des retenues à la source opérées par chaque organisme payeur doit être indiqué sur l’annexe n°2041 E. Il faut remplir les colonnes relatives à la nature de la ressource, à la durée d’activité ou de période concernées et au montant de la retenue à la source prélevée pour chacun des revenus. Même si aucune retenue à la source n’a été effectuée, il est obligatoire de remplir cette annexe, en indiquant 0 le cas échéant.

Le montant total des retenues à la source prélevées par l’employeur ou la caisse de retraite calculé en annexe 2041 E (c’est-à-dire les retenues à la source pratiquées aux taux de 12% et 20%) est normalement reporté automatiquement à la case 8TA dans la section 8 « Divers » de la déclaration de revenus. Il ne faut en aucun cas modifier le montant reporté. Même si ce montant est égal à zéro, la retenue à la source prélevée a bien été prise en compte dans le calcul de l’impôt à payer.

Il convient, en outre, de reporter impérativement en case 6DD la fraction de la rémunération soumise aux taux de 0% et 12% dans la mesure ou cette fraction est libératoire de l’impôt sur le revenu.

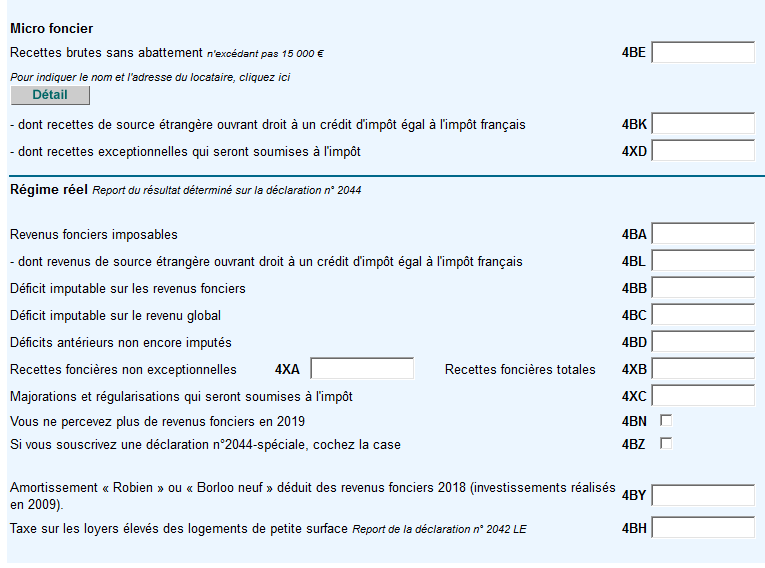

Revenus fonciers (Section 4 de la déclaration)

Les revenus fonciers tirés d’immeuble situés en France ou de droits relatifs à ces immeubles (droits indivis, nue-propriété, usufruits…) ou de parts de sociétés immobilières et les produits accessoires sont à déclarer.

Les revenus fonciers peuvent être soumis à deux régimes d’imposition :

- Le régime micro-foncier ;

- Le régime réel d’imposition.

Le régime micro-foncier est un régime d’imposition simplifié qui s’applique de plein droit aux contribuables dont le montant des recettes brutes est inférieur ou égal à 15.000 €. Les revenus sont alors à déclarer uniquement sur le formulaire n°2042, en case 4BE.

Le régime réel d’imposition s’applique de plein droit aux propriétaires dont le montant des recettes brutes est supérieur à 15.000 €. Les revenus sont alors à déclarer sur le formulaire n°2044 et le résultat sera ensuite reporté sur le formulaire n°2042 en case 4BA (voire 4BB ou 4BC en cas de résultat déficitaire).

Les contribuables éligibles au régime micro-foncier peuvent opter, dans le délai de souscription des déclarations, pour le régime réel : l’option est effectuée par le simple fait de remplir un formulaire n°2044 et s’applique alors pour une durée de trois ans.

Ces revenus sont soumis à l’impôt par des acomptes prélevés par l’administration fiscale. L’administration appliquera le taux du prélèvement à la source du foyer fiscal issu des derniers revenus déclarés et imposés.

Ces acomptes seront prélevés au plus tard le 15 de chaque mois mais il est possible d’opter pour un acompte trimestriel. En cas de cessation de perception de revenus fonciers, il est possible de demander à l’administration la suspension du prélèvement des acomptes.

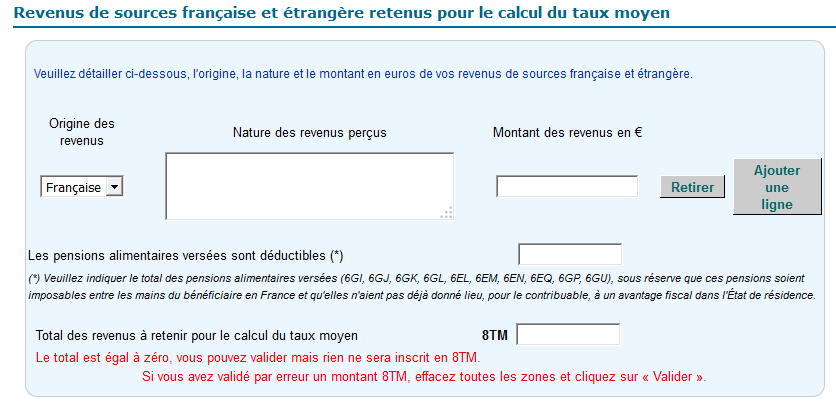

- Demander l’application du taux moyen

Les non-résidents percevant des revenus de source française sont imposés au taux minimum de 20 % jusqu’à un seuil de 27 519€ de revenu net imposable et au taux minimum de 30 % au-delà.

Toutefois, si le contribuable non résident peut justifier que le taux moyen résultant de l’application du barème progressif sur l’ensemble de ses revenus mondiaux (revenus de source française et de source étrangère) serait inférieur aux taux minimums de 20 % et 30 %, ce taux sera applicable à ses revenus de source française.

Pour ce faire, il doit indiquer en case 8TM de la section 8 « Divers » le montant global de ses revenus de sources française et étrangère et préciser le montant de chaque catégorie de revenus sur le formulaire n°2041-TM (pour les contribuables dont le domicile fiscal est situé dans un Etat membre de l’Union européenne ou dans un Etat avec lequel la France a signé une convention d’assistance administrative de lutte contre la fraude et l’évasion fiscale ou une convention d’assistance mutuelle en matière de recouvrement).

![]()

Pour les non-résidents sollicitant l’application du taux moyen, il est possible de déduire les pensions alimentaires dans le calcul de l’impôt sur le revenu, sous réserve que les pensions versées soient déclarées dans les revenus du bénéficiaire et imposables en France, et qu’elles n’aient pas donné lieu, pour le contribuable qui les verse, à un avantage fiscal dans l’État de résidence. Dans un tel cas, il convient de les mentionner dans la fenêtre de la déclaration en ligne dédiée au calcul du taux moyen et intitulée « Les pensions alimentaires versées sont déductibles ».

Si le taux moyen est plus favorable au contribuable, il sera appliqué sur ses seuls revenus de source française et apparaîtra sur son avis d’impôt à la place des taux minimums.

Dans tous les cas, comme l’indique le site de l’administration fiscale, vous avez tout intérêt à cocher la case pour bénéficier du taux moyen d’imposition puisque l’Administration n’applique ce taux que dans la mesure où il vous est plus favorable.

176 réponses

J’ai passé plus de 20 ans à l’étranger (Allemagne, Japon, Autriche) où le prélèvement à la source existait déjà depuis plus de 20 ans et jamais ont ne m’a demandé à moi ou mon ex-mari de remplir quelque déclaration fiscale que ce soit. En. France, pendant 40 ans je me suis acquittée de cette tache sans problème jusqu’à ce que ‘enfin’ l’administration fiscale décide de ‘se moderniser’ en 2018~2019. Au lieu que la déclaration devienne plus facile à remplir, voire inexistante, c’est devenu un véritable enfer, incompréhensible et illisible même pour un Bac+5. Je ne décolère pas après y avoir passé des heures en vain. Le système de l’administration fiscale bloque, des messages d’erreur s’affichent et lorsque l’on essaie de corriger on est à nouveau bloqué au moment de la signature. J’ai passé 15 ans au service d’un département informatique alors je doute que le problème vienne de moi.

Pourrait-on également m’expliquer pourquoi on mélange tout et n’importe quoi ? Les revenus du foncier avec les salaires et les retraites. Si on supprimait toutes ces niches fiscales, on y arriverait très certainement. Nous sommes des milliers à ne vivre en France ou à l’étranger que de petites retraites dont les revenus cumulés sont inférieurs à 2500 euros nets par mois, et à avoir moins de 50 000 euros sur un compte courant pour pouvoir palier aux aléas de la vie, notamment à l’étranger, où passer 65 ans il est devenu impossible de souscrire à une complémentaire santé ou de louer un appartement. Alors avoir un minimum de côté pour faire face à un problème de santé ou des travaux d’intérieur, voire changer un appareil électro-domestique défectueux est tout sauf un luxe. Toutes ces personnes ne devraient même plus avoir de déclarations à remplir.

Que ceux qui ont la chance de posséder un commerce ou des biens fonciers fassent leurs déclarations sur des formulaires spécifiques.

En ce qui me concerne, je ne signe pas une déclaration fiscale qui ‘bug’ et que je ne comprends pas. Il appartient aux agents de l’administration fiscale, que nous entretenons par ailleurs de nos deniers, de faire en sorte que le système fonctionne, soit simple et compréhensible par tous, même par un enfant en âge de lire ou un retraité gâteux et mal voyant.

Bonjour,

Je n’arrive pas à remplir ma déclaration de revenus.y’a t’il quelqu’un a Montréal qui veux me donner un coup de main ?

Merci .

Pouvez vous m’indiquer quelle partie vous pose problème?

Bonjour ,

j’ai bcp de mal également à remplir ma première déclaration de revenus en Non-résident . C’est une usine à gaz …Si quelqu’un peut aider …

Merci

Pouvez vous m’indiquer quelle partie vous pose problème?

Bonjour,

et bien je pense qu’il faut compléter l’annexe 2041 e .

J’ai renseigné les colonnes 2,3,4,5 et 9 .

dois-je aussi effectuer les calculs des col. 6,7, et 8 ?

Dois-je compléter l’annexe 2042 nr ?

Et si oui quelle ligne ?

Merci bcp en tout cas …

nb : je n’ai aucun autre revenu qu’une pension française et j’ai eu un prélèvement à la source de 400 euros .

Il faut en effet remplir l’annexe 2041 et la colonne 7 avec les montants de la retenue à la source. Ce montant est à reporter sur l’annexe 2042 NR en remplissant également la partie traitement salaire pensions et rentes et renseigner la case 1AL. Bien reporté le montant de la retenue à la source de l’annexe 2041 en case 8TA

bonjour

residant fiscale philippines ,

percevant des retraites france

carsat

humanis arco agirc

carsat EX RSI

aviva gan

aviva prive ok

humanis arco agirc es ce une retraite prive ou publique?

declaration 2019 2020

sur le 2014e ces retraites sont notees (4)

aviva retraite prive :dois je raye le montant ,je raye l ensemble je et quelle case ( rmontant des revenus imposable sur la declaration 2042 1AF a 1FF

ou 1 AL a 1 FL ) mettre 0 etant donne quelle est imposable aux philippines

ensuite ou dois je intervenir

sur la 2042 ou autres

meric de me renseigner

dominique

Il s’agit de retraites complémentaires privées.

Les retraites privées de source française perçues par un résident philippins doivent être déclarées uniquement aux Philippines et ne doivent donc pas apparaître sur la déclaration d’impôts. Il faut donc supprimer les montants pré-remplis si ceux ci apparaissent tant sur la 2041 E que sur la 2042 NR. il s’agit là d’une anomalie.

Bonjour,

Je suis résidente en Angleterre et reçoit une pension publique. J’ai toujours déclaré ma pension française en Angleterre, suis je obligé de remplir une déclaration d’impôts en France également. Car je suis déjà imposé fiscalement en Angleterre. Pouvez vous m’aider et répondre à ma question? Merci beaucoup

Patricia

Bonjour Patricia,

Les pensions publiques perçues au Royaume-Uni sont imposables en France, à moins que vous n’ayez la seule nationalité britannique sans avoir la nationalité française.

Je suis résident permanent en Espagne depuis fin 2018. je fais ma déclaration d’impôts pour la 1ere fois en Espagne cette année. dois je faire une déclaration en France également

Merci pour votre reponse

Je suis non-résidente et je n’ai aucune source de revenue française. Est-ce que je dois quand même remplir une fiche d’impôt ?

Bonjour à tous,

je réside en Allemagne depuis plusieurs années et je n’ai aucun revenus en France, en dehors d’un compte Epargne qui me rapporte quelques centaines d’euros par an. Dois je faire une Déclaration d’impots francaise dans ce cas là?

Merci d’avance de votre réponse,

Cordialement,

Anne-Sophie Maria

Bonjour Anne-Sophie,

Non vous n’avez rien à déclarer en France, n’ayant aucun revenu de source française.

Pour les comptes épargne, les intérêts perçus ne sont pas imposables pour les non-résidents.

Bien à vous,

Vous écrivez: « Pour les comptes épargne, les intérêts perçus ne sont pas imposables pour les non-résidents. »

Merci de bien vouloir me préciser s’il s’agit de l’ensemble des comptes épargne et de m’indiquer la disposition qui prévoit cette exemption.

Bien à vous,

Antigone

Bonjour,

Je vie en Belgique et suis donc affilié au régime local de Sécu, cependant mon entreprise cotise pour moi à la CFE. Puis-je cocher la case 8SF et ainsi ne pas devoir payer la CSG-CRDS supplémentaire, ou mon affiliation à la CFE annule cette possibilité ?

Merci d’avance

Il faut cocher cette case car vous êtes affiliés à un régime de sécurité sociale européen. La CFE ne vient pas interférer.

Bonjour vivant au Sénégal depuis 10 ans et n’ayant pas de revenu en France dois je faire une déclaration

Merci pour votre réponse

Ne percevant aucun revenu de source française, vous n’avez pas à faire de déclaration.

Je suis non-résidente et je n’ai aucune source de revenue française. Est-ce que je dois quand même remplir une fiche d’impôt ?

Répondre. Merci

Bonjour,

Nous sommes résidents Suisse à la retraite, nous ne sommes pas imposable en France pour nos pensions touchées en France du fait de la convention Franco-Suisse. Nous payons par contre des impôts au titre des impôts fonciers pour les revenus des biens loués en France.

Quand j’effectue la déclaration, il apparaît dans les cases 1AL et 1BL le montant des pensions perçues en France (nous n’en touchons pas en Suisse) que je corrige pour les supprimer. Quand j’essaie de valider ma déclaration, on me dit que ma déclaration ne peut être validée car il y a le chiffre 0 dans la case 8TA et on m’invite à remplir cette annexe. Mais, je n’ai pas de prélèvement à la source pour mes pensions du fait de la convention Franco-Suisse… alors comment m’en sortir ?

D’avance merci pour votre aide !

Le chiffre zéro n’est pas autorisé. Il faut ne rien mettre et effacer ce zéro.

Bonjour,comment vous avez pu régler votre problème car je n ai que des revenus immobiliers et pas de salaire à déclarer..J ai ce message bloquant en laissant la case 1AL vierge.merci de votre réponse par retour.

De pire en pire…je l’ai envoyé telle quelle en précisant mon problème en annexe.J’espère qu’il y aura un humain pour traiter ma déclaration et pas un robot sinon, je devrais encore me préparer à des recommandés et une erreur sur mes retenues à la source dés septembre.

Ce qui caractérise nos énarques , c’est qu’ils trouvent des problèmes aux solutions. A quand …la simplification ?

Bonjour à tous,

je réside en Suisse depuis plusieurs années et je n’ai aucun revenus en France, en dehors d’un compte Epargne qui me rapporte quelques centaines d’euros par an. Dois je faire une Déclaration d’impots francaise dans ce cas là?

Merci d’avance de votre réponse,

Cordialement,

Emma ZOU

Bonjour Emma,

Non vous n’avez rien à déclarer en France, n’ayant aucun revenu de source française.

Pour les comptes épargne, les intérêts perçus ne sont pas imposables pour les non-résidents.

Bien à vous,

Impossible de trouver mon numéro d’accès en ligne .Où puis je le trouver ?

Merci

Mrejto

michrej@gmail.com

Bonjour,

Je touche une pension française que je déclare lors de ma déclaration d’impôts à la France. Je reçois aussi une pension canadienne et des revenus de mes comptes bancaires canadiens que je déclare au service canadien des impôts et je paie des impôts pour ceux-ci au Canada. Dois-je donc déclarer mes revenus canadiens (imposés au Canada) au système d’impôts de la France, en même temps que mes revenus de France.

Bonjour! Juste une question pour clarifier une confusion très répandue: votre déclaration ne semble pas être une « déclaration d’impôts » mais une « déclaration de revenus »: c’est l’administration qui vous « déclare » votre impôt, n’est-ce pas? Bon courage! Alain

Bonjour,

Je suis, comme beaucoup, bien perplexe devant ma déclaration d’impôt.

Tout d’abord, ayant une petite retraite de la France, je ne suis pas imposable depuis plusieurs années. Ma situation n’ayant pas changée est-ce que je peux bénéficier de la DÉCLARATION AUTOMATIQUE ? On n’en entend plus parler…J’ai posé la question sur différents sites, je n’a jamais obtenu de réponse.

Ensuite, vous nous dites que nous ne devons pas déclarer nos revenus de source étrangère, puis, plus loin, que nous devons les inscrire à tel endroit ?…

Pouvez-vous m’apporter des éclaircissements ? ce serait très apprécié.

Merci !

Bonjour,

Je suis résidente et fiscalisée au Royaume Uni . Pour la case 8TM, mes revenus de source étrangère sont donc en livres sterling. Dois je convertir en euros? Si oui quel taux de change utiliser? Aucune info sur le site des impôts.

S’agit il des revenus bruts ou nets?

Merci d’avance.

Bonjour,

je réside en Allemagne depuis plus de 10 ans. En dehors de fermages (je suis copropriétaire de biens fonciers en France depuis 2019) qui m’ont rapporté 2827.96 €, je n’ai aucun autre revenus en France. Je les ai déclaré dans ma déclaration de revenus en Allemagne. Dois je faire en plus une déclaration d’impôts francaise dans mon cas?

Merci d’avance de votre réponse,

Bonjour,

les revenus fonciers sont imposables en France. Il vous faut donc faire une déclaration de revenu en France.

En Allemagne, vous devez déclarer les revenus fonciers francais qui seront ajouter à vos revenus allemands afin de calculer le taux d’imposition final sur vos revenus de source allemand, taux qui sera supérieur à celui de vos revenus allemands sans l’apport des revenus francais.

Marie K.

Bonjour,

Je suis dans le même cas. D’après mon Steuerberater spécialisé en frontaliers, les revenus fonciers français sont imposés en France et n’ont pas à être déclarés en Allemagne. Cordialement.

Pour le TCHAD, svp les Pensions sont elles imposables en France ?? (Publiques, Privées, Sécurité Sociale)

Bonjour,

Nous sommes français mais résidents canadiens. Nous avons des revenus français que nous déclarons chaque année. C’est la 1e année que sue la déclaration il est coché que nous avons des comptes à l’étranger qu’il faut que l’on déclare…qu’est-ce que cela veut dire ? En plus nous ne sommes même pas concernés car cela est pour les résidents fiscaux français ayant des comptes à l’étranger.

J’ai écrit un courriel à l’administration, bien évidemment resté sans réponse. J’aurais bien aimé avoir une réponse avant la date limite de dépôt de la déclaration….

Merci.

Je suis dans la meme situation… et j’aimerai connaitre la reponse de la part d’un des moderateurs du site

Bonjour,

Je suis exactement dans la même situation et je n’ai pas non plus de réponse de la part du service des impôts….

Comment doit-on faire ?

Je suis dans la même situation.

Pour moi, comme nous sommes non-résident, il me semble a la lecture d e l’annexe que nous ne sommes pas concernés par cette annexe 3916 qui ne doit concerné que les résidents français.

Pourriez-vous nous confirmer ce point. Merci

Bonjour Nelly,

avez-vous eu une réponse depuis ? Je suis presque dans le meme cas, il est bien spécifié dans le formulaire que la déclaration concerne les personnes en France, mais…

J’abandonne l’informatique, je souhaiterais trouver une déclaration papier que je remplirais et renverrais. Sans cela je fais une déclaration sur l’honneur, vu qu’ils connaissent lemontant

exorbitant de ma retraite. Comment me procurer une déclaration écrite, téléphoner n’est pas non plus la solution de MONTREAL.

Je vous remercie. A. Rosset

Je suis résidente au Maroc et perçoit une pension de fonctionnaire de l’Etat français. La convention fiscale signée entre la France et le Maroc nous oblige a déclarer cette pension au Maroc, ce que je fais régulièrement. Cette année, j’ai un problème avec le formulaire de déclaration française n’ai pas de prélèvement à la source sur la retraite que je perçois. ourtant l’imprimé pré-rempli mentionne une déclaration 2041E. Dois je décocher cette déclaration annexe? Car en consultant cet imprimé, rien ne correspond à ma situation.

Je suis dans la même situation, résidents fiscaux au Maroc, nous ne sommes pas assujettis à la retenue à la source des non résidents, en raison de la convention fiscale France – Maroc qui exclut la double imposition.

Je souhaite faire une déclaration d’impôts en France pour mes revenus mobiliers de source française, or le système m’oblige à remplir une déclaration 2041 E, pour ma pension déjà déclarée au Maroc.

Bonjour,

Je me posais la même question, il y a un commentaire associé à point d’interrogation. A ce que j’ai compris, il faut bien cocher la case et en voici la raison : « Cette retenue à la source est calculée par tranches de revenus aux taux de 0 %, 12 % et 20 % (0 %, 8 % et 14,4 % pour les revenus provenant des DOM), selon un barème actualisé chaque année et après un abattement de 10 %.

Le formulaire n°2041-E doit être complété obligatoirement, même si aucune retenue à la source à l’étranger n’a été prélevée (si 0 euros, mettre 0), afin de déterminer avec exactitude le montant de l’impôt restant dû.

Avec la déclaration en ligne, la retenue à la source déclarée sur l’annexe 2041-E est reportée automatiquement dans la case 8 TA de votre déclaration principale. »

Bonjour,

Je vis aux Etats Units depuis de nombreuses années et je touche une petite retraite de 216.20 euros par mois émanant de la Caisse Nationale d’Assurance Vieillesse. Jusqu’a ce jour je n ‘étais pas imposable. Est-de toujours le cas?

Merci pour les renseignements

Josette Lambert

forgot my password filled correctly all my identifiants filled small questionnaire to receive by email new password never got anything from imports. Gouv

Bonjour,

J’ai une retraite de France qui est l’objet d’une retenue à la source. Je n’ai aucun revenu personnel aus Etats Unis où mon épouse et moi vivons. Elle travaille et nous ne déclarons que mon seul revenu Français qui n’est par-ailleurs pas imposé aux USA par application de la convention fiscale entre les deux pays.

Cette année il est proposé de faire calculer le taux moyen. Mais aucun renseignement n’est donné sur la manière de déclarer le revenu étranger, doit-on déclarer le salaire brut, ou déduit-on les charges sociales (maladie, retraite, etc…) payées sur le salaire étranger, déduit-on les impôts sur le revenu payés aux USA, etc… J’ai envoyé un message sur le site des impôts destiné au service chargé des non résidents, je n’ai aucune réponse…

Bonjour

Je reside en coree du sud et je voudrai savoir comment faire pour;

Mes 2 enfants sont majeurs et vivent sous notre toit depuis toujours. La premiere poursuit ses etudes dans une universite en coree. le second a termine ses etudes et est a la recherche d un emploi.

Ai je le droit de deduire une certaine somme sur ma declaration d impots au vu que nous les logeons et les nourissons et si oui quelles cases faut il cocher.

Je vous remercie de votre reponse. Jean paul Boulanger.

Bonjour Madame, Bonjour Monsieur,

Je suis non résident et suis en train de finaliser ma déclaration de revenus pré remplie laquelle diffère de la déclaration papier mais également de celle de l’année dernière. Il aurait été appréciable que le service des impôts des non résidents nous explique clairement ces changements!

Je bénéficie de pensions françaises et d’une pension étrangère.

Lorsque j’arrive à la page » Sélectionnez ci dessous les rubriques que vous souhaitez voir apparaître » « Les rubriques à cocher sont celles de la déclaration principale qui regroupe les déclarations 2042,2042C,2042RICI,2042CPRO,2042IOM »

Dois je cocher à la quatrième ligne la rubrique « Salaires et pensions exonérés retenus pour le calcul du taux effectif »?

Après la page où figure la case AL pré remplie avec mes pensions françaises, j’arrive alors à la rubrique évoquée à la ligne précédente. Je suppose que je dois alors mentionner à la ligne 1AH le montant de ma pension étrangère et sa provenance?

Ensuite, sur la page Divers, la ligne TM, qui existait l’année dernière n’apparait plus.

Par contre en avant dernière page apparait une rubrique » Revenus de source française et étrangère retenus pour le calcul du taux moyen » Au montant de mes pensions françaises j’ai rajoutté ma pension étrangère dont le montant a déja été reporté à la ligne 1AH.

Je vous remercie infiniment de votre aide.

Bien cordialement.

Bonjour. Je suis résidente et fiscalisée en Nouvelle Zélande depuis 16 ans. Je possède toujours un appartement meublé en France que je loue, donc je remplie une déclaration d’impôt. Dois-je déclarer mes revenus et ceux de mon mari? ce sont des revenus NZ, imposés en NZ. Merci.

Bonjour Sanya

Avez vous résolu vos problèmes de déclaration ? Je suis Français vivant en NZ depuis 8ans et perçoit également des revenus foncier en France. Je dois effectuer ma déclaration d’impôt avant le 24 mais ca ma l’air compliqué car j’essaie de comprendre comment appliquer le taux moyen et quels formulaires remplir (j’avais l’habitude de remplir case 4BE en micro foncier). Est-ce possible de s’entretenir? Merci

Résident fiscal à l’étranger.

Les revenus fonciers de type loyer d’appartement ou même revenus de FCPI sont déclarables en micro-foncier (inférieur à 15k€) case 4BE, correct?

Quid de tout le reste: revenu d’activité à l’étranger (et imposé sur place), placements bancaire à l’étranger (et imposé à la source) ?

On ne déclare que les revenus de source française même s’ils ne représentent qu’une petite partie de notre revenus n’est ce pas?

bonjour, je suis résident fiscal en Espagne je déclare et paye mes impôts sur les revenus dans ce pays , je perçois des pensions de retraite issues du privé (régime générale de la sécurité sociale) je n’ai pas d’autres revenus. voici ma question, dois je remplir et renvoyer la declaration de revenus française , à l’avance merci.

J’ai la même question que celle posée par un autre lecteur. En vertu de quelle logique devrions nous déclarer avec force détails nos comptes à l’étranger ? Est-ce une déclaration de revenus ou de patrimoine ? Merci de votre éclairage

Bonjour,

Français résidant en Belgique depuis de nombreuses années, ma résidence fiscale est en Belgique . Je reçois une partie de ma retraite de la France et j’y suis donc redevable de l’impôt sur le revenu . Je ne peux valider ma déclaration électronique car l’on me demande de compléter un autre formulaire où je dois déclarer tous mes comptes bancaires en Belgique. Le système ne m’autorise pas à changer cela. Je suis très surpris car c’est la première fois que cela est exigé. Est ce un bug du système où (encore) une nouvelle exigence? J’ai envoyé une requête à la direction des impôts…sans réponse à ce jour. MERCI!

bonjour à vous tous, je vis en Italie et je travaille pour une organisation française .j’ai toujours payé mes impôts en France.

Je trouve choquant que nous soyons obligés de mettre notre code IBAN à la fin de notre déclaration et ensuite d’être obligè de cocher : j’accepte que ces coordonnées bancaires soient utilisées pour le paiement de mon impôt sur le revenu dans le cadre du prélèvement à la source.

je veux payer mes impôts comme je l’ai toujours fait, mais qu’il puisse piocher sur mon compte bancaire quand bon leur semble je trouve cela inquiétant pour notre liberté personnelle et surtout avec la recession due au covid 19 les personnes pourraient avoir des problèmes d’argent au moment du retrait sur le compte.

.

Je suis résident suisse et perçoit une retraite française de 4 organisme différents. Compte tenu de la convention fiscale entre la Suisse et la France je déclare ces revenus dans ma déclaration d impôt suisse. Dois je aussi faire une déclaration pour la France ?

Merci pour votre réponse

Bonjour

je réside en Suede depuis et je n’ai aucun revenus en France, Quelle est la case que je dois cocher () ? ou rien a cocher…

Merci d’avance pour votre réponse

Cordialement

Michel

Bonjour,

Pour les non-résidents Français qui vivent à l’étranger et qui doivent faire une déclaration en France pour revenus tels que fonciers, la déclaration présente une anomalie cette année et impose de compléter la liste et les soldes des comptes détenus à l’étranger. L’administration m’a donnée la réponse suivante ce matin :

Bonjour,

Effectivement cette année, le problème est récurrent sur les déclarations de plusieurs de nos contribuables.

Cette déclaration 3916 n’est à remplir que par les résidents fiscaux français ayant des comptes en banque ouverts à l’étranger.

Si ce formulaire ne bloque pas la signature de votre déclaration, laissez ce formulaire à vide et validez.

Par contre si le formulaire est bloquant, renseignez un compte bancaire, celui-ci n’a pas de conséquence sur votre déclaration, celui-ci sera supprimer par nos soins.

Bonjour, Je suis résidente Canadienne depuis 2018 et ai des revenus fonciers français. Je déclare donc ces revenus en France. En 2019, j’ai vendu des actions en France, que j’avais reçu gratuitement d’un ancien employeur français en 2010. Dois-je déclarer le gain en capital et la plus value de la vente de ces actions en France? Je les déclare déjà au Canada.

Merci.

bonjour

residant fiscale sur la fin de declaration on nous demande

pension alimantaire a declarer.somme.

je verse a mon ex uune prestation compensatoire ….x euro

prestation compensatoire non deductible …

anomalie

les residant fiscals etranger ne peuvent pas deduire article 164A aucune charge deductible

pourquoi on nous demande cette question meme avec une pension alimentaire…

dois je deduire ma prestation compensatoire et leur signaler PRESTATION COMPENSATOIRE

MERCI DE ME RENSEIGNER

Bonjour,

Les pensions alimentaires sont depuis l’année dernière déductibles des impôts lorsque vous déclarez au taux moyen. Les prestations compensatoires ne le sont elles pas.

Je ne réside pas en France. Mes revenus perçus sont déclarés à l’étranger.

J’ai un appartement locatif en France. Puis-je défrayer le coût des billets d’avion ?

Que puis-je inclure autre que les frais de travaux ?

Merci de votre retour.

Bonjour,

J’ai quitté la france Janvier 2020 pour travailler en Arabie Saudite. Etant donné que ma femme (salarié en France) et mes enfants restent en France, on ne sait pas si je dois declarer mes revenus autant que resident ou non-resident? sacant que j’ai bien depassé la limite de 180 jours en Arabie.

Merci

Bonjour,

Je touche une pension française que je déclare lors de ma déclaration d’impôts à la France. Je reçois aussi une pension canadienne et des revenus de mes comptes bancaires canadiens que je déclare au service canadien des impôts et je paie des impôts pour ceux-ci au Canada. Dois-je donc déclarer mes revenus canadiens (imposés au Canada) au système d’impôts de la France, en même temps que mes revenus de France? Répondez SVP…

Bonjour,

Ayant ma résidence fiscale au PORTUGAL, je perçois depuis l’an dernier une retraite française (CARSAT+ complémentaire Argic, Arrco) ainsi qu’une retraite de réversion de l’état portugais, revenus déclarés au Portugal.

Dois-je faire également une déclaration de revenus en France?

Merci de l’attention que vous voudrez bien porter à mon courrier,

Patricia Cerqueira

Bonjour. A la fin de ma déclaration, un message d’erreur apparait.

Ma déclaration est pré remplie. Je suis retraité, donc la Carsat, Agirc et Arrco ont renseigné ce que j’ai perçu. Tout devrait être simple et cela ne l’est pas.

Voilà le message d’erreur : » En tant que non résident, vous devez déclarer l’ensemble de vos pensions ( retraites … ) dans la case 1AL à 1FL si elles ont été soumises à la RAS des non résidents. En effet les revenus déjà soumis à la retenue à la source des non résidents sont exclus du prélèvement à la source. En conséquence, en cas de pensions pré remplies dans les cases 1AS OU 1BS et suivantes, vous devez retirer tout ou partie des revenus qui ont été soumis à la retenue à la source des non résidents et les reporter dans les cases 1AL ou 1BL et suivantes. »

Comment puis je savoir quel est le revenu qui a été soumis à la retenue à la source.

L’andernier déjà, je n’avais pas pu remplir ma déclaration, ce fut le centre des impôts qui l’a remplie lui même.

Bonjour,

je suis fiscalisee en Gde bretagne. Tous les ans j’ai 2 infos a declarer: case 5ND (revenus locations saisonnieres meublees – ma maison en France) et 8TM revenue sources etrangeres (salaire britannique). Je viens d’essayer de faire ma declaration (pre remplie), impossible d’acceder a la case 8TM!!!! J’ai tourne en rond sur le site impots.gouv. toute l’apres midi.

Merci de m’expliquer mon erreur si quelqu’un comprend.

Bonjour,

Je suis résidente à l’étranger, hors Communauté Européenne et je dois faire une déclaration d’impôt pour la 1ère fois en France. Suis je assujettie à la CSG et si non, ou dois-je cocher dans ma déclaration pour ne pas la payer.

Bien à vous

Chère Géraldine,

les non-résidents hors UE sont assujettis à la CGS CRDS sur les revenus du patrimoine. En espérant que cette situation injuste et inique ne perdure plus dans les années à venir

Résidence fiscale à l étranger

État faisant parti de la Convention avec la France

sur les non résidents

Retraite du secteur privé uniquement

Suis je dans l obligation de renvoyer la déclaration

pré remplie ?

Buongiorno avrei necessità di un aiuto per risolvere un problema riguardante la dichiarazione di mia madre francese residente in Italia. Essendo proprietaria di due alloggi in Francia nel rigo 229 bis riguardo le deduzioni del 50% cercando di inserire i dati spediti dal commercialista non li tiene in memoria ma registra sempre l’ ultima cifra inserita. Non capisco che errore commetto. Se qualcuno sa aiutarmi lo ringrazio anticipatamente.

Enrico

Bonjour,

pour la case 8TM, quels revenus étrangers sont à remplir? le salaire brut, le salaire brut moins les cotisations, le salaire net? cela fait une énorme différence. Je suis en Allemagne et ne trouve pas ce qu’on pourrait appeler en France le net imposable. Merci pou votre aide.

Bonjour Pierre,

Avez vous obtenu une reponse?

Merci

Bonjour, je suis rèsidente fiscale en Italie et pour la première fois je vais devoir faire ma déclaration des revenus car j’ai hérité d’un appartement en France dont je perçois les loyers depuis aoûtt dernier. J’ai obtenu un numéro fiscal et j’ai créé mon espace particulier en ligne. Mais mon conjoint doit également obtenir un numéro fiscal et créer son espace particulier. Pour quelles raisons? Il esr résident fiscal en Italie et n’a aucun revenu de source française. Sera-t-il lui aussi imposable pour ses revenus en Italie? Merci

Francais resident en Espagne n etant ni proprietaire nul part etni auncunes autres resources ni comptes d Espagne et benefice

qu une pension invadilite de la cramif mensuel

Je fais ma declaracion en Espagne chaque Annee

Pourquoi sommes nous obliger de nous mettre a l informatique pour une simple pension ou d autres leurs retraitres minimum

J ai 60 ans et je ne suis pas performant en informatique mes parents 86 ans

Vous trouvez ca normal

Un etranger arrive en France sans avoir a travailler a droit a toutes sorte d aides pension minimum ect ….

Nous meme pas une aide completaire a Notre petite pension

Et que dire de l informatique

Imposible d y Mettre un code postal En vous envie vos documents a votre adresse en Espagne apres vous voiles acceder a un web Francais auncun ne reconnais le code postal etranger ni le telephone

Plus facile y a pas ?

Tout es fait pour » emerder les gens »

Mais la ….pour depenser des milliars la ou je ne sais ou pas et pourquoi pas soucis et ont nous demands pas notre avis tel ni code postal

Bonjour,

J’habite en Australie ou j’ai acquis ma double nationalités depuis plus de 30 ans, je suis agé de 66 ans et 8 mois. Je suis encore en emploie à temps plein en Informatique, j’y réside en permanence et y paye tous mes impôts au gouvernement Australien. Depuis que j’ai passé le cap des 65 ans, je recois chaque mois une toute petite retraite Francaise de 194 euros (Caisse d’assurance retraite et de la sante au travail Aquitaine) et de 31 Euros (Caisse Interprofessione prévoyance assurance vieillesse ) soit environ 2,700 Euros par an que je n’ai pas encore déclaré en Australie. Je recois cette retraite car j’avais bien cotissé pendant plus de 15 ans lorsque je travaillai alors en France avant mon émigration. Pouvez-vous, s’il vous plait 1) me faire savoir si je dois faire une déclaration Francaise de cette toute petite pension ou non et 2) dois-je déclaré cette maigre pension lors de ma déclaration fiscale Australienne?.

Note: Ces pensions sont versées sur un compte en Euros dans une banque internet (Multi-currencies [TransferWise]) et qui s’accumule pour être utilisé lors d’un de mes prochains voyage [en France] si le besoin s’en fait sentir.

En vous remerciant par avance, veuillez crore à mes meilleurs sentiments.

Bonjour,

Je suis résident fiscal autrichien et je perçois des revenus fonciers d’origine française (à déclarer en Micro Bic).

Je pense devoir les déclarer dans le formulaire 2042.

Dois-je aussi payer la CSG-CRDS sur ces mêmes revenus? Je précise que je ne suis plus affilié à l’Assurance Maladie française. J’ai souscrit une assurance maladie privée pour ma couverture médicale en Autriche.

Dans le cas où je n’aurais pas à payer la CSG-CRDS, quelle case faut-il cocher dans la déclaration?

Il y a plus de quatre semaines, j’ai posé ces questions (par messagerie) au centre des impôts des non-résidents mais je n’ai jamais reçu de réponse.

Par avance merci.

Cordialement

Vous pouvez faire une réclamation sur le site des impôts avec les justificatifs de votre couverture maladie. la CSG CRDS saute mais attention , vous payez toujours le prélèvement de solidarité de 7,5% !

https://www.impots.gouv.fr/international-particulier/questions/je-suis-non-resident-suis-je-redevable-des-contributions

je n ai pas pu remplir l annexe 2041 , trop compliqué ,car je ne connais pas les retenues mon impot est prelevé directement sur mon compte bancaire ….desolée

Bonjour,

j’ai travaillé et habité en France pendant neuf mois en 2019 (relevé à la source), puis j’ai déménagé vers l’Allemagne où j’ai travaillé et habité pendant 3 mois. Je suis en train de remplir ma déclaration de revenus pour 2019 et je ne sait pas comment il faut déclarer les revenus allemand (que j’ai déjà imposé en Allemagne).

Pourrier-vous m’aider et me dire quel champ il faut remplir dans de document 2042? Et quel annexe et le correct?

Bonjour,

j’ai une question concernant ma situation en 2019. Je suis non résident avec mon domicile fiscal en Allemagne. J’ai travaillé pendant un mois en temps partiel en France. Sur ma fiche de paie de ce mois de travail, des cotisations pour la securité sociale et la CSG/CRDS sont notées même si je n’ai pas de numéro de de securité sociale et je suis relevant d’un regime d’assurance maladie en Allemagne. Pour la declaration d’impots en France, je dois cocher les cases 8SH et 8RP? Même si sur ma fiche de paie, j’ai payé des cotisations pour la securité sociale francaises et la CSG/CRDS?

Merci d’avance

Bonjour,

J’habite, travaille / est imposée en Belgique, mais comme j’ai un bien immobilier en France, je déclare mes revenus locatifs depuis 2011.

Maintenant, dois-je remplir les champs 8VM? Ce n’est pas clair si ce sont mes revenus belges ou le montant de mes impôts sur revenus?

En outre, une fenêtre d’information contenant la mention « Le défaut de déclaration d’un compte bancaire ouvert, détenu, utilisé ou clos à l’étranger est passible d’une amende de 1 500 € qui peut être portée à 10 000 € lorsque le compte est ouvert, détenu, utilisé ou clos dans un État qui n’a pas conclu avec la France une convention d’assistance administrative permettant l’accès aux renseignements bancaires (CGI art 1649 A, 1736 IV). »: dois-je également déclarer mon compte courant belge = obligatoire pour le versement de mon salaire belge?

Bonjour,

Je suis Français résidant au Canada.Je touche une pension française que je déclare lors de ma déclaration d’impôts à la France. Je reçois aussi une pension canadienne et des revenus de mes comptes bancaires canadiens que je déclare au service canadien des impôts, et je paie des impôts pour ceux-ci au Canada. Dois-je donc déclarer mes revenus canadiens (imposés au Canada) au système d’impôts de la France, en même temps que mes revenus de France? Répondez SVP

Alain

J’attends toujours la réponse!

Alain

Bonjour,

Je suis etranger residant à l’etranger.

En 2019 j’ai vendu un petit appartement en France (seul source de revenu francais jusqu’à la). Les impots et charges fiscale ont été versé lors de la vente, selon le calcul fait par mon representant fiscal (professionel).

Comment declarer la vente, la plus value et le versement anticipé des impots et charge?

Quelles feuilles de la declaration choisir et quelles cases remplire?

Merci d’avance

Flavio

Bonjour,

j’ai une question concernant ma situation en 2019. Je suis non résident avec mon domicile fiscal en Allemagne. J’ai travaillé pendant un mois en temps partiel en France. Sur ma fiche de paie de ce mois de travail, des cotisations pour la securité sociale et la CSG/CRDS sont notées même si je n’ai pas de numéro de de securité sociale et je suis relevant d’un regime d’assurance maladie en Allemagne. Pour la declaration d’impots en France, je dois cocher les cases 8SH et 8RP? Même si sur ma fiche de paie, j’ai payé des cotisations pour la securité sociale francaises et la CSG/CRDS?

Merci d’avance

bonjour

je reside en ISRAEL et perçois la retraite privée de FRANCE

depuis quelques années, l’Administration fiscale m’a exempté de remplir la déclation des revenus.

dois je la remplir en 2020.

merci pour votre réponse

Bjr. Si vs avez une exemption officielle et une retraite privée (vérifiez sur la convention Franco-Israelienne le statut des retraitesvprivées), alors surtout n’allez pas vs jetez ds la gueule du loup. Parfois c’est irréversible . Cordilt

Je pense que la réponse faite par ASFE à DELPLACE le 14 mai est erronée

Les retraites AGIRC et ARRCO,bien qu’elles soint gérées par un GIE qui n’est pas un organisme public,sont imposables en France, ce ne sont pas des retraites privées du point de vue de la DINR car elles dépendent du Loi Pour le Financement de la Securite Sociale LPFSS.. La documentation disponible sur impot.gouv est claire. Par contre les caisses privées qui dépendent par exemple du code de la mutualité, peuvent (sous réserve de vérification) de pas etre declarée en France, en fait , cela depend de la convention

Sauf votre respect, la documentation que vous proposez pour remplir la déclaration avant le 4 juin, n’est pas à jour.. C’est celle de 2019. La case 8TM n’existe plus en 2020

D’autre part, pourquoi y a t’il autant de questions sans réponses ? En effet, les situations sont souvent les mêmes, et une réponse documentée éviterait de reposer plusieurs fois la même question. merci

J’ai moi meme posé au moins trois questions, qui ont disparues, donc sans réponse

Un beau bonjour,

Je suis résidente au Canada depuis plusieurs années et, en 2019 c’est la première année où je n’ai eu aucun revenus en France. Les années précédentes je faisais donc une déclaration d’impôt française mais cette année pour les revenus 2019 qui sont uniquement canadiens je ne m’y retrouve plus avec les derniers changements de fiscalité en France 🙂

J’ai fais ma déclaration d’impôt au Canada pour mes revenus canadiens.

Maintenant je cherche à comprendre ce que je dois remplir dans la déclaration française et après des heures de recherche je me demande si je dois même en produire une 🙂

1/ Si je dois remplir une déclaration française, pouvez-vous m’indiquer les cases/annexes que je dois remplir? (revenus canadiens en 8TK? impôt payé au Canada en 8VM? annexe pour un compte détenu à l’étranger?)

2/ Si je ne dois pas remplir de déclaration française, est-ce que j’annule tout simplement ma déclaration en cours ou je l’envoie en laissant tout vide?

Je vous remercie beaucoup pour vos conseils!

Bonne journée….

Bonjour à tous,

pour les non résidents fiscaux Francais, il est vrai qu’il ne faut pas remplir l’annexe 3916 et cocher la case 8UU (comptes ouverts à l’étranger).

Pour ceux qui comme nous ont la case de l’annexe 3916 grisée et non décochable dans le choix des annexes, il faut cliquer sur « declaration annexe »; décocher l’annexe 3916 et valider. Suite à cette validation l’annexe 3916 va se décocher automatiquement.

Le conseiller des impots que nous avons eu au téléphone nous a informer de cocher la case « voulez vous porter un élément à la connaissance de l’impot » et d’y mentionner que vous êtes non résident francais depuis telle date et que c’est pour cette raison que vous avez décoché l’annexe 3916.

Bonne fin d’impot!

Bonjour,

Je suis non-resident depuis juillet 2018. Manifestement, mon employeur ne m’a pas correctement declare comme non-resident, puisque des montants apparaissent en case 1AJ, provenant a la fois de mon employeur et de la Caisse Nationale des Entrepreneurs des Travaux Publics. Un montant retenu a la source apparait meme concernant le versement de la CNTPE, lorsque j’ouvre l’option pour corriger les chiffres.

Lorsque je modifie la case 1AJ en y mettant 0, ainsi que la case 8TA (zero partout), et le formulaire 2041-E (zero partout), un message d’erreur apparait.

Que faire?

Bonjour,

J’ai essayé, comme non-resident, d’accéder a la déclaration en ligne, mais je n’arrive pas. Il figure un message disant qu’il y a un probleme technique dans la gestion de mon dossier. Pouvez-vous m’aider?

Lieke

Bonjour,

Je suis résident en Belgique mais travaillant en France.

Peut être que quelqu’un ici a déjà eu le même soucis :

Anomalies à corriger

Attention : votre déclaration contient une ou plusieurs anomalies que vous devez obligatoirement corriger comme indiqué dans le libellé.

874 / LA LIGNE 8TA EST REMPLIE SANS REVENU CORRESPONDANT En tant que non résident , vous devez dorénavant déclarer vos revenus d’activité et vos autres revenus imposables (préretraite, chômage…) dans les cases 1AF à 1FF et l’ensemble de vos pensions (retraites, invalidité, alimentaires) dans les cases 1AL à 1FL, s’ils ont été soumis à la retenue à la source des non résidents. En effet, la mise en place du prélèvement à la source de l’impôt sur le revenu entraîne la création de nouvelles cases afin d’exclure du prélèvement à la source les revenus déjà soumis à la retenue à la source des non résidents. En conséquence, en cas de traitements, salaires ou pensions pré remplis dans les cases 1AJ, 1BJ, 1AP, 1BP, 1AS, 1BS, 1AZ ou 1BZ, vous devez retirer tout ou partie des revenus qui ont été soumis à la retenue à la source et les reporter dans les cases 1AF, 1BF, 1AL ou 1BL

J’ai beau changé le montant de la case 8Ta, j’ai toujours le même message bloquant.

Merci pour votre retour.

Bonne journée.

j’ai le problème cette année, aviez vous trouvé la solution?

residents aux Emirats arabes unis

Oui en effet, cette erreur est récurrente même en supprimant l’annexe 2041E, nous vous conseillons d’imprimer la déclaration n2042 NR, de la remplir, de la scanner et de l’envoyer via la messagerie personnalisé. La DINR a conseillé cette méthode dans les cas de difficultés ou d’erreur qui ne peuvent être résolues

Dans mon cas, la case 8TA était remplie avec « 0 » (zéro) et le message d’erreur apparaissait.

On m’a conseillé de décocher l’annexe 2041E ET de mettre la case 8TA à vide (sans même un zéro).

Le message d’erreur n’est plus apparu.

Bonjour,

Je confirme que la solution proposée par Laure a également fonctionné pour moi, alors que ça fait 3 jours que je bloque sur ce point.

Un grand merci !

Je confirme que la solution de décocher l’annexe 2041E ET de mettre la case 8TA à vide (sans même un zéro) a fonctionne

Bonjour,

J ai le meme probleme, avec ou sans remplissage de l annexe 2041 E, je n arrive pas changer cette anomalie.

Il y a t il d autre personnes dans ce cas?

Par avance, merci.

Oui, l’erreur est visiblement récurrente. Il est conseillé de remplir une déclaration à la main, de la scanner et de l’envoyer sur la messagerie sécurisé en précisant l’anomalie rencontrée (capture d’écran à l’appui).

Bonjour,

Nous sommes non residents francais vivant en GB. Nous ne recevons que des revenus fonciers, aucun salaire/pension de source francaise. Devons-nous remplir le formulaire 2041 E? Si je le selectionne il n’est pas pre-rempli de toute facon.

Merci pour votre aide.

Cordialement,

votre notice « » » » » Il convient, en outre, de reporter impérativement en case 6DD la fraction de la rémunération soumise aux taux de 0% et 12% dans la mesure ou cette fraction est libératoire de l’impôt sur le revenu. » » » » »

Pas de 6DD dans la déclaration 2020, sauf votre respect

Pourquoi tant de questions sans réponse ?

Bonjour,

Je remplie ma déclaration avec montant salaire ainsi que le montant de ma retenue à la source habitant en belgique mais travaillant en france et lorsque j’arrive pour finaliser j’ai ce message d’erreur que je ne comprends pas

Anomalies à corriger

Attention : votre déclaration contient une ou plusieurs anomalies que vous devez obligatoirement corriger comme indiqué dans le libellé.

874 / LA LIGNE 8TA EST REMPLIE SANS REVENU CORRESPONDANT En tant que non résident , vous devez dorénavant déclarer vos revenus d’activité et vos autres revenus imposables (préretraite, chômage…) dans les cases 1AF à 1FF et l’ensemble de vos pensions (retraites, invalidité, alimentaires) dans les cases 1AL à 1FL, s’ils ont été soumis à la retenue à la source des non résidents. En effet, la mise en place du prélèvement à la source de l’impôt sur le revenu entraîne la création de nouvelles cases afin d’exclure du prélèvement à la source les revenus déjà soumis à la retenue à la source des non résidents. En conséquence, en cas de traitements, salaires ou pensions pré remplis dans les cases 1AJ, 1BJ, 1AP, 1BP, 1AS, 1BS, 1AZ ou 1BZ, vous devez retirer tout ou partie des revenus qui ont été soumis à la retenue à la source et les reporter dans les cases 1AF, 1BF, 1AL ou 1BL

Si vous pouviez m’aider!

Bonjour,

1) Je vis en Australie – toujours propriétaire en France – dois-je declarer mes comptes bancaires australiens? La case « comptes a l’étranger » (8UU) a été pré-cochée mais le formulaire 3916 n’est destine qu’aux résidents français ayant des comptes a l’étranger. Je suis non-resident…dois-je remplir ce formulaire?

2) La ligne 229bis des revenus fonciers nous permet de déduire 50% des frais de travaux effectues en 2018. Frais deja declares a 100% l’année précédente – est-ce exact?

La nouvelle declaration est devenue très compliquée, en effet.

Merci pour votre aide.

Bonjour,

j’exerce mon activité professionnelle au Maroc dans un établissement scolaire français l’AEFE, établissement sou tutelle du Ministère de l’Europe et des affaires étrangères. La fiscalité est régie par la convention fiscale entre le Maroc et la France du 29 mai 1970, modifiée par l’avenant du 16 août 1989.

Ça fait plus d’une semaine que je tente de remplir ma déclaration d’impôts 2019, en vain. Vers la fin du processus, en effet on m’affiche sans cesse des messages d’erreur sans fin !!!!

J’aimerais savoir s’il ya un moyen de trouver un formulaire papier à remplir et à envoyer par poste…En plus de la crise sanitaire actuelle, les complications informatiques sont de trop !!!!

Je n’ai qu’un salaire, deux enfants universitaires à charge et une misère comme retraite de mon mari ….on a pas besoin d’un système aussi compliqué que celui de la déclaration en ligne actuelle.

Cordialement

bonjour, je suis resident fiscal au portugal statut rnh depuis le mois de septembre 2019.

je dois declarer sur la 2042 les pensions retraites perçues de janvier au 31 aout

et de septembre a decembre les met ou ? merci d avance pour votre reponse. BJ

Je suis résidente fiscale américaine et j’ai perçu en France, de la part d’une entreprise française, une prime transactionnelle (Uniquement: pas de salaire, ni solde de tout compte, ni prime conventionnelle ) en dommages et intérêts pour séparation.

Je vais déclarer ce revenu aux États-Unis puisque j’y suis imposable sur mes revenus mondiaux.

Dois-je également déclarer en France?

La convention bilatérale ne fait état que de déclaration obligatoire pour les salaires, pensions, revenus fonciers ou du patrimoine…mais pas pour ce genre de prime.

Merci Par avance de votre réponse.

Bonjour,

Je vis et travaille aus Etats-unis depuis 1983 et ai bi-nationalité US France. Mes impots sont payés aux Etats-Unis (prélevés à la source).

Mes revenus fraçais n’ excèdent pas 2000 Euros par an, consistant seulement d’interets bancaires, et changement de valeur d’un compte assurance -vie. Dois-je remplir une déclaration d’impots en France?

Merci

Bonjour,

Ma conjointe et moi avons déménagé au Canada le 25 Mars 2019. Notre déclaration est déjà pré-remplie avec nos revenus Français de Janvier-Mars 2019.

Devons nous également indiqué nos revenus Canadiens perçus d’Avril à Décembre 2019 dans le formulaire n°2041-E et indiquer la somme de ces revenus en case 1AF de la section « revenues et charges »?

Merci d’avance pour votre aide sur ce sujet et bon Weekend.

Bonjour, je suis français installé en Suisse, travaillant à Genève. Je ne paye donc pas d’impots en France, mais comme j’ai des revenus fonciers en France je dois faire ma déclaration. J’ai une erreur qui m’indique que je n’ai pas correctement rempli les informations liés au prélèvement à la source. Je ne sais pas quoi compléter. Je dois indiquer mon salaire Suisse ? Mais ou ? Sinon quoi d’autre ?

Bonjour,

Je travaille en France et est résidente belge.

C’est la première année ou je remplie cette déclaration, et un message d’erreur apparaît lorsque je souhaite finaliser celle-ci:

Anomalies à corriger

Attention : votre déclaration contient une ou plusieurs anomalies que vous devez obligatoirement corriger comme indiqué dans le libellé.

874 / LA LIGNE 8TA EST REMPLIE SANS REVENU CORRESPONDANT En tant que non résident , vous devez dorénavant déclarer vos revenus d’activité et vos autres revenus imposables (préretraite, chômage…) dans les cases 1AF à 1FF et l’ensemble de vos pensions (retraites, invalidité, alimentaires) dans les cases 1AL à 1FL, s’ils ont été soumis à la retenue à la source des non résidents. En effet, la mise en place du prélèvement à la source de l’impôt sur le revenu entraîne la création de nouvelles cases afin d’exclure du prélèvement à la source les revenus déjà soumis à la retenue à la source des non résidents. En conséquence, en cas de traitements, salaires ou pensions pré remplis dans les cases 1AJ, 1BJ, 1AP, 1BP, 1AS, 1BS, 1AZ ou 1BZ, vous devez retirer tout ou partie des revenus qui ont été soumis à la retenue à la source et les reporter dans les cases 1AF, 1BF, 1AL ou 1BL

Serait-il possible d’en connaitre la raison éventuelle ? sachant que je n’ai que le revenu à déclarer (pas de biens immobiliers,…)

Bonjour, Aviez-vous eu une réponse à votre problème ? J’ai le même souci cette année (pour la première fois) et malgré de nombreuses tentatives, pas moyen de valider. Merci beaucoup !

Je suis non-residente en Espagne, percevant des revenus fonciers en France. Je me suis déclarée comme non-residente en 2018 (sur les revenus 2017), en déclarant la 2042, la 2042 NR + la 2044. Je viens de déclarer pour 2019 la 2042 avec la 2044 et ne suis toujours pas sûre de devoir ou non déclarer la 2042 NR? Auriez-vous une réponse claire?

J’ai lu que la 2042 NR se déclarait seulement l’année du départ et du retour de l’étranger. Et en lisant des informations, j’ai l’impression que je dois quand même la remplir la 2042 NR chaque année?

Bonjour,

Quand j’étais frontalière, je devais cocher dans la déclaration fiscale les cases 8TT et 8UU pour signaler les comptes et contrats d’assurance vie souscrits à l’étranger (Suisse).

Maintenant que je suis résidente fiscale suisse, est-ce que je dois toujours mentionner ces comptes/contrats sous peine d’amende ?

Merci bien

Je suis étonné que personne ne parle plus de la fameuse année blanche 2018 qui ne l’a pas été pour les Français non résidents.

N’avez-vous pas été ponctionné du prélèvement à la source de 12% et 20% sur le versement des retraites en 2018 soit en 2019 sous forme de rappel?

Autre cadeau aux non résidents dans la CEE exemptés de CSG et CRDS: 7.5% de prélèvements sociaux sur les revenus fonciers.

Si personne ne réagit sur ces points, l’État n’a aucune raison de relâcher sa pression fiscale: paiement taxe d’habitation si vous conservez comme résidence secondaire votre appartement en France……..

L’année blanche que vous évoquez est un terme inapproprié. En effet, il n’y a pas eu une année durant laquelle les résidents fiscaux français n’ont pas payé d’impôts. Ils ont payé en 2018 sur les revenus 2017 et en 2019 sur les revenus 2019. Du fait de l’instauration du prélèvement à la source, l’année 2019 aurait amené les contribuables résidents à être doublement imposés, à la fois sur leurs revenus 2018 (ancienne méthode de paiement de l’impôt), et sur leurs revenus 2019 (prélèvement à la source oblige).

L’année blanche ne supprime pas une année d’imposition, mais évite juste une double imposition liée au changement de système (pour les revenus non-exceptionnels seulement).

S’agissant des non-résidents, leurs salaires, pensions ou rentes viagères de source française ne sont pas affectés par l’entrée en vigueur du prélèvement à la source : elles continuent de faire l’objet d’une retenue à la source. Toutefois ils ont bénéficié du crédit d’impôt (qui a été traduit par année blanche) sur tous leurs autres revenus entrant dans le champ du prélèvement à la source.

Sur la deuxième partie de votre commentaire nous sommes d’accord, l’exonération de CSG-CRDS pour les personnes affiliées à un régime de sécurité social européen (et seulement parce que le gouvernement y a été contraint par le droit communautaire) a masqué un nouveau prélèvement social prétendument de solidarité (donc redevable par tous) et ce de façon injustifiée…

Il me semble également que les non-résidents n’ont pas droit aux crédits d’impôts.

Savez-vous ce qu’il en sera de l’abandon des loyers commerciaux de source française pendant la période Covid ?

Le gouvernement parle de 30%, pour tous ou uniquement pour les résidents français ?

Bonjour,

Je suis residente fiscale aux USA. J’ai l’intention de repartir vivre en France apres 30 ans aus USA. Je percois, aux USA, une pension alimentaire de mon ex-conjoint americain et elle constitue /constituera mes seuls revenus. Quand je rentre en France et deviens une residente fiscale en France, devrais-je payer des impots sur cette pension? Il faudra que je continue de payer des impots ici aux USA (je crois) sur cette pension aussi donc ce serait une double imposition si je comprends bien. Auriez-vous la gentillesse de m’eclairer car mes messages au centre de Non-residents a Noisy-Le-Grand n’ont pas encore eu de reponse.

Bonjour,

En devant résidente fiscale française, vous serez redevable d’impôts sur l’ensemble de vos revenus (monde+France). L’article 24-1 de la Convention fiscale France-Etats-Unis précise que les revenus imposables aux Etats-Unis sont pris en compte pour le calcul de l’impôt français, sous forme d’un crédit d’impôt.

Bonsoir,

Depuis le mois de mars 2020, j’ai déménagé en Allemagne suite à une opportunité professionnelle. J’ai eu la désagréable surprise d’apprendre que ce pays applique un principe d’année fiscale illimitée, c’est à dire que les revenus à déclarer s’échelonnent du 1er janvier au 31 décembre. Ainsi mes revenus perçus en France en janvier et février 2020 seront pris en compte dans le calcul de mon taux d’imposition allemand, alors même que je n’étais pas résidente en Allemagne. Je vais donc payer des impôts sur le revenu en France puisque j’y étais résidente jusqu’au mois de mars. Mon taux d’imposition en Allemagne pour le reste de l’année, quant à lui, se voit augmenté en raison des revenus français selon le principe de progression. Est il possible de déduire l’un des montants dans l’un de deux pays ?

Je vous remercie d’avance pour votre réponse.

La convention fiscale franco-allemande évite les doubles impositions, vous n’êtes donc pas imposables deux fois sur les mêmes revenus. Vous devez ainsi notifié votre arrivée auprès du Finanzamt en mars 2020. En principe, tout contribuable doit faire une déclaration annuelle de ses revenus de l’année précédente (Einkommenssteuererklärung) avant le 31 juillet auprès de l’hôtel des impôts.

Bonjour,

je suis résident fiscal en Espagne, jusqu’à 2019

je percevais des revenus de source française,

concrètement des revenus fonciers.

Chaque année en France je faisais donc

la déclaration de ces revenus comme non résident.

En 2019 j’ai vendu mon bien immobilier et je n’ai plus de revenu

de source française, donc rien à déclarer en 2020.

Cette année dois-je quand même faire en france une déclaration

de revenus de non résident en laissant tout à zéro,

ou plus besoin dorénavant de faire de déclaration.

Merci d’avance,

Cordialement.

josé

Bonjour,

Sans revenus de source française, vous n’avez pas besoin de faire de déclaration.

Bonjour,

J’ai une question concernant le taux minimum d’imposition de 20% dans le cas ou les revenus français proviennent uniquement des loyers de biens mis en location.

Dans ce cas des taxes pour les résidents hors UE s’applique à hauteur de 17% environ (CSG,…), le taux minimum de 20% prend-il en compte le pourcentage de prélèvement lié à ces taxes ou 20% seront à nouveau prélevés sur la base d’imposition ce qui ferait un total de 37% ce qui serait énorme quand il faut encore ajouter la taxe foncière…

Par ailleurs, le taux moyen que vous détaillez ne s’applique qu’à la part ‘impôt sur le revenu’ mais pas sur la CSG, est-ce bien cela?

Merci par avance pour votre aide.

Bonjour,

J ai perçu des revenus (salaires)en France en 2020 et je réside à l étranger depuis 6ans.

Je comprends que je dois remplir l annexe 2041E, mais ce n est que le reflet de ce que j ai déjà remplie dans la déclaration principale. Ça fait doublon alors je ne sais pas si c est bien là la bonne méthode.

Merci de vos retours et commentaires.

La déclaration 2041 E correspond aux retenues à la source dores et déjà pratiqués par votre employeur. Elle est normalement déjà remplie avec les montants que celui-ci a versé au Trésor au titre de votre salaire.

Bonjour,

Je suis residente en France et je travaille en etranger. Mon mari est non-resident et travaille en etranger.

Je declare mes impots, mais comment faire pour mon mari?

Merci

Bonjour,

Avez vous lu l’article dans son intégralité ? Il indique justement la marche à suivre pour déclarer ses impôts lorsque l’on est non résident. Si vous rencontrez des difficultés vous pouvez nous écrire à l’adresse suivante: contact@alliancesolidaire.org nous ferons notre possible pour vous venir en aide.

Bonjour,

je suis non résident et je n’ai pas d’activité salariée exercée en France (1AF est donc vide)

La société française qui m’emploie ne fait pas aucune retenue à la source.

Je déclare mes revenus locatifs (2044) d’un bien immobilier français.

Lorsque je finis de remplir ma déclaration, j’obtiens le message « LA LIGNE 8TA EST REMPLIE SANS REVENU CORRESPONDANT En tant que non résident, vous devez dorénavant déclarer vos revenus d’activité et vos autres revenus imposables (préretraire, chômage…) dans les case 1AF à 1FF et l’ensemble de vos pensions etc… ».

Que dois-je faire pour ne plus avoir cette anomalie (sur certains commentaires précédents, il était suggéré de mettre 1 dans la cellule 1AF) ? Est-ce cela la solution de contournement ?

Merci sincèrement de votre aide.

Patrick

Patrick

cette erreur est récurrente même en supprimant l’annexe 2041E, nous vous conseillons d’imprimer la déclaration n2042 NR, de la remplir, de la scanner et de l’envoyer via la messagerie personnalisé. La DINR a conseillé cette méthode dans les cas de difficultés ou d’erreur qui ne peuvent être résolues

Bonjour,J ai juste des revenus fonciers de source français.je suis prélevé chaque mois retenu à la source pour mes revenus fonciers en France. Je n ai pas d organisme ni employeur qui procède à la retenue à la source dans ce cas est ce que je dois cocher l annexe 2041 E et le remplir si oui je dois mettre quoi sachant que je n ai pas d employeur ni d organisme qui procède à la retenue à la source.J ai eu un message d erreur concernant cette case ( la ligne 8TA est rempli sans revenu correspondant puis il me demande de voir la case 1AF) si j ai bien compris cette case correspond au résultat de l annexe 2041E.J ai rien mis dans la case 1AF car j ai pas eu de revenu mais j’ai toujours le même message d erreur.Pouvez vous m aider pour faire disparaître ce message d’anomalie.merci d avance.

Bonjour Juliette,

Vous ne devez pas cocher l’annexe 2041 E. Oui en effet, cette erreur est récurrente même en supprimant l’annexe 2041E, nous vous conseillons d’imprimer la déclaration n2042 NR, de la remplir, de la scanner et de l’envoyer via la messagerie personnalisé. La DINR a conseillé cette méthode dans les cas de difficultés ou d’erreur qui ne peuvent être résolues.

Bonjour,

Je vais faire ma première déclaration en tant que non résidente. Je n’ai que des revenus de biens locatifs.

A ce sujet, j’avais 2 questions :

– dois-je remplir le 2042 ou le 2042NR ou les 2 ? (En plus des 2044 et 2042c)

– est ce que le taux de 20% s’applique uniquement pour les revenus « salaires » ou aussi les revenus « locatifs »?

Merci

Bonjour Maud,

Vous devez remplir deux déclarations pour la partie de l’année où vous étiez à la fois en France et résidente à l’étranger. Le taux ne s’applique que sur les revenus fonciers.

Bonjour,

Nous sommes résident du Québec et nous avons un message d’erreur qui apparait lorsque nous essayons de valider notre déclaration.

Voici le message d’erreur :

874 / LA LIGNE 8TA EST REMPLIE SANS REVENU CORRESPONDANT En tant que non résident , vous devez dorénavant déclarer vos revenus d’activité et vos autres revenus imposables (préretraite, chômage…) dans les cases 1AF à 1FF et l’ensemble de vos pensions (retraites, invalidité, alimentaires) dans les cases 1AL à 1FL, s’ils ont été soumis à la retenue à la source des non résidents. En effet, la mise en place du prélèvement à la source de l’impôt sur le revenu entraîne la création de nouvelles cases afin d’exclure du prélèvement à la source les revenus déjà soumis à la retenue à la source des non résidents. En conséquence, en cas de traitements, salaires ou pensions pré remplis dans les cases 1AJ, 1BJ, 1AP, 1BP, 1AS, 1BS, 1AZ ou 1BZ, vous devez retirer tout ou partie des revenus qui ont été soumis à la retenue à la source et les reporter dans les cases 1AF, 1BF, 1AL ou 1BL

—-

Nous avons pourtant complété l’annexe 2041 E en mettant zéro partout car nous n’avons percu aucun salaire de source francaise. En parallèle, nous avons complété le revenu foncier que nous avons percu.

Nous ne comprenons pas pourquoi le système bloque.

Merci pour votre aide !

Bonsoir,

Il est possible de supprimer l’annexe 2041E, il faut rentrer dans l’annexe sur la droite il y a une « petite poubelle »

Bonsoir,

Pour la déclaration au taux moyen, il faut cocher la case « bénéficier du taux moyen » dans la rubrique non-résident. le pas à pas ici : https://www.impots.gouv.fr/portail/files/media/1_metier/5_international/EV_part/4_non_resident_interets_france/taux-moyen/taux_moyen_pas_a_pas.pdf

Les pensions soumises à une retenue à la source sont à déclarer en case 1AL.

Bonjour, en 2021 j’ai perçu des revenues dn France, mais mon domicile était en Italie. Maintenant je suis rentrée dans mon Pays. Dois-je déclarer ces revenus en France ? Merci

Bonjour Valeria,

Pour la période de non résidence en France, il faut vous référer à la convention fiscale entre la France et l’Italie selon le type de revenus que vous avez touché. En fonction de ce qu’elle indique, vous devrez déclarer en France ou en Italie ou dans les deux pays vos revenus précédents.

Je vous joins le texte : https://www.impots.gouv.fr/portail/files/media/10_conventions/italie/italie_convention-avec-l-italie-impot-sur-le-revenu-impot-sur-la-fortune_fd_1736.pdf

Avez-vous signalé votre retour en France à l’administration fiscale ? Dés lors que vous redevenez résident en France, vos revenus doivent être déclarés et sont soumis à l’appareil fiscal Français depuis la date de votre retour.

Bonjour,

Je suis résident fiscal en Colombie. Je ne percois plus de salaire en France mais je loue un meublé dont je déclare le montant (pas de souci là-dessus), Par contre, j’ai un salaire en pesos ici et je ne sais pas si je dois déclarer le montant percu en 2020 (case 1 AF) et si je dois remplir l’annexe 2041-E…

Dans l’attente de vous lire, merci pour votre aide.

Pierre-Etienne

Ps . désolé pour les erreurs d’orthographe mais le clavier espagnol n’a pas de « c » cédille

Bonjour Pierre-Etienne,

Le salaire perçu en Colombie n’est pas imposable en France, vous n’avez pas donc pas à le faire paraître sur votre déclaration.

Bonjour,

Je vous remercie pour votre réponse rapide. Du coup, si j’ai bien compris, je ne dois pas remplir l’annexe 2041 E, ni saisir de montant dans la case 1AF.

Par contre je ne sais pas si je dois cocher « taux moyen d’imposition » (qui est en dessous de la case retenue à la source) pour les nons résidents. Si je ne coche pas cette dernière je ne peux a priori pas avancer…

Merci d’avance pour votre réponse

Pierre-Etienne

La coche de cette case permet l’application du taux moyen sans perdre le bénéfice de la fraction libératoire de la retenue à la source spécifique applicable à ses salaires, pensions ou rentes de source française. Vous pouvez ne pas la cocher et bénéficier quand même du taux moyen.

Bonjour, je vous remercie pour votre réponse. Du coup si j’ai bien tout compris, je ne remplis pas l’annexe 2041 E ni saisir de montant dans la case 1 AF

Par contre je ne sais pas si je dois cocher la case « taux moyen d’imposition » en dessous de celle de retenue à la source. Cas sauf erreur si je ne la saisis pas je ne peux pas avancer dans ma déclaration..

Merci d’avance pour votre réponse.

Bonjour

Je suis dans un cas similaire à celui évoqué plus haut (DAM’S le 23/05).

J’ai supprimé l’annexe des Retenue à la source 2041E est décoché, pourtant j’ai le même message d’erreur 874.

J’ai essayé plusieurs manipulation pour rafraichir le statut, rien à faire.

Je n’ai pourtant qu’un revenu foncier déclaré par ailleurs.

Cdt.

Mathieu

Bonjour Mathieu,

Oui en effet, cette erreur est récurrente même en supprimant l’annexe 2041E, nous vous conseillons d’imprimer la déclaration n2042 NR, de la remplir, de la scanner et de l’envoyer via la messagerie personnalisé. La DINR a conseillé cette méthode dans les cas de difficultés ou d’erreur qui ne peuvent être résolues

Bonjour

Je vais venir travailler en France à partir d’octobre. Il s’agit d’une mutation professionnelle de Belgique vers la France avec un contrat local Français.

Je suis propriétaire en Belgique. Mon compagnon reste en Belgique. Je vais revenir tous les week-ends en Belgique. Je vais louer un appart sur Paris. Mes revenus français peuvent ils être considérés comme non résident ? Dois je déclarer quelques choses d’autres que les revenus imposés en France.?

Je vais louer un appart et prendre une voiture en france. Est ce que mes assurances, et autres peuvent être de source française ? Merci bcp pour aide

Bonjour

Compte tenu de la loi, vous êtes imposables sur vos revenus de source française. A savoir : salaires, pensions de retraite, revenus immobiliers…L’impôt est calculé selon les mêmes règles que celles qui s’appliquent aux résidents fiscaux français : application du barème progressif et du quotient familial, notamment.

Bonjour, je suis non-resident et je cherche a declarer des revenus locatifs sous le regime « micro foncier ». je ne vois aucun lien ou commencer une declaration. Pouvez vous m’aiguiller pour trouver les formulaires??

Merci

Bonjour Tanguy,

Le régime micro-foncier ou forfaitaire se déclare avec vos impôts sur le revenus au printemps. Il n’y a pas de formulaire à compléter mais dans la partie 4 : « Revenus fonciers », la ligne 4BE, « Micro-foncier » avec l’adresse du bien si les recettes brutes n’excèdent pas 15 000 euros.

Bonjour,

Je suis salariée détachée au Burkina Faso, et résidente ici depuis 2 ans aujourd’hui. Nous avions bien déclaré aux impôts notre départ de france lors de la déclaration de 2020.

Mon salaire est versé en euros sur mon compte en France.

Lorsque j’ai expliqué ma situation au service des impôts des non-résidents, on m’a expliqué que résidant plus de 6 mois de l’année en France, je n’avais pas à payer d’impôt en france. Mais si j’ai bien compris il faut quand même faire une déclaration …

Ma question est faut-il indiqué zéro dans la case salaire ? ou bien le montant total des salaires perçus sur l’année ?

Autre question :

Nous sommes un foyer de 3 personnes : mon mari, moi même et un bébé (né en septembre 2021) donc 2,5 parts.

Je dois déclarer la naissance de notre enfant, et on me demande de déclarer mes revenus de l’année 2021. Lorsque je le fais on m’annonce un taux de prélèvement à la source de 20%… Ce qui me semble complètement impossible car mon mari n’a pas d’activité professionnelle, et la totalité des salaires perçus sur 2021 est de 39371 euros.

Et notamment si je comprends bien ce que m’a dit le service des impôts à l’étranger, il n’y a pas d’impôts à payer comme nous ne sommes pas résidents en france pour l’instant.

Un grand merci pour votre aide,

Ce n’est pas simple…

Bonjour Marine,

Les informations reçues s’avèrent imprécises.