Les contribuables non-résidents sont imposables sur l’ensemble de leurs revenus de source française. A ce titre, ils doivent, tout comme les résidents, déclarer leurs revenus. La campagne déclarative 2020 s’est ouverte le 20 avril en ligne et s’achèvera le 4 juin (pour les déclarants papier, la date limite de dépôt des déclarations est fixée au 12 juin 2020 à 23h59 le cachet de La Poste faisant foi). Les dates sont les mêmes s’agissant de la déclaration d’impôt sur la fortune immobilière (IFI). Pour rappel, la télédéclaration est désormais obligatoire, sauf cas exceptionnel. Les services postaux internationaux étant fortement perturbés, il y a un risque qu’une déclaration papier n’arrive pas dans les temps, voire pas du tout, au Service des Impôts des particuliers non-résidents.

PREMIÈRE ÉTAPE : CRÉATION D’UN ESPACE PARTICULIER SUR LE PORTAIL IMPOTS.GOUV.FR (SI CELA N’EST PAS DÉJÀ FAIT)

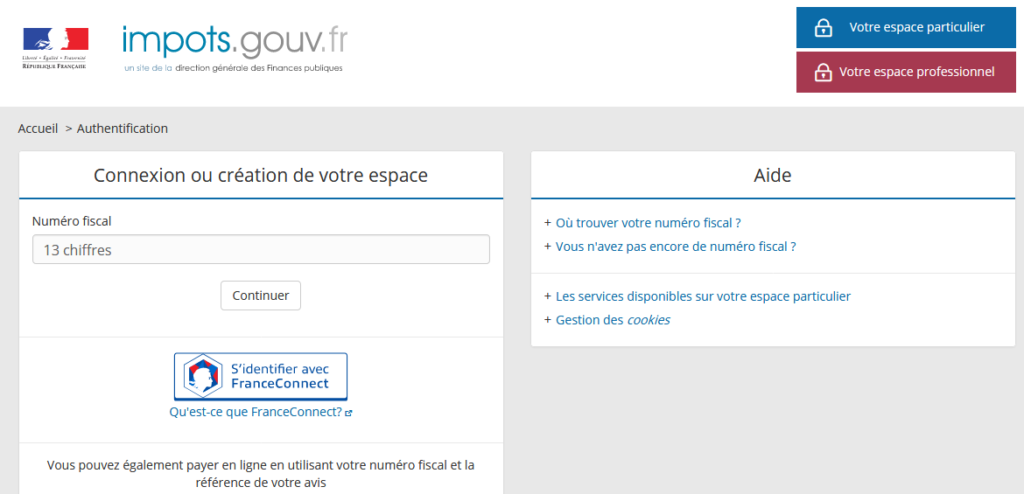

Il faut se rendre sur le portail impots.gouv.fr et cliquer sur la rubrique en haut à droite de l’écran « votre espace particulier ». Un cadre intitulé « connexion ou création de votre espace » s’ouvre.

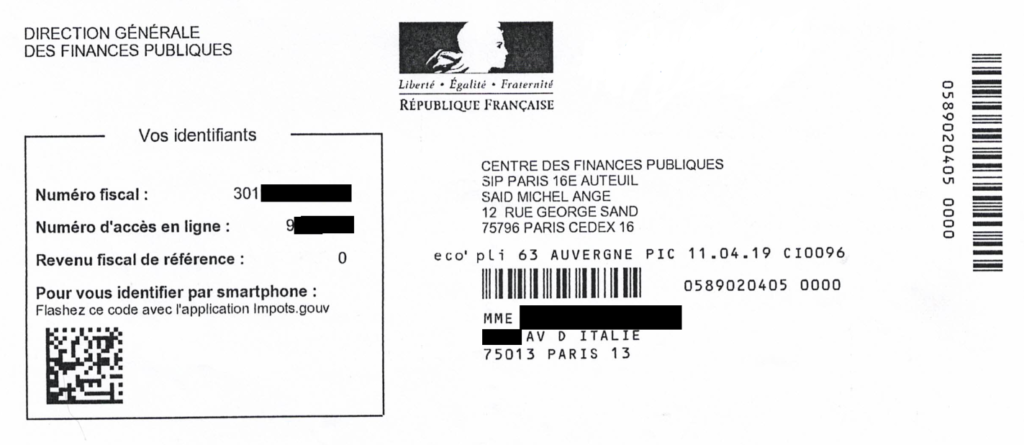

Pour s’inscrire il faut renseigner le numéro fiscal, le numéro d’accès en ligne et le revenu fiscal de référence figurant. sur les documents fiscaux.

Il est également possible d’accéder à cet espace en cliquant sur l’icône « S’identifier avec FranceConnect » qui permet l’identification via un des partenaires de l’administration fiscale : AMELI, La Poste, MobileConnect et moi ou la Mutualité Sociale Agricole.

Si le contribuable ne possède pas ses identifiants ou s’il n’a aucun compte avec l’un des partenaires, le cadre « Aide » lui permet d’obtenir un numéro fiscal en suivant le lien « Vous n’avez pas encore de numéro fiscal » puis « Centre de finances publiques ».

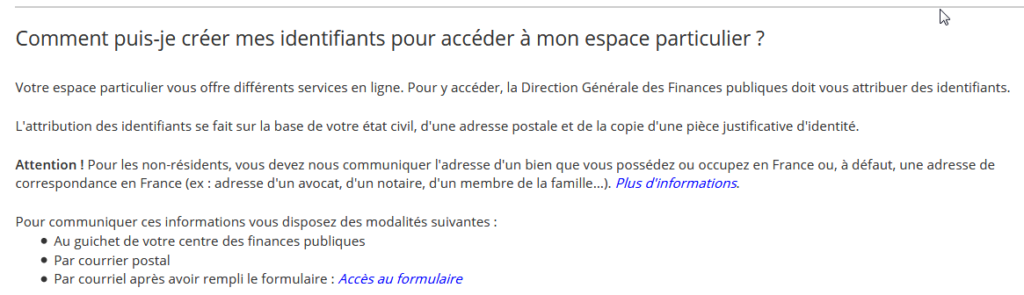

Sur cette nouvelle page, il faut se rendre au cadre situé en fin de page « comment puis-je créer mes identifiants pour accéder à mon espace particulier ? » :

– si le contribuable détient un bien France ou peut renseigner une adresse de contact en France (avocat, notaire, membre de la famille), il lui suffit de cliquer sur le lien « accès au formulaire » qu’il lui faudra remplir et envoyer

– si le contribuable ne dispose d’aucun bien ou adresse de contact en France, il doit cliquer sur plus d’informations. Une page de renseignements le mènera vers un formulaire, où il pourra saisir son adresse à l’étranger.

Une fois l’ensemble des informations saisies, des instructions lui seront envoyées par mail afin qu’il créé son espace particulier. Après avoir saisi son adresse mail et son mot passe de passe, il recevra un autre courriel contenant un lien sur lequel il devra cliquer, dans les 24 heures, pour valider l’accès à son espace particulier.

Deuxième étape : vérifier et compléter la déclaration pré-remplie

La déclaration est pré-remplie avec les montants communiqués par les employeurs et les organismes sociaux. Il est nécessaire de vérifier minutieusement les montants pré-remplis. En cas d’imposition dans le pays de résidence en l’application des conventions fiscales internationales, il faut bien s’assurer que les montants imposables dans le pays de résidence n’apparaissent pas sur la déclaration d’impôts française. Pour vérifier si une pension est imposable en France ou non, le contribuable peut se référer au tableau indiquant le lieu d’imposition en fonction des conventions signées par la France.

Si une donnée est erronée, le contribuable peut directement la modifier sur sa déclaration en ligne

Traitements, salaires, pensions et rentes (Section 1 de la déclaration)

Les salaires et pensions de source française perçus par les non-résidents font l’objet en principe d’une retenue à la source, prélevée directement par l’employeur ou le débiteur sur la pension ou le salaire net – sous réserve des conventions internationales.

Bien qu’ayant déjà fait l’objet d’une retenue, ces ressources doivent être déclarées dans la catégorie « Traitements et salaires » (Case 1AF et suivantes), « Pensions, retraite, rentes » (Case 1AL et suivantes) et « Rentes viagères à titre onéreux » (Case 1AR et suivantes). Les cases sont normalement pré-remplies. Si les revenus ne sont pas pré-imprimés dans les bonnes rubriques, le contribuable doit corriger sa déclaration.

![]()

![]()

![]()

Les rentes viagères de source française perçues par les non-résidents sont bien à déclarer en case 1AR et suivantes.

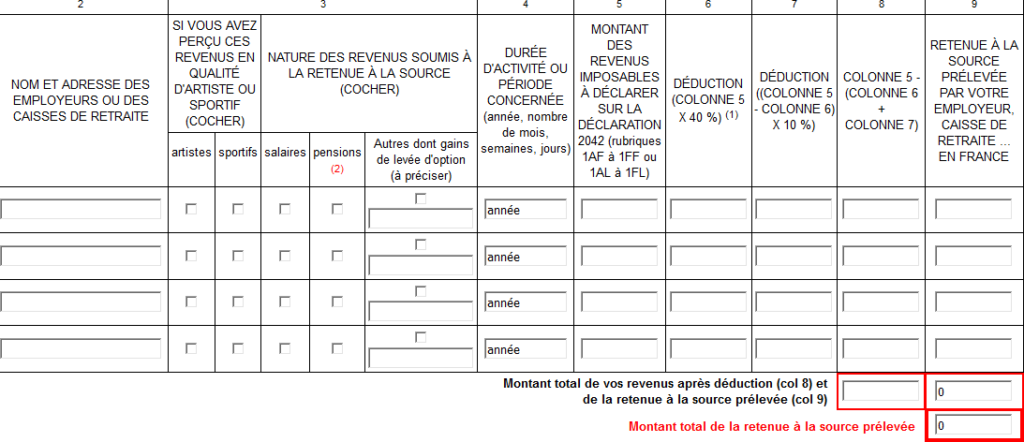

Le détail des retenues à la source opérées par chaque organisme payeur doit être indiqué sur l’annexe n°2041 E. Il faut remplir les colonnes relatives à la nature de la ressource, à la durée d’activité ou de période concernées et au montant de la retenue à la source prélevée pour chacun des revenus. Même si aucune retenue à la source n’a été effectuée, il est obligatoire de remplir cette annexe, en indiquant 0 le cas échéant.

Le montant total des retenues à la source prélevées par l’employeur ou la caisse de retraite calculé en annexe 2041 E (c’est-à-dire les retenues à la source pratiquées aux taux de 12% et 20%) est normalement reporté automatiquement à la case 8TA dans la section 8 « Divers » de la déclaration de revenus. Il ne faut en aucun cas modifier le montant reporté. Même si ce montant est égal à zéro, la retenue à la source prélevée a bien été prise en compte dans le calcul de l’impôt à payer.

Il convient, en outre, de reporter impérativement en case 6DD la fraction de la rémunération soumise aux taux de 0% et 12% dans la mesure ou cette fraction est libératoire de l’impôt sur le revenu.

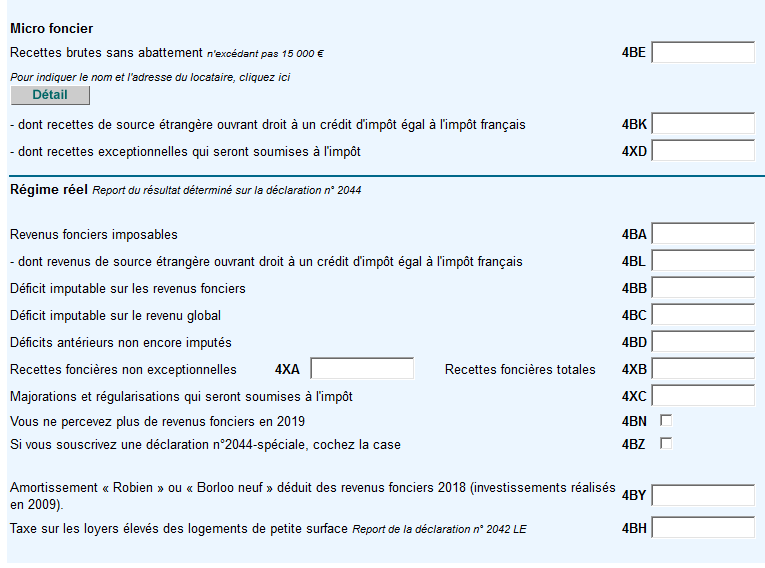

Revenus fonciers (Section 4 de la déclaration)

Les revenus fonciers tirés d’immeuble situés en France ou de droits relatifs à ces immeubles (droits indivis, nue-propriété, usufruits…) ou de parts de sociétés immobilières et les produits accessoires sont à déclarer.

Les revenus fonciers peuvent être soumis à deux régimes d’imposition :

- Le régime micro-foncier ;

- Le régime réel d’imposition.

Le régime micro-foncier est un régime d’imposition simplifié qui s’applique de plein droit aux contribuables dont le montant des recettes brutes est inférieur ou égal à 15.000 €. Les revenus sont alors à déclarer uniquement sur le formulaire n°2042, en case 4BE.

Le régime réel d’imposition s’applique de plein droit aux propriétaires dont le montant des recettes brutes est supérieur à 15.000 €. Les revenus sont alors à déclarer sur le formulaire n°2044 et le résultat sera ensuite reporté sur le formulaire n°2042 en case 4BA (voire 4BB ou 4BC en cas de résultat déficitaire).

Les contribuables éligibles au régime micro-foncier peuvent opter, dans le délai de souscription des déclarations, pour le régime réel : l’option est effectuée par le simple fait de remplir un formulaire n°2044 et s’applique alors pour une durée de trois ans.

Ces revenus sont soumis à l’impôt par des acomptes prélevés par l’administration fiscale. L’administration appliquera le taux du prélèvement à la source du foyer fiscal issu des derniers revenus déclarés et imposés.

Ces acomptes seront prélevés au plus tard le 15 de chaque mois mais il est possible d’opter pour un acompte trimestriel. En cas de cessation de perception de revenus fonciers, il est possible de demander à l’administration la suspension du prélèvement des acomptes.

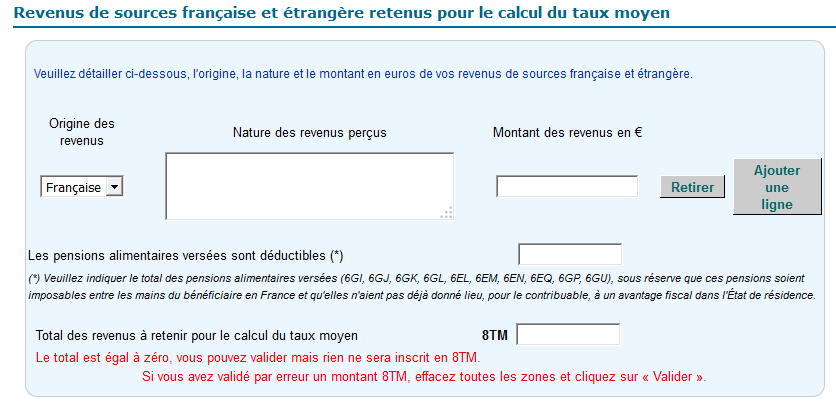

- Demander l’application du taux moyen

Les non-résidents percevant des revenus de source française sont imposés au taux minimum de 20 % jusqu’à un seuil de 27 519€ de revenu net imposable et au taux minimum de 30 % au-delà.

Toutefois, si le contribuable non résident peut justifier que le taux moyen résultant de l’application du barème progressif sur l’ensemble de ses revenus mondiaux (revenus de source française et de source étrangère) serait inférieur aux taux minimums de 20 % et 30 %, ce taux sera applicable à ses revenus de source française.

Pour ce faire, il doit indiquer en case 8TM de la section 8 « Divers » le montant global de ses revenus de sources française et étrangère et préciser le montant de chaque catégorie de revenus sur le formulaire n°2041-TM (pour les contribuables dont le domicile fiscal est situé dans un Etat membre de l’Union européenne ou dans un Etat avec lequel la France a signé une convention d’assistance administrative de lutte contre la fraude et l’évasion fiscale ou une convention d’assistance mutuelle en matière de recouvrement).

![]()

Pour les non-résidents sollicitant l’application du taux moyen, il est possible de déduire les pensions alimentaires dans le calcul de l’impôt sur le revenu, sous réserve que les pensions versées soient déclarées dans les revenus du bénéficiaire et imposables en France, et qu’elles n’aient pas donné lieu, pour le contribuable qui les verse, à un avantage fiscal dans l’État de résidence. Dans un tel cas, il convient de les mentionner dans la fenêtre de la déclaration en ligne dédiée au calcul du taux moyen et intitulée « Les pensions alimentaires versées sont déductibles ».

Si le taux moyen est plus favorable au contribuable, il sera appliqué sur ses seuls revenus de source française et apparaîtra sur son avis d’impôt à la place des taux minimums.

Dans tous les cas, comme l’indique le site de l’administration fiscale, vous avez tout intérêt à cocher la case pour bénéficier du taux moyen d’imposition puisque l’Administration n’applique ce taux que dans la mesure où il vous est plus favorable.

211 réponses

Quand on est résident permanent aux Philippines depuis de nombreuses années et aussi retraite, pourquoi avoir toujours à effectuer une déclaration avec des revenus préremplis incluant des pensions privees non imposable? Il arrive a grand nombre d’entre nous de nous retrouver imposable avec prélèvement indu de l’impôt sur notre compte en banque. Même rembourse mais après plusieurs mois, sait on que beaucoup d’entre nous sommes dans la ME-D- très longtemps ensuite?

Pour régler ce problème difficile et très longues communication téléphonique, contact dans messagerie securise non repondu etc….

Vous les riches payes grassement, pas de probleme, c’est sur…..

Cher Monsieur,

Si des revenus non imposables en France au regard de la convention fiscale en vigueur de l’Etat de résidence apparaissent sur votre déclaration de revenus pré-remplie, il convient de la corriger vous-même en indiquant le montant réel (à savoir 0 dans le cas de pensions non imposables en France par exemple)

Bonjour,

Dans le cadre de la déclaration d’impôts actuelle, je souhaiterai connaître le renseignement suivant :

Mon épouse (de nationalité mexicaine) et moi même (de nationalité française) vivons de façon permanente depuis peu de temps au Mexique.

De mon côté, je reçois une pension du Ministère de la Défense ainsi que des revenus fonciers de source française déclarés sur le formulaire 2042.

Quant à mon épouse, elle est salariée d’une université mexicaine au Mexique, sans lien avec la France.

Ma question est la suivante : Dans notre déclaration d’impôts conjointe, faut-il indiquer les revenus des salaires de mon épouse (lesquels sont déjà imposés à la source dans le pays de résidence ?) Dans l’affirmative, sur quelle annexe et dans quelle case / paragraphe faut-il indiquer les revenus de mon

épouse ?

Enfin, pouvez vous m’indiquez un numéro de téléphone (fonctionnant depuis l’étranger et donc hors 08….) qui me permettrait de joindre un conseiller du service des impôts ?

Je vous remercie par avance.

Bien cordialement.

sylvain

Cher Sylvain,

Merci pour votre message.

Les revenus mexicains de votre épouse sont pris en compte dans le calcul du taux moyen. Si celui ci est plus avantageux, il sera appliqué aux seuls revenus de source française que vous déclarez. L’annexe à remplir est l’imprimé simplifié de déclaration du taux moyen d’imposition des non-résident 2041 TM. Le montant total des revenus à retenir pour le calcul du taux moyen est à reporter en case 8TM de votre déclaration.

Le numéro de la direction des non-résidents est le 01 72 95 20 42. Vous pouvez également vous rendre sur votre espace personnel et choisir un heure de rendez-vous, un agent de la direction vous appellera directement.

Bonne journée,

Bonjour, la declaration de revenus est-elle obligatoire pour les non-résidents s’ils ne perçoivent aucun revenus en France ?

Merci

Bonjour Marion,

Non, si vous n’avez aucun revenu de source française à déclarer, vous n’avez rien à remplir !

Merci!

Bonjour

Ayant mis pour la 1ère fois mon appartement de France en location à partir de juin 2018, je dois me créer un espace particulier et ai donc suivi les recommandations

J’ai envoyé ce qui était demandé (passport) par mail au sip de bordeaux

Et ce il y a 10 jours: je n’ai eu aucun retour, même après relance

Le téléphone du centre d’appel des non résident me laisse systématiquement en attente, sans arriver à avoir un conseiller plusieurs mn après.

Comment faire pour arriver à me créer cet espace svp

Un grand merci d’avance

Bonjour,

La création d’un espace particulier nécessite de connaître votre numéro fiscal, votre numéro d’accès en ligne et votre revenu fiscal de référence figurant sur vos correspondances avec la direction générales des finances publiques.

Si vous ne possédez pas ces informations, vous pouvez vous identifier via France Connect qui permet l’identification via de multiples partenaires.

Sinon, en cliquant sur la rubrique en haut à droite de du portail impot.gouv.fr « votre espace particulier » vous pouvez accédez au cadre Aide et à la sous rubrique » vous n’avez pas encore de numéro fiscal ».

Je vis (et ne suis pas résident) au Maroc depuis 4 ans. Je sors du pays tous les 3 mois, ce qui est toléré. Auparavant, je vivais en Côte d’Ivoire. Au titre de la loi, il m’a été affirmé que je n’avais pas à payer d’impôts, parce que mes retraites privées n’étaient pas imposables.; plus! que je n’étais pas connu des non résidents. La loi aurait elle changée? Le centre des impôts de ma résidence secondaire en France (sans locataires), après m’avoir interrogé, a reçu sa réponse (non résident), et ne m’a plus rappelé.

Ai je quelque chose à faire? Christophe

Cher Monsieur,

Merci pour votre message. Pour être sûr de bien comprendre : jusqu’à aujourd’hui êtes vous résident fiscal français ou non-résident fiscal?

Je suis considéré par l’antenne des non résidents comme non résident, depuis 2006 (au moins). Toutefois, dans leur dernier mail, ils m’ont écrit que j’étais RÉSIDENT (!) au Maroc, et que je devais m’adresser à eux! Ces derniers ne me connaissent pas! Que faire quand, juste avant d’aller dans un meilleur monde, je rentrerai en France. J’ai peur qu’ils ne me demandent un quitus des Marocains. Christophe

Si vous êtes non-résident quelque part, il faut bien être résident autre part !

Au titre de la convention fiscale qui lie le Maroc et la France, les pensions servies par la France à des résidents marocains sont uniquement imposables au Maroc.

Bonjour, Qu’en est il des revenus Mobiliers percus en France en 2018 (dividendes de parts de societes et ventes d’actions) ? Quel est le formulaire a remplir et le taux d’imposition pour les residents a l’étrange hors Europe ?

Bonjour Mathieu,

Les revenus de capitaux mobiliers français font l’objet d’un prélèvement forfaitaire libératoire, prélevé à la source par l’établissement financier. Ces revenus n’ont donc pas besoin de figurer sur votre déclaration. La loi française prévoit des taux de retenue à la source (RAS) de droit commun, selon le pays de résidence.

Etat membre de l’EEE

RAS dividendes 21%

RAS intérêts 19%

Autre Etat

RAS dividendes 30%

RAS intérêts 33,3%

Certaines plus-values sont soumises à un impôt en France, à payer au moment de la vente. Ces plus-values ne doivent pas non plus apparaître sur la déclaration de revenus. Il s’agit de plus-values issues de la cessions de droits ou titres de société ayant leur siège en France, si le cédant a détenu une participation substantielle, plus de 25% du capital de la société au cours des cinq années précédant la cession.

Une chronique fiscale viendra prochainement apporter des précisions quant à la fiscalité des actifs mobiliers pour les Français de l’étranger.

Cordialement,

Les retraites versées par la Caisse de Retraite PREFON sont-elles imposables?

Merci.

Cher Monsieur,

Merci pour votre message,

Tout dépend du contenu de la convention fiscale qui lie le pays de résidence et la France. En général les pensions publiques sont imposables en France mais il faut se référer à la convention pour s’en assurer. Ce tableau vous indique rapidement le lieu d’imposition des pensions selon leur nature (https://bit.ly/2WxEpRr)

Cordialement,

Bonjour,

Nous habitons en Italie et sommes soumis à la fiscalité Italienne pour nos revenus. Nous avons quelques questions en suspend pour la déclaration sans réponses des impôts…

Nous devons cependant remplir la déclaration 2042 et 2044 pour déclarer des revenus fonciers français.

Sur le 2042 dans le paragrafe « 8 Divers », il est mentionné:

=> Contrat d’assurance souscrit à l’étranger. Si l’on a une Assurance vie souscrite en Belgique depuis 2005: Devons nous cocher la case (8TT)?

=> Comptes ouverts, détenus, utilisés ou clos a l’étranger, remplissez la déclaration annexe numéro 3916. Il s’agit en faite, après avoir lu la notice, d’une déclaration pour les résidents français. Pouvez-vous me confirmer que nous ne devons ni remplir la 3916, ni cocher la case 8UU.

=> nous sommes non residents affilié à un regime italien d’assurance maladie. je coche 8SH et 8SI: dois-je joindre une attestation?

Bonjour,

Étrange…personne n’a répondu à votre question. Portant je me pose la même concernant le formulaire 3916.

Bonjour,

Les comptes bancaires ou d’épargne ouverts à l’étranger doivent être déclarés à l’administration fiscale par les résidents fiscaux français. Les non-résidents ne sont pas soumis à cette obligation.

Bonjour

J’ai du mal à suivre les changements de règles des prélèvements sociaux sur les revenus fonciers des non-résidents. Tous les prélèvements payés depuis 2013 sont-ils remboursables en cas de réclamation?

Merci

Merci pour votre message,

En effet les prélèvements sociaux sont l’objet d’un imbroglio juridique au niveau européen depuis leur introduction en 2012.

Je vous invite à consulter cette page pour un bref historique des revirements autour de cette question : https://bit.ly/2HaKxKq

Si vous êtes affilié à un régime de sécurité sociale d’un Etat partie de l’Espace Economique européen ou de Suisse, vous êtes exonéré de prélèvements sociaux sur les revenus fonciers. Vous pouvez en demander le remboursement pour les années 2016 et 2017, la période précédente étant prescrite.

Bonjour,

Nous sommes bi-nationaux franco-suisse et nous vivons et travaillons en Suisse. Nous faisons une déclaration en France pour des revenus fonciers et une en Suisse pour tous nos autres revenus AVEC y compris les revenus fonciers français ce qui nous pénalise (changement de tranche). N’est-ce pas une sorte de double imposition?. Pourtant la France et la Suisse ont signé un accort justement sur ce cas particulier!

Pourriez-vous m‘expliquer et me donner votre avis.

Merci par avance pour votre aide.

Chère Madame,

L’article 6 de la convention franco-suisse prévoit que « les revenus provenant de biens immobiliers sont imposables dans l’Etat contractant où ces biens sont situés ». Mais l’article 25 précise que lorsqu’un résident de Suisse reçoit des revenus ou possède de la fortune qui, conformément aux dispositions de la

Convention, sont imposables en France, la Suisse exempte de l’impôt ces revenus, mais peut, pour calculer le montant de l’impôt sur le reste du revenu ou du résident, appliquer le même taux que si les revenus en question n’avaient pas été exemptés.

Vous ne payez pas d’impôts sur vos revenus fonciers français en Suisse mais ceux ci entrent dans la base imposable de vos impôts suisses, ce qui explique le « saut » de tranche.

Cordialement,

Je veux bien remplir ma déclaration en ligne mais pourquoi est-il alors obligatoire d’autoriser un prélèvement direct sur un compte bancaire. Ça, je ne suis pas d’accord. Je veux recevoir mon avis d’imposition et je paierai dans le délai imparti. Quand l’administration nous vante les mérites de la déclaration en ligne, elle « oublie » de signaler ce petit détail… Soit vous pouvez me dire comment éviter cette autorisation de débit, soit l’ASFE devrait plaider pour qu’elle ne soit pas obligatoire. Merci.

Cher Monsieur,

Si le montant de votre impôt est inférieur à 300 euros, vous pouvez régler par chèque, par virement bancaire ou en espèce. (https://bit.ly/2VrKMcF)

Vous pouvez également payer directement en ligne à chaque échéance depuis votre espace particulier ou être prélever à échéance (https://bit.ly/2VesCGp)

Ceci est valable pour les résidents, comme pour les non-résidents.

Cordialement,

Bonjour,

Je vis à l’étranger depuis une vingtaine d’années. Je n’ai depuis ce temps jamais fait de déclaration en France.

Je l’ai toujours faite dans mon pays de résidence.

J’ai depuis une quinzaine d’années de faibles revenus provenant des dividendes d’un compte en actions.

Cela n’a jamais dépassé quelques centaines d’euros annuelles.

Que devrais-je faire pour être totalement en règle?

Merci

Cordialement,

Dominique

Merci pour votre message,

Vous n’avez rien à faire ! les dividendes distribués à des personnes physiques non-résidentes sont soumis à une retenue à la source au taux maximum de 12,8% (sous réserve de l’application des conventions internationales qui peuvent prévoir un taux réduit). Les dividendes ne sont pas à mentionner dans votre déclaration de revenus

Bonsoir,

Je suis RNH au Portugal, mon avis 2018 sur revenus de 2017 présentait des « 0 » partout.

Lors de mon dernier contrôle médical en France, j’étais avancé à mon ancien centre des impôts pour faire la déclaration. La personne ne savait pas dans quelle case de l’imprimé 2041, il me fallait mentionner mes retraites, je devais appeler Noisy.

Malheureusement, impossible de les avoir suite à un grand nombre d’appels.

Demain (le 21 arrivera vite), je vais ouvrir vos *.pdf et voir ça de près, d’autant que j’aurai une déclaration à faire au FISC portugais sous mon nº NIF.

Merci pour votre message,

Nous restons à votre disposition en cas de besoin lors de votre déclaration.

Cordialement,

Bonjour,

N’ayant aucun numéro (mon ex mari faisant les déclarations), j’ai suivi la procédure par Internet. Au bout de 2 semaines, comme ils me menaient en bateau par mail, j’ai appelé le centre des impôts et l’agent m’a donné mon numéro fiscal ! Et un numéro de téléphone du centre des impôts pour les non résidents (Celui ci obsolète depuis le 1er janvier ! ) Je les ai donc appelé sur le nouveau numéro mais impossible de les avoir ! Ils sont tous occupés !

J’ai besoin du numéro d’accès en ligne et du revenu fiscal de référence. Qui va me les donner et comment si je n’arrive pas à avoir quelqu’un au téléphone ? Puis je avoir un mail de contact ? Une personne compétente qui pourra me donner les numéros qui me manquent !

3 semaines sont déjà passées et franchement je ne sais plus quoi faire !

Merci d’avance pour votre réponse

Vous devriez essayer de vous connecter sur le site des impôts par le compte « Ameli », avec votre numéro SS et votre mot de passe pour l’assurance maladie.

Bonjour, dans la fiche, dans la phrase : « Pour vérifier si une pension est imposable en France ou non, le contribuable peut se référer au tableau indiquant le lieu d’imposition en fonction des conventions signées par la France. » Le lien tableau ne fonctionne pas alors qu’il serait effectivement très utile.

Cher Monsieur,

Nous vous remercions de votre remarque. Le lien a été ajouté sur la page internet, et le sera sous peu sur la fiche en pdf.

Voici un lien pour accéder directement au tableau :

https://alliancesolidaire.org/wp-content/uploads/2019/04/tableau.pdf

Bonjour,

Etant non resident fiscal, j’ai paye, en 2018, des impots sur mes revenus 2018 (pension civile imposable en France), par RAS (retenue a la source, a ne pas confondre avec le PAS, prelevement a la source, mis en place en janvier 2019).

Les residents fiscaux francais ne vont pas (sauf cas particuliers) payer des impots sur leurs revenus 2018 grace au CIMR.

Pourquoi le CIMR ne s’appliquera t’il pas aux revenus des non-residents soumis aux retenues a la source specifiques?

Cela est injuste et montre bien l’inequite fiscale subie par des francais etablis a l’etranger.

Que compte faire l’ASFE pour nous defendre?

Merci d’avance pour votre reponse qui doit concerner beaucoup de personnes qui se trouvent dans ma situation.

Bonjour,

Je réside au Luxembourg et bénéficie d’une rente versée par PREFON, en applicant la convention fiscale, cette rente doit elle être imposée en France ou au Luxembourg ?

En l’application de la convention fiscale franco-luxembourgeoise (article 18) les pensions publiques servies à un non-résident fiscal français habitant au Luxembourg sont imposables en France.

Bonjour,

L’obligation alimentaire versée à un ascendant est-elle une pension alimentaire déductible ? Je suis non-résidente fiscale en Grèce. Merci de votre réponse.

Chère Madame,

Il est en effet possible de déduire l’obligation alimentaire tout comme la pension alimentaire pour le calcul du taux de l’impôt français sur l’ensemble des revenus mondiaux.

Vous trouverez ici une aide pour déterminer le montant déductible : https://www.impots.gouv.fr/portail/particulier/questions/puis-je-deduire-laide-que-japporte-mes-parents-et-pour-quel-montant

Cordialement,

Résidant en Allemagne,et ayant toujours payé mes impots en France,je dois maintenant les payer en Allemagne etant retraité,?

Cher Monsieur,

La convention fiscale stipule que les pensions de retraite privées perçues par un non-résident fiscal français en Allemagne soient imposées en Allemagne, d’où le changement de lieu d’imposition.

Cordialement,

Bonjour

Je réside en Suisse depuis 1980, mariée mon époux est de nat. Suisse, je perçois une petite retraite de 300 Euro p.m. de la Carsat , je déclare ce montant avec mes impôts en Suisse, étant donné qu’il y a une convention entre la Suisse et la France et en vue du montant , dois-je faire une déclaration en France.

Je n’ai pas de rédidence en France, maison ou Appartement.

Est ce exacte que je continue à payer les Imports sur ce montant en Suisse.

Bonjour Madame,

Si cette pension provient du secteur privé, elle n’est imposable qu’en Suisse au regard de la convention fiscale. Vous n’avez donc rien à déclarer en France.

Cordialement,

Bonjour, je suis totalement perdu dans les démarches administratives suite au décès de mon épouse en septembre dernier. Mon épouse percevait une petite retraite de la CARSAT de Strasbourg et une autre de le la Renteversicherung d’Allemagne. Or à ce jour aucune réversion n’a encore été versée, chaque caisse se renvoyant la balle. D’autre part, il m’a été indiqué qu’il me fallait désormais déclarer mes revenus dans mon pays de résidence, quelle que soit l’origine de ses retraites. Je me suis donc déclaré au Finanzamt de Sarrebrück qui a bien pris en compte mes revenus et m’a signifié que je n’étais pas imposable. Mais le centre des impôts des non résidents en France me demande une déclaration également. Que faire ?

Merci d’éclairer ma lenterne !

Cordialement !

Cher Monsieur,

La pension de réversion est calculée sur la base de la pension vieillesse de la personne disparue . Le montant de la pension de réversion nationale et le montant de la pension communautaire sont comparés. La pension la plus élevée est attribuée.

Quelle est la nature de vos revenus? (pension, salaire, privé ou public)?

Bonjour Monsieur,

Je suis résident retraité français au Maroc. Je touche ma retraite de fonctionnaire en France mais contrairement à ce qu’indique votre tableau je me dois de la déclarer au Maroc et donc de payer mes impôts dans ce pays.Ma femme est fonctionnaire détachée dans ce pays.Elle est par contre soumise à l’impôt français de par ce statut. Nous faisons donc une déclaration du foyer fiscal en France ..Mais bien entendu je ne déclare pas ma pension pour éviter la double imposition en stipulant chaque fois cette situation particulière dans la case « commentaires » du formulaire français…La lecture de votre tableau m’interrogeant, je voudrais que vous me confirmiez que nous sommes tout à fait en règle vis à vis des deux administrations fiscales (celle du Maroc et celle de la France).

En vous remerciant pour votre disponibilité,

Bien cordialement

Cher Monsieur,

Merci pour votre commentaire, ce tableau n’était en effet pas la version mise à jour (notamment pour le Maroc). Le lien a été modifié.

Je vous confirme que toutes pensions (publiques ou privées ) sont imposables au Maroc. C’est d’ailleurs l’une des rares conventions fiscales prévoyant l’imposition des pensions publiques dans l’Etat de résidence.

Vous n’avez donc rien à déclarer en France.

Bonjour,

Je réside en Susse depuis 1980, je perçois une petite retraite de la France, jusqu’à ce jour j’ai toujours mis ce montant dans ma déclaration d’impots de la Suisse, selon la convention entre la FRance et la Suisse .

Maintenant je lis partout que les non-résident en France mais qui perçoivent une retraite, doivent faire une déclaration pour la France.

En Suisse on me dit que je suis imposable pour ce montant ( 300 Euro p.m.) en Suisse. ou je réside.

Pouvez vous m’apporter votre Aide.

Cordialement

Bonjour Madame,

Si cette pension provient du secteur privé, elle n’est imposable qu’en Suisse au regard de la convention fiscale. Vous n’avez donc rien à déclarer en France.

Cordialement,

Imposition des plue-values . Je suis non résidente fiscale, je déclare mes dividendes français en GB où je suis résidente fiscale depuis plus de 20 ans. D’aprés votre réponse à Dominique les dividendes étant soumis à une retenue à la source, ils ne sont pas à mentionner dans la déclaration de revenus. {mais je les ai quand même déclarées en GB et ai été imposée…) J’ai vendu toutes mes actions françaises en juin 2018. La plue-value, que j;ai déclaré en GB, est-elle aussi à déclarer en France? Moi aussi même problème pour essayer d’obtenir un numéro fiscal, adresse mail incorrecte et pas de réponse au téléphone, j’ai envoyé une lettre par la poste!

Merci.

Odile

Chère Madame,

Merci pour votr equestion qui permet de souligner la multiplicité des situations due aux différences contenues dans les conventions fiscales que la France a signé avec les autres pays.

La convention que les dividendes perçus au Royaume-Uni y sont imposés à la source au taux de 10%. Ils sont également imposés en France au taux progressif (art. 4-A du CGI), tout en bénéficiant de l’abattement de 40%. Afin d’éliminer cette double imposition, le contribuable reçoit un crédit d’impôt égal au montant de l’impôt payé au Royaume-Uni, dans la limite de 15% du dividende brut.

En application de la Convention, les plus-values de cession de valeurs mobilières sont taxées par l’Etat de résidence du cédant.

Il existe néanmoins deux exceptions à cette règles :

a) lorsque la cession porte sur des titres de sociétés à prépondérance immobilière ou b) lorsqu’il s’agit de cession de parts ou actions de sociétés soumises à l’Impôt sur les Sociétés dans lesquelles le cédant détient une participation supérieure à 25% (évalué au niveau du foyer élargi, en ce compris détention par les conjoints, leurs ascendants et descendants).

Je ne peux que vous recommander de continuer à appeler. Les lignes téléphoniques fonctionnent en ligne d’attente. Un appel entre soit dans la ligne d’attente soit est rejeté. Vous pouvez également envoyer un mail à l’adresse suivante : sip.nonresidents@dgfip.finances.gouv.fr

Cordialement,

ancien fonctionnaire des Nations-unies, résident en Tunisie, dois-je faire quelque chose vis-à vis du fisc français?

Chère Monica,

Si la France a conclu des traités avec plusieurs organisations internationales qui prévoient l’exonération d’impôt sur le revenu pour les traitements et émoluments versés à leurs agents durant leurs activités. En revanche, les pensions de retraite sont imposables dans les conditions de droit commun. Ainsi au regard de la convention fiscale franco-tunisienne, les pensions perçus par un résident tunisien sont imposables en Tunisie.

Cordialement,

Bonjour ! Je suis Martiniquaise, retraitée anticipée, résidente au Maroc depuis Juin 2018. J’ai rempli ma déclaration en ligne. J’aimerais savoir si je devrais payer des impôts en France et aussi au Maroc ??? Merci de votre réponse.

Chère Madame,

Les conventions fiscales signées par la France avec les autres pays ont pour but d’éviter les doubles impositions. Il faut se référer au contenu de la convention pour savoir où les revenus seront imposés (et ceux selon leur nature).

Vous devez déclaré les revenus perçus jusque fin mai comme résidente fiscale. A partir de juin 2018 vous êtes considéré comme non-résidente, ce sera donc la convention franco-marocaine qui primera. La convention franco-marocaine prévoit que les pensions publiques comme privées sont imposables au Maroc, il faudra donc se rapprocher du fisc marocain.

Cordialement,

Y a-t-il un montant minimum d’imposotion, résidante au Danemark, j’ai reçu un relevé de banque de mon compte français faisant état d’une déclaration pour 2 euros, mon seul ‘revenu’ imposable en France.

Bonjour,

Non il n’existe pas de revenu minimum. de quel revenu s’agit il?

Je suis retraité, résident en Amérique Latine et résident fiscal en France où me sont versées mes retraites depuis 2011 (et mon unique revenu), je paye donc mes impôts en France.

Je suis marié, mon épouse ne disposant d’aucun revenu.

Il y a plusieurs années, j’ai réalisé sur le site des Impôts une simulation anonyme du calcul de l’impôt sur le revenu comme si j’étais résident en France, surprise: le montant de l’impôt est deux fois plus faible que celui que je paye actuellement.

Contactée a plusieurs reprises, l’administration fiscale a répondu une première fois: » Nous ne prenons pas en compte le nombre de parts pour le calcul de l’impôt « .

Dans un tchat récent l’administration fiscale a répondu, en résumé, » que le nombre de parts devait être pris en compte « , or il n’en est rien.

J’ai refait récemment la simulation sur le site des impôts comme si j’étais résident en France: aucun impôt à payer cette année!

Dans quel monde vivons nous? Nos épouses (ou époux) ne comptent pas?

Cher Monsieur,

Vous vous dites résident fiscal en France puis plus loin vous dites avoir réalisé une simulation comme si vous étiez résident. La perception en France d’une pension de retraite ne suffit pas à déterminer la résidence fiscale d’un contribuable.

La résidence fiscale est définie par la convention fiscale qui lie le pays de résidence et la France, si elle existe. Si la convention ne précise pas les critères de résidence fiscale ou en l’absence de convention, il faut se référer à l’article 4B du code général des impôts qui considères comme ayant leur domicile fiscal en France :

a. Les personnes qui ont en France leur foyer ou le lieu de leur séjour principal ;

b. Celles qui exercent en France une activité professionnelle, salariée ou non, à moins qu’elles ne justifient que cette activité y est exercée à titre accessoire ;

c. Celles qui ont en France le centre de leurs intérêts économiques.

Je suis résident fiscal en Malaisie. En 2018 j’ai perçu 1352 euros de ma caisse de retraite complémentaire IRCANTEC en tant qu’agent contractuel (cad. agent non titulaire de la fonction publique)

Suivant l’application de l’Annexe 1 des convention internationales entre la France et la Malaisie, je note que les retraites publiques sont imposables en France ( en opposition aux caisses privées et sécurité sociale) .

Dans mon cas, est-ce que je dois considerer que l’IRCANTEC est une caisse de retraite publique ?

SVP, éclairez-moi !

Cher Monsieur,

L’IRCANTEC est un régime de retraite complémentaire des agents non titulaires de l’État et des collectivités publiques. Bien que s’adressant à des contractuels et par points, il s’agit d’une pension servie par l’Etat ou l’une de ses subdivisions. Les sommes perçues à ce titre sont donc bien imposables en France.

Cordialement,

Bonjour,

Veuillez m’excuser puisque ma question ne concerne pas les impôts. Néanmoins je me retrouve dans la situation compliquée et votre rconseil me serait très précieux.

Nous vivons en Espagne depuis 4 ans.

En 2017 mon mari decède subitement.

Il était espagnol nous sommes residents en Espagne. Il était retraite francais avait trois enfants adultes du premier mariage en France. Au niveau immobilier : une maison en France et un terrain en Espagne.

Après son décès la déclaration des heriters et du partage sont etablis en Espagne. Le notaire français affirmé que ces actes doivent être retranscrits en France et declare que nous devons payer le droit de partage en France malgré que nous , moi et mon fils de 8 ans, ne touchons rien comme héritage en France et on réside en Espagne. Je trouve que c’est profonfdement injuste. Pourriez-vous me reinsegner a ce sujet..

,

Cordialement

Julia Jimenez

Chère Madame,

Où a été ouvert le testament de votre mari? A quel titre le notaire français est il intervenu?

Les droits de partage sont des frais notariés et non des frais fiscaux.

Bonjour,

Je vous ai envoie un message elle 9 mai pour lequel je n’ai malheureusement pas reçu de réponse. Comme le 21 mai arrive a grand pas je me permet de vous reformuler mon questionnement.

Je vous indiquai que nous habitons en Italie et sommes soumis à la fiscalité Italienne pour nos revenus. Nous déclarons des revenus fonciers avec le formulaire 2044

Nous souhaitons savoir si nous devons cocher la case Contrat d’assurance souscrit à l’étranger du paragrafe 8TT Divers”, il est mentionné si l’on a une Assurance vie souscrite en Europe depuis 2005

Nous avons bien sur un compte ouvert à l’étranger mais le formulaire 3916 étant a remplir par les résidents français. Pouvez-vous me confirmer que nous ne devons ni remplir la 3916, ni cocher la case 8UU.

Devons nous fournir une attestation confirmant que nous sommes non residents affilié à un régime italien d’assurance maladie en cochant coche 8SH et 8SI pour être exempté de la CSG?

Chère Madame,

Si vous ou un membre de votre foyer avez souscrit, modifié ou dénoué un contrat d’assurance-vie auprès d’un organisme établi à l’étranger, vous devez cocher la case 8TT de la déclaration 2042. Vous devez également joindre à votre déclaration, sur papier libre, une note sur laquelle vous indiquez :les références du contrat, ses dates d’effet et de dénouement, les avenants et opérations de remboursement relatifs à ce contrat.

Le formulaire 3916 ne vous concerne pas en effet, étant réservé au résident ayant un compte ouvert hors de France (donc pas de case 8UU)

Revenus du patrimoine exonérés de CSG et CRDS

Il faut en effet cocher les cases 8SH et 8SI pour les personnes affiliées à un régime de sécurité sociale d’un Etat membre de l’Espace économique ou de la Suisse pour être exonéré de prélèvements sociaux sur les revenus fonciers. Vous restez néanmoins redevable du prélèvement de solidarité de 7,5 %.

Bonjour

Apres avoir travaille comme Français non resident en Indonésie pendant 25 ans je suis maintenant a la retraite en Indonésie et je touche mes pensions CNAV , AGIRC et AARCO en France ….

AGIRC et AARCO sont elles catégories dans le regime prive ?? …important car de part le tableau relatif au déclaration de pensions il est indique que les pension du type « Privé » ne sont pas imposable pour les non resident situe en Indonésie….?? svp pouvez vous me confirmer et me conseiller

urgent svp car l échéance est la !!

Cher Michel,

En effet, AGIRC-ARRCO fédère des caisses de retraite complémentaire privée, les pensions perçues à ce titre ne sont pas imposables en France mais en Indonésie au regard de la convention franco-indonésienne.

Bonne journée

Bonjour

Pour le convention franco-sudafricaine, AGIRC-ARRCO sont imposable en Afrique du Sud, ou pas?

Je suis veuve et reçois la retraite CNAV et AGIRC-ARRCO de mon marie Je suis resident en Af du Sud.

Merci pour votre aide…

Chère Madame,

Les pensions versées par la caisse de retraite AGIRC-ARRCO sont imposables en Afrique du Sud selon la convention fiscale.

Bonjour,

J ai fais ma declaration en ligne- Je suis residente en Angleterre. Je declare mes revenus fonciers de source francaise uniquement . Cette annee , c est l annee blanche et sur la declaration 2044 , des nouvelles lignes ont ete ajoutees : Pour effacer votre impot sur les revenus fonciers 2018.

Dans la rubrique propriete rurale et urbaine:

j ai complete la ligne 20 et 21. Le montant est le meme .

j’ ai aussi complete la ligne 30 et 31. Le montant est le meme.

Je n ai pas de revenus exceptionnel, est ce que j ai declare correctement ces cases?. Je me demande quelle va etre la consequence sur mon impot a payer. Mon revenu net foncier est inferieur au taux de 30%.

j ai aussi coche la case 8SH ainsi que 4BA qui correpond a mon revenu net foncier , et la case 4xa et 4xb qui est du meme montant que la ligne 30 et 31 .

Merci de me renseigner

Les opérations que vous indiquez semblent correctes, reportez bien les montants sur la déclaration 2042 NR.

La case 4 BA est bien à compléter et non à cocher.

Il faut cocher la case 8SH si vous dépendez d’un régime social d’un pays membre de l’Espace économique européen ou de la Suisse (autre que français), ce qui semble être le cas. Cochez la case 8SI si votre conjoint est dans le même cas.

L’imposition sur les revenus 2018 est effacé par un crédit d’impôt, le CIMR. Vous n’aurez donc pas à vous acquittez d’impôts sur les revenus fonciers 2018.

Je suis retraité résident aux USA et touchant des pensions en France que je déclare en France.

Le prélèvement à la source libératoire est-il toujours applicable pour le calcul des impôts dûs en 2019 d’après la déclaration soumise en mai 2019 (et ce prélèvement à la source est-il supprimé à compter de 2020)?

Cher Monsieur,

Vous faites sûrement référence à la retenue à la source spécifique des non-résidents.

Cette retenue à la source composé en trois tranche (0/12/20 fonction du montant de la rémunération, pension, rente perçues) est libératoire de l’impôt sur le revenu (IR) pour les tranches 0 et 12%.Cela veut dire que seule la fraction de revenus ayant fait l’objet d’une retenue à la source de 20% est comprise dans la base imposable de l’IR.

Attention à régulariser les montants de la retenue à la source quand les pensions proviennent de plusieurs caisses de retraite.

A partir de 2020, les trois tranches de cette retenue seront remplacées par les tranches du prélèvement à la source appliquées des résidents. Cette retenue ne sera plus du tout libératoire de l’impôt sur le revenu.

Merci beaucoup. Vous avez compris ma question et y avez répondu.

Pouvez-vous clarifier le point suivant?

Apres déduction du revenu imposable de la portion de revenu non soumise à l’impôt (du fait de la retenue à la source libératoire), il reste un revenu qui est imposable. Les annnées passées, ce revenu était imposé à 20%.

Qu’en est-il en 2019 sur CETTE fraction de revenu imposable? Est-ce 20% jusqu’ã Eur27,519 et 30% au delà?

Ou bien, est-ce que le seuil d’application des 30% de Eur27,519 est le revenu incluant la portion de revenu non soumise à l’impôt?

.

Pouvez-vous clarifier l’ínclusion des pensions alimentaires pour le calcul du taux moyen:

Je déclare mes pensions payées en France dans ma déclaration de non-resident en France.

Je suis résident aux USA et je recois une pension de la sécurité sociale américaine et je percois des intérêts de mes placements aux USA. Je déclare ces 2 revenus uniquement dans ma déclaration américaine. Je verse aussi aux USA à une ex conjointe 11% de mes retraites francaises par jugement du divorce. Je déduis ces 11% de ma déclaration américaine mais je ne les déduis pas de ma déclaration francaise. Mon revenu global pour le calcul du taux moyen est-il égal à : pensions francaises, pension SS américaine, intérêts americains, moins les 11% verses à l’ex conjointe?

Les pensions alimentaires qui ont déjà fait l’objet d’un avantage dans l’autre Etat ne pourront être déduites dans le calcul du taux moyen.

TOUT D’ABORD MERCI MERCI POUR CETTE OPPORTUNITE DE POSER ET REPONDRE A DES QUESTIONS. VOTRE AIDE TRES IMPORTANTE.

Merci pour votre réponse. C’est effectivement ce que j’avais lu. Mais je ne comprends pas la raison pour laquelle la pension alimentaire ne peut pas être déduite du revenu non francais pour le calcul du taux moyen. Le but est de calculer l’impôt théorique francais sur le revenu mondial avec la table résidents de lIRPP et de comparer ce montant à celui calculé avec les tranches non résidents de 20 et 30%. Si cet impot théorique est inférieur à celui des 20/30%, alors le barème d’imposition résidents s’appliquera au calcul de l’impôt francais sur le revenu francais du non-résident au lieu des taux de 20/30%. Pourquoi exclure les pensions alimentaires versées à l’étranger? Elle font partie du revenu mondial. Mon revenu mondial pour le calcul du taux moyen devrait se réconcilier avec mon revenu global dans ma déclaration américaine. C’est comme cela que Noisy-le-Grand pourra auditer le revenu mondial.

Autre point: mon jugement de divorce du tribunal américain demande le paiement de 11% de mes pensions francaises à mon ex conjointe. Hors ceci est une exception spécifiquement imposée par la juge. Aux Etats-Unis, les caisses de retraite sont obligées de verser directement à lex-conjointe les 11%. Lors de l’audience au tribunal, il m’a été demandé de requérir les caisses de retraite francaises de verser directment les 11%. Hors les caisses de retraite francaises ne peuvent pas le faire. La pratique en France est que le conjoint touche 100% et reverse une pension alimentaire de 11%. La loi américaine ne considère pas ces 11% comme une pension alimentaire mais comme un dû a l’ex conjointe/sa part des revenus du couple. Je peux déduire les 11% de mon revenu mondial déclaré aux Etats-Unis. Je ne vois absolument pas pourquoi mon revenu mondial pour le calcul du taux moyen ne peut pas déduire les 11%. Comme indique ci-dessus, le jugement de divorce ne considère pas ces 11% comme une pension alimentaire. Si les caisses de retraite francaises pouvaient payer directment mon exconjointe comme la loi americaine le requiert, mon revenu francais serait inferieur de 11%. Mon ex conjointe devrait declarer en France ce revenu de 11%. Elle ne le fait pas parce que le paiement se passe aux Etats-Unis. Donc les fisc francais percoit des impôts sur moi pour ces 11% Je peux les déduire aux Etats-Unis et mon ex conjointe les déclare aux Etats-Unis. Donc tout est balancé.

Les exceptions du revenu moyen vont s’appliquer a un nombre beaucoup plus important de contribuables cette année. Or Noisy-le-Grand va tout faire à la main. Je n’ai cette année pas recu d’estimation de mes impôts quand j’ai complété ma déclaration le 15 avril. Le message disait: le montant dímpôts sera communiqué avec l’avis dímposition…donc fin juillet au mieux avec paiement dû de 100% des impôts en septembre (il n’y a a pas eu de tiers provisionnel cette année). Noisy-le-Grand va pondre des chiffres, et en cas de désaccord, il est impossible de les joindre par téléphone ou messagerie (ils ne répondent pas car ils sont deja surchargés et le seront encore plus après l’envoi des avis dímpôts fin juillet) sauf par courrier recommandé avec AR.

Je précise comment la loi sur le partage des retraites en cas de divorce fonctionne aux Etats-Unis:

L’ex-conjoint(e) a droit à 50% des droits de retraite de l’autre conjoint accumulés au prorata des années communes du mariage (ce n’est pas une « pension alimentaire » comme dans le droit de divorce francais et ca marche dans les 2 sens pour chaque époux). Dans mon cas, le prorata des années de mariage par rapport au total des années de contribution aux pensions francaises donne 22%, la moitié 11% (= dans un seul sens car mon ex-conjointe n’avait pas de contribution de retraite pendant notre mariage). Normalement , cette part est payée directement chaque mois par les institutions de retraite américaines à l’ex conjointe. La seule raison pour laquelle l’argent passe par moi et est reversé par moi à mon ex-conjointe est que les caisses de retraite francaises refusent de verser l’argent directement à mon ex conjointe. Si cet argent venait d’une caisse de retraite américaine, mon revenu serait de 11% inférieur. C’est pourquoi, je déduis les 11% de mon revenu américain (et donc de mon revenu global) pour refléter les termes du jugement et accomoder la pratique des caisses de retraites francaises.

Tout cela pout renforcer le point qu’il n’y a pas de justification de ne pas déduire les 11% de mon revenu global pour le calcul du taux moyen . Ne pas déduire les 11% revient à me faire payer des impôts sur les 11% que je n’ai pas. Déduire les 11% pour le calcul du taux moyen permet de réconcilier ma déclaration francaise avec ma déclaration globale américaine, et vous indiquez par ailleurs que Noisy-le-Grand pourra demander cette réconciliation.

Cher Monsieur,

Je vous remercie pour toutes ces précisions fort intéressantes.

Je n’ai malheureusement pas de réponse à vous apporter quant à l’exclusion des pensions alimentaires ayant déjà fait l’objet d’un avantage dans le pays de résidence dans ce calcul théorique.

Néanmoins, vos explications sur le fonctionnement du « dédommagement » américain à la suite d’un divorce m’interroge sur la qualité de pension alimentaire que pourrait lui reconnaître l’administration fiscale française.

L’article 197 A fait mention des pensions alimentaires, mais cette notion s’avère bien diverse selon les pays ainsi que ses modalités d’acquittement. Ce sera une interrogation à soumettre prochainement au ministre de l’action et des comptes publics sur l’interprétation de cette nouvelle disposition. Le Bofip (bulletin officiel des finances publics) n’a pas encore commenté cette partie.

Par ailleurs, je ne peux que vous recommander d’adresser un rescrit fiscal à l’administration exposant votre cas.

Bien cordialement,

Bonjour,

Les residents francais ont droit a une annee blanche.

Je suis residente aux Etats-Unis et non residente au regard de la France ou je percois toutefois des revenus salaries sur lesquels mon employeur opere une RAS. Lorsque j’ai pose la question de l’annee blanche au SIP des non-residents, ils m’ont repondu que cela ne s’appliquait pas aux non-residents.

Qui mieux est, la Retenue a la source passe de 20% a 30% au dela d’un certain seuil.

Est-ce que vous confirmez et si c’est le cas, ferez-vous quelque chose pour nous defendre face a cette injustice.

Merci

Le crédit d’impôt modernisation du recouvrement (CIMR) s’appliquera à l’impôt sur le revenu des Français de l’étranger ainsi qu’à l’impôt sur les revenus fonciers. Il ne s’appliquera pas à la retenue à la source spécifique des non-résidents.

Par ailleurs, cette retenue à la source ne passe pas de 20 à 30%. Aujourd’hui elle est composée de trois tranches (0/12/20). A partir de 2020, les trois tranches de la RAS seront remplacées par les tranches prévues dans les grilles du prélèvement à la source, plus proches des revenus et évitant les effets de seuil d’un nombre réduit de tranche.

bonjour

j’ai lu que pour 2018 les résidents en France ne paieront pas d’impôt sur leur revenus mais que les Français non résidents et ayant des revenus en France en paieront.

Est ce exact et si oui comment justifie t on cette mesure qui est contraire à l’égalité devant l’impôt?

L’impôt sur le revenu ainsi que l’impôt sur les revenus fonciers des Français de l’étranger bénéficieront du crédit d’impôt (CIMR)

Bonjour ,

Je vis au Canada depuis 12 ans , mes pensions me viennent toutes de France , je fais une déclaration au Canada ,puisque je suis résidente permanente et bénéficie des mêmes avantages que les canadiens, je fais également ma déclaration en France, mais cette année j’ai dû mettre mes coordonnées bancaires alors que je suis non imposable !

Pourquoi ? Il y a t il une entourloupe ?

Merci de votre réponse.

Cordialement

Chère Madame,

Etes-vous non imposable au titre des dispositions de la convention fiscale franco-canadienne ou car les pensions perçues sont retenues à la source et libératoires de l’impôt sur le revenu?

Dans le premier cas, vous n’avez pas besoin de déclarer en France.

Dans le second cas, la déclaration n’étant pas prédictive et étant modifiable il se peut que des montants erronés et rectifiés par vos soins, vous rendent imposables d’où les coordonnées bancaires demandés.

Bien cordialement,

Cher Maître,

Merci d’avance pour vos confirmations et précisions.

Pardonnez-moi de vous consulter au dernier moment.

Résident fiscal au Brésil depuis plusieurs décennies, je déclare mes revenus de professionnel libéral – qui sont exclusivement au Brésil – tous les ans dans ce pays.

Comme j’ai acquis un 2 pièces en banlieue parisienne (résidence secondaire) en 2018, je dois déposer une déclaration le mentionnant même si je n’en tire un loyer que depuis le 01/01/2019 ?

Vu que c’est ma première déclaration, je ne dispose pas de numéro fiscal. Impossible d’obtenir un retour ces jours-ci que ce soit par téléphone ou par courriel du centre des impôts du lieu de résidence de mon appartement métropolitain ou du Centre des Impôts de Noisy-Le-Grand pour les non-résidents. Pas non plus de retour de mon courriel envoyé sur impots.gouv.fr afin de requérir ce numéro fiscal.

Je dois donc déposer une déclaration papier d’ici au 16 au centre des impôts du lieu de résidence de mon appartement métropolitain ?

D’autre part, je n’ai encore rien reçu par courrier à cette adresse en France concernant la taxe d’habitation ou la taxe foncière : est-ce normal ? Je sais pourtant que le notaire a fait le nécessaire lors de l’acte de vente en juillet 2018.

Cher Yves,

Merci pour votre message.

Aucun problème du côté de vos revenus de profession libérale de source brésilienne, ils sont à déclarer au Brésil.

Vous n’avez pas tiré de revenus fonciers de cette acquisition en 2018, vous n’avez donc rien à indiquer au fisc, qui ne regarde que les ressources supplémentaires acquises l’année n-1.

Concernant la taxe d’habitation, elle est toujours établie pour l’année entière. Vous devez payer la taxe d’habitation pour le logement dont vous avez la disposition au 1er janvier de l’année. C’est le principe de l’annualité : aucun prorata n’est effectué. Pour une acquisition en juillet 2018, vous paierez la taxe d’habitation seulement pour 2019.

Idem pour la taxe foncière : la taxe foncière est due pour l’année entière par le propriétaire au 1er janvier de l’année.Si vous achetez un bien en cours d’année, le vendeur (propriétaire au 1er janvier) demeure le seul redevable de la totalité de taxe foncière pour l’année entière. Ainsi, la taxe foncière sera établie à son nom.

Cordialement,

Je déclare mes pensions payées en France ( CNAV, Ircantec, Malakoff-Mederic ) en tant que non résidente fiscale en France. Ma déclaration est pré remplie à la case 1AL et il est indiqué « corrigez les retenues à la source reportées ligne 8TA, page 4 de cette déclaration et déposez l’annexe 2041-E »

Il y a plusieurs colonnes à remplir de 1 à 9 et ils donnent même un exemple avec caisses de retraite Cnav et Agirc. Mon problème se situe à la case 9 « retenue à la source prélevée par votre employeur, Caisse de retraite en France. Je n’ai aucune idée si on me retire ou pas un montant et quel montant. J’ai cru comprendre qu’il y avait une cotisation d’assurance maladie obligatoire sur les retraites versées à l’etranger au taux de 4.2% ? Alors j’ai rempli ma déclaration en mettant 0 à la case 8 TA. Pourriez-vous m’éclairer à ce sujet ? J’ai omis de vous dire que je réside au Québec depuis plus de 40 ans. Merci

J’ai

Chère Madame,

La retenue à la source spécifique des non-résidents est un acompte prélevé par l’organisme débiteur (caisses de retraite) sur votre pension qu’il reverse par la suite au Trésor public.

Cette retenue est composée de trois tranches (0/12/20%) selon les revenus perçus. Il ne s’agit pas de la CotAM qui est déduite de votre retraite.

Les retenues à la source pratiquées par le débiteur sont censées être pré-remplies à la case 8TA. Quel était ce montant avant que vous ne le corrigiez?

Il faut se référer à vos bulletin de pension où le montant retenu à la source doit figurer.

Il faut détailler ces montant en annexe 2041-E.

Je reste à votre disposition,

Cordialement,

Bonjour,

Résident au Canada depuis 1981, je reçois une retraite de la sécurité sociale en France assez petite pour ne pas être soumise à la retenue à la souce. Cette année je ne peux pas terminer ma déclaration de revenus en ligne sans déclarer mes revenus au Canada.

Existe-t-il une documentation qui précise ce qu’il faut déclarer dans la rubrique 8TM?

Particulièrement :

– revenus nets ou bruts,

– revenus de l’année où ils ont été gagnés, ou de l’année où ils ont été imposés (REER du Canada) ?

Une documentation qui contiendrait un exemple simple mais complet où les seuls revenus de source non française sont des revenus de retraite serait idéale.

Merci

Cher Monsieur,

Je n’ai pas pu trouver de lien ou documentation pour la case 8TM. Néanmoins vous devez avoir accès à la déclaration 2041 TM qui vous permet de renseigner précisément les revenus de source étrangère. Ceux-ci correspondent aux montants imposables perçu à l’étranger. Il s’agit donc de l’année où ils sont imposés.

A la demande de l’administration fiscale un double de la déclaration de revenus souscrite dans l’Etat de résidence et/ou une copie de l’avis d’imposition émis par l’administration fiscale de l’Etat de résidence peuvent être demandés.

Je vis au Canada depuis 32 ans.

Je touche mes retraites françaises (CNAV, AGIRC, ARRCO) depuis trois ans. Ce sont mes seuls revenus d’origine française.

Selon la convention fiscale entre la France et le Canada, ces revenus de retraite sont imposables en France. Selon la CGI « lorsque les revenus proviennent de….plusieurs caisses de retraite sur une même période, l’ensemble des montants doit être détaillé sur l’annexe 2041E et le montant total reporté sur la 2042 (rubrique « pensions ») …L’administration procèdera à un recalcul de la retenue à la source afin de ne retenir qu’une seule tranche libératoire par personne. » Ceci va changer en 2020 après la fusion des différentes caisses.

Selon l’article 197B du Code General des Impôts, « pour la fraction n’excédant pas la limite supérieure fixée par l’article 182A III des …pensions….de source française servies à des personnes de nationalité française qui n’ont pas leur domicile fiscal en France, l’imposition établie dans les conditions prévue a l’article 197A ne peut excéder la retenue à la source applicable en vertu de l’article 182A.

Les limites de chaque tranche du tarif de retenue à la source applicable aux….pensions….servies a des personnes qui ne sont pas fiscalement domiciliées en France sont fixées comme suit (sur revenus 2018) après abattement de 10%:

0% en deçà de 14 603 euros, 12% de 14 603 à 42 363 et 20% au delà de 42 363.

L’annexe dernière mes revenus de retraites 2017 ont été taxés forfaitairement à 20% sans abattement. Apres réclamation, l’Administration a reconnu son erreur et m’as transmis un chèque de dégrèvement pour la différence. Cette année, le calcul effectué par l’Administration après avoir déclaré en ligne et signe ma déclaration pré-remplie correspond exactement aux limites indiquées ci-dessus.

A la date prévue pour le paiement, je ferai comme les années précédentes un virement bancaire (je n’ai pas de compte en France et je ne réside pas dans la zone EU) Le seul problème est que ma banque me charge $50 pour le virement (en euros) et la Banque de France (bénéficiaire) prend à son tour 30 euros. Il faut donc que je fasse virer le montant dû + 30 euros (en espérant que c’est un montant fixe) !

Finalement, pour votre information, j’inclus le montant de mes retraites françaises à l’ensemble de mes revenus de pensions canadiennes (ligne 115 page 2 de la déclaration canadienne de revenus) et j’indique ce même montant à la ligne 256, page 3 sous la rubrique « déductions additionnelles: autre revenu exempt selon un traité fiscal ».

Donc, votre information : « Les non-résidents percevant des revenus de source française sont imposés au taux minimum de 20% jusqu’à un seuil de 27 519€ de revenu net imposable et au taux minimum de 30% au-delà. » me semble erroné ou incomplet.

Je suis de nationalité francaise,mais résident au Brésil depuis 63 ans.

En tant que retraité de la sécurité sociale française, j’ai reçu un total de 12.305 Euros au cours de l’année 2018

Bien entendu, en vertu des accords signés entre la France et le Brésil, j´ínclus cette valeur dans la déclaration annuelle de mes revenus au Brésil, comme je le fais depuis toujours (j’ai 89 ans!) et ,en conséquence, je suis imposé sur la totalité de mes revenus ( brésiliens et français).

Ma femme (92 ans) a la double nationalité (brésilienne et française) et est également retraitée de la Sécurité sociale en France, ayant perçu em 2018, un total de 7.370 Euros, qui, bien sûr, ont été inclus dans sa déclaration annuelle.

Je reconnais n’avoir pas compris cette nouvelle législation française et je vous remercie pour m’orienter si je dois faire quelque chose et quoi?

Amicalement Serge Levy

Cher Serge,

La nouvelle législation détaillée dans la chronique fiscale précédente n’impacte en rien le contenu des conventions fiscales. Ainsi vos pensions de sécurité sociale continuent à être imposables uniquement au Brésil et vous n’avez pas à les déclarer en France.

Bien à vous,

Bonjour,

Je vous remercie pour votre aide.

Je suis bi-nationale française et suisse. Je suis Résidente fiscale en suisse et perçois une pension française modeste.

En raison des conventions internationales qui régissent les deux pays, j’ai donc mis à zéro la ligne. 1AS et 8TA.

Ce faisant j’ai toujours des anomalies relatives aux retenues à la source que je n’ai pas et qui devraient être reportées dans les cases 1AF,1BF,1ÀL ou 1BL

Merci de m’eclairer.

Bien cordialement

Chère Madame,

Quelle est la nature de votre pension? Si votre pension est de nature privée, elle est uniquement imposable en Suisse et vous n’avez pas à faire de déclaration en France (même en mettant 0).

Si c’est une pension publique, il faut la déclarer en case 1AF, ainsi que reporter en annexe 2041 E les retenues afférentes.

Bien à vous,

Bonjour et merci de vos conseils.

Ma question concerne un petit heritage qui est en dessous du taux imposable francais, selon le notaire. J’habite au Royaume Uni depuis 27 and et n’ai aucune autre fiscalite en France. Dois-je declarer l’heritage malgre tout? Merci d’avance

Chère Laurence,

La fiscalité d’une succession est décorrélée de la fiscalité des revenus.

Assurez-vous que l’héritage est bien imposable en France (un article peut vous aiguiller sur ce point : https://alliancesolidaire.org/2019/02/18/les-successions-internationales-et-donations).

Le dépôt de la déclaration n’est pas obligatoire lorsque l’actif brut successoral (c’est-à-dire l’ensemble des biens avant déduction des dettes) est inférieur à :

-50 000 € pour une transmission au profit des héritiers en ligne directe et conjoint survivant à condition qu’ils n’aient pas bénéficié antérieurement de la part du défunt d’une donation ou d’un don manuel non enregistré ou non déclaré ;

-3 000 € pour les autres héritiers.

Je reste à votre disposition pour plus d’informations.

Bonjour,

la declaration de revenus est-elle obligatoire pour le non-résident que je suis, sachant que j’ai vécu cependant en France durant 3 mois en 2018 et y ai perçu un montant d’allocation de la CAF?

Merci

Cher Monsieur,

Si vous n’avez touché aucun revenu de source française depuis votre départ, vous n’avez rien à déclarer.

Bonjour,

Mon épouse (de nationalité étrangère) et moi même (de nationalité française) vivons à temps plein à l’étranger.

De mon côté, je reçois une retraite de source française ainsi que des revenus fonciers de biens en France déclarés régulièrement soit 22.600 €. Mon épouse, elle est salariée à l’étranger sans lien avec la France.

Ma question : Est-il nécessaire de déclarer sur la 2042 les revenus étrangers de mon Épouse ?

Merci pour vos renseignements.

Cordialement.

Paul

Cher Monsieur,

A proprement parlé, ces revenus ne sont pas à déclarer car il ne sont pas imposables.

Si toutefois, vous faites une demande de taux moyen (permettant de bénéficier d’un taux inférieur à celui des 20 ou 30% si l’ensemble des revenus mondiaux vous permet de vous placer à un taux inférieur, ce taux inférieur ne étant appliqué uniquement sur les revenus de source française), il sera utile d’indiquer les revenus de votre épouse et de les comptabiliser pour remplir la case 8TM.

Bonjour je suis une retraitée française résident au Maroc et j’aimerai savoir quand doit-on faire les déclarations d’impôts pour cette année (l’ayant fait déjà l’année dernière) car lorsque je vais sur le site des impôts marocains il n’y a rien pour déclarer le revenu fiscal ?

Chère Madame,

La convention fiscale franco-marocaine prévoit que l’imposition des pensions françaises ( de quelque nature quelles soient) se fasse au Maroc. Ainsi vous n’avez pas à déclarer ces pensions auprès de l’administration fiscale française.

Toutefois, si vous percevez des revenus fonciers de source française, vous devez déclarer ces montants auprès de la direction des impôts des non-résidents.

bonjour ,,grande surprise ,,j ai recu mon avis d imposition de 2770e a regler

je vis aux philippines et ma pension nette est de 15387 annuelle

marie et un enfant

je n ai jamais ete imposable auparavant

je n avais pas cocher la case 8TM cela vient t il de cela>?

nous habitons aux philippines

personne ne ns a dit cette histoire de taux minimum et taux moyen

ayant rectifier ma deeclaration et ecrit ,,cela va t il mettre fin a nos soucis ?

meci

Bonjour Bernard,

La première question à se poser est de savoir si votre pension est imposable en France ou au Philippines. S’il s’agit d’une pension publique ou d’une pension de Sécurité sociale, celle ci sera imposable en France. S’il s’agit d’une pension privée, il faudra la déclarer auprès de l’administration fiscale des Philippines.

Si elle est bien imposable en France, votre pension peut avoir subi une retenue à la source qu’il est important d’indiquer (annexe n°2041 E). En effet, cette retenue à la source est libératoire pour les tranches 0 et 12%. Cela signifie que si votre pension est déjà retenue à la source, vous n’avez pas à acquitter d’impôt sur le revenu.

Enfin, si vous percevez des revenus de source étrangères, il faut cocher la case 8 TM, indiquer le montant global de vos revenus et les détailler dans le formulaire n°2041-TM. Cela permettra à l’administration de calculer le taux qui pourrait vous être appliqué. Si celui ci est ifnérieur à 20%, il sera retenu et s’appliquera à vos revenus de source française.

N’hésitez pas si vous avez d’autres questions.

Cordialement

Bonjour,

On parle beaucoup de taux moyen. Je me demande si je vis a l’etranger et je ne touche que la pension de retraite de la France, sans aucune autre ressource de l’etranger, est-ce que je pourrai pretendre ce taux moyen.

Un taux moyen mais reellement il est plus faible que le taux minimum ! C’est pour dire.

Merci a vous.

Bonjour,

Le taux moyen se voit appliquer lorsque l’ensemble des revenus mondiaux (revenus de source française+revenus de source étrangère) vous place à un taux inférieur à celui de 20%. Sans revenus de source étrangère, vous ne pouvez malheureusement pas y prétendre.

Cordialement,

bonjour,

je suis veuf, retraite, non resident et je vis a l’etranger. Je touche une retraite en France et j’ai un appartement que je loue en France. La location est non meublee et je declare au micro foncier. Je n’ai aucun revenu a l’etranger seulement en France. Je declare mes impots en France et je viens de recevoir mon avis d’imposition de 2019 sur les revenus de 2018 avec une somme a payer presque 2000 euros. Je vois que c’est enorme!! Cette annee soit disant c’est « l ‘annee blanche » et que l’on de paye pas d’impots. Pourquoi dois-je payer cette somme la alors que normalement il ya le credit d’impot de modernisation qui doit s’appliquer pour eviter une double imposition cette annee. Pourtant mes revenus font partis des revenus non exceptionnels. A l’heure actuelle je paye deja mes impots de 2019: je suis prelevee 200euros tous les mois par le prevelement a la source. Pourquoi dois- je payer ces 2000euros cette annee?? En declarant les impots sur le site, un message s’annonce disant qu ‘il faut remplir la case 8TM pour avoir le taux moyen et faire baisser l’impot. Est ce que cette case me concerne? Il faute que je complete la 8TM pour avoir une reduction d’impots??

Merci de bien vouloir me repondre et m’eclaircir sur ce sujet!!

Je suis retraité depuis 2011 et résident à l’étranger depuis la même date, je suis marié sans autre personne à charge.

Je ne dispose que de mes retraites versées en France (SS), si je compare le montant des impôts que je paye et celui que je payerais si j’étais résident en France, nous en sommes presque à un rapport de trois à un!

Administration fiscale questionnée, réponse (avec beaucoup de difficultés):

– Pour les non-résidents nous ne tenons pas compte du quotient familial!

C’est l’égalité face à l’impôt vue par l’administration fiscale.

Combien de temps va durer cette mascarade?

Merci beaucoup./.

Même problème que Christian, la réforme fiscale nous a largement désavantagé, vivant au Costa Rica depuis 4 ans et marié, je vais payer des impôts cette année de mes seuls revenus provenant de mes caisses de retraite, alors qu’en France je ne paierai pas d’impots..!! Il y a une injustice flagrante et ce que je ne comprend pas, c’est le laxisme des députés et des associations..

je suis retraite au LAOS

Je percois 11500 Euros de retraite par an soit 960 euros par mois

Je n ai pas d autre revenus que ma retraite francaise

Que dois je inscrire dans l imprime 2041 E

Merci de votre aide

Il faut indiquer la retenue à la source prélevée par votre caisse de retraite. En l’occurrence et au regard de votre pension vous n’avez pas de retenue à la source, il faudra tout de même le matérialiser en indiquant 0, en colonne 7

Bonjour

A la lecture de tous les posts, je vois cher Monsieur, que vous êtes un expert en pension AGIRC ARRCO. Mais je n’ai pas trouvé de cas similaire au mien, savoir : retraité résident permanent aux Philippines, avec deux pensions pubiques, Etat et SS et trois pensions « supposées privées » AGIRC, ARRCO, et UMR

L’UMR ancienement COREM (ou l’inverse), pas de doute, n’est pas dans le PFSS mais dépend du code de la mutualité. Donc retirée de ma déclaration pré-remplie et déclarée aux Philippines dont l’imposition est plus avantageuse

Pour l’AGIRC et l’ARRCO qui n’étaient pas non plus dans le Plan de Financement de la Sécurité Sociale, à ma connaissance, et donc caisses privées car dépendent d’un groupement privé, je ne suis pas sur de mon fait , sinon je les déclarent aux Phil.

La convention France Phil prévoit que les caisses privées ne sont pas imposables en France

PS le centre des impôts continue cependant à les incorporer dans la déclaration pré-remplis

pouvez vous me dire le droit s’il vous plait ?

Cher Jean,

En effet la convention fiscale entre la France et les Philippines prévoit bien que les pensions de nature privée soient imposées aux Philippines.

Les déclarations sont remplies automatiquement sans parfois tenir compte des dispositions des conventions. Il faut que vous enleviez « à la main » ces pensions de votre déclaration.

Bien à vous,

Bonjour, je suis fonctionnaire de l’Etat français et résidente aux Comores depuis 2015. J’ai toujours déclaré mes impôts ici mais depuis cette année 2019, je ne sais pas si je dois continuer à le faire ou non parce que dans la liste des pays qui ont un accord avec la France, les Comores ne s’y trouve plus. On n’a pas réalisé le prélèvement à la source sur mon compte non plus.

Merci d’avance

La France n’est pas liée par une convention fiscale avec les Comores. Il faut déclarer vos revenus de source française auprès de la direction des impôts des non-résidents. Il se peut que ces revenus subissent une double imposition si la législation fiscale comorienne prévoit également leur imposition.

Ayant travaille pendant 24 ans au Maroc ,je perçois une retraite marocaine sur laquelle je paye des impots au Maroc mais qui m’est transféré en France car je ne vis plus au maroc. Je suis actuellement au Sénégal et ma banque française me demande de lui fournir des documents concernant ma residence fiscale au Sénégal sous peine de fermeture de compte.

Merci de votre aide

Bonjour,

Je suis installée au Québec depuis août 2019. J’ai eu en 2019 des revenus français, pendant que j’étais résidente, puis lorsque je ne l’étais plus (congés payés en septembre), et des revenus québécois.

Afin de ne pas me tromper dans ma déclaration, j’ai contacté le centre des impôts des non-résidents, mais il est fermé « pour une durée indéterminée ».

J’ai inscrit en 1AJ mes revenus français, en tant que résidente ; en 1 AF mes revenus français en tant que non-résidente. Est-ce correct ? Où dois-je reporter mes revenus québécois?

Merci pour votre aide !

Merci pour votre article.

Je ne trouve pas la case 8TM dans la rubrique « divers » de la déclaration, ni l’annexe 2041TM. Pouvez-vous m’indiquer comment la récupérer ?

Bonjour Elodie,

J’ai le même problème.

Malgré 2 appels au service des non résidents, où ils me disent que je suis bien censé trouver cette case, je n’arrive pas à la trouver malgré leur explication !

Sur le site des impots, sur la page qui explique le taux moyen, ils ont ajouté un paragraphe pour dire que cette année, le calcul était automatisé. Mais ce n’est pas très clair pour savoir s’il faut bien cocher la case, ou si elle n’existe plus !

Avez vous trouvé une solution ?

Bonjour Mikael,

Mon centre des impôts me dit que je n’ai pas à compléter les documents « non-résident »… J’imaginais, alors que je pensais avoir à la compléter, mettre une note sur ma déclaration que je la faisais suivre par courrier postal ou via mon espace personnel des impôts.

Pour ma part, le service des NR ne répond pas..

Désolée, je ne suis pas d’une grande aide !!

Concernant le taux moyen, la case 8TM et la 2041 TM, et après avoir enfin eu le service des Non-résidents, voilà ce que je peux vous dire :

Pour faire apparaître cette case (si vous ne là trouvez pas d’office) :

– il faut soit l’activer au début de l’étape 3, dans la rubrique Non Résident

– soit si elle n’y est pas, aller dans les déclarations annexes et activer la 2042 C

Si vous êtes dans mon cas, c’est à dire que la case ne s’affiche toujours pas, et que c’est la 1ère fois que vous déclarez en tant que non-résidents, c’est que votre dossier n’est toujours pas passé au service des non-résident (votre nouveau statut/adresse n’a pas encore été enregistré dans le système). La solution consiste à établir votre déclaration en ligne sans la case 8TM, mais a écrire un mot à la fin de votre déclaration disant que la case 8TM n’était pas activé, mais que vous voulez bénéficier du taux moyen et que vous envoyez la déclaration 2041 TM par votre messagerie sécurisée dans votre compte impots.gouv.fr (il pourront ainsi la retrouver facilement lorsqu’ils vont traiter votre dossier).

J’espère que ça en aidera certain !

J’ai le même problème que Mikaël. Je suis parti à l’étranger au cours de l’année 2019 et, bien que j’aie renseigné mon changement d’adresse dans la déclaration, l’option pour bénéficier du taux moyen n’apparaît pas sous la rubrique « non-résidents » contrairement à ce qui est indiqué sur le mode d’emploi (voir : https://www.impots.gouv.fr/portail/files/media/1_metier/5_international/EV_part/4_non_resident_interets_france/taux-moyen/taux_moyen_pas_a_pas.pdf ). Pourtant, la rubrique « non-résidents » elle-même apparaît bien, preuve que mon déménagement a été pris en compte. Impossible donc de faire apparaître cette case 8TM. Cela est peut-être lié au fait que c’est l’ancien centre des impôts, et non celui des non résidents, qui est censé traiter la déclaration de l’année du départ (voir : https://www.impots.gouv.fr/particulier/questions/je-pars-vivre-letranger-quelles-demarches-dois-je-accomplir-dois-je-cloturer ) ? Ou peut-être est-ce un dysfonctionnement du site.